21일 기관 대상 수요예측 진행

[ 김진성 기자 ]

해운산업 재건을 목표로 지난해 출범한 한국해양진흥공사가 설립 이후 처음으로 채권 발행을 통해 대규모 실탄을 조달한다. 유동성 위기를 겪는 국내 해운사에 대한 지원이 본격화할 것이란 분석이 나온다. 유일한 국적 원양 해운사인 현대상선의 초대형 컨테이너선 발주 프로젝트도 추진력을 얻을 전망이다.

대규모 조달 ‘신호탄’

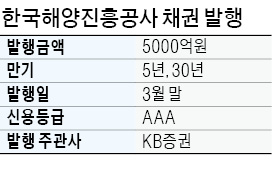

18일 투자은행(IB)업계에 따르면 해양진흥공사는 이달 말 5000억원 규모 채권을 공모로 발행할 계획이다. 5년물 2000억원, 30년물 3000억원으로 나눠 발행하는 것을 검토하고 있다. 오는 21일 기관투자가들을 상대로 수요예측(사전 청약)을 진행할 예정이다. 30년물의 공모 발행은 지난해 4월 한국남동발전 이후 두 번째다.

해양진흥공사는 채권 발행으로 조달한 자금을 국내 해운사 지원에 쓸 방침이다. 해양진흥공사는 지난해 7월 정부가 유동성 확보에 어려움을 겪는 국내 해운사들을 돕기 위해 한국해양보증보험, 한국선박해양, 한국해운거래정보센터를 통합해 설립했다. 출범 이전부터 해운업계의 기대가 컸지만 활용 가능한 현금이 부족해 그동안 공격적인 지원 활동을 펼치지 못했다.

해양진흥공사의 납입자본금 3조1000억원 중 2조9000억원이 통합대상이던 한국선박해양(1조원)과 한국해양보증보험(5500억원)의 자본금, 정부가 출자한 항만공사 지분(1조3500억원) 등 현물로 채워져 있다.

이런 이유로 해양진흥공사는 지난해 8월 말 국내 신용평가사로부터 신용등급(AAA)을 받고 채권 발행을 준비해왔다. 해양진흥공사법에 따르면 이 공사는 자본금의 네 배까지 채권을 발행할 수 있다. 법적으론 이번 채권 발행 후에도 추가로 11조원 이상의 채권을 발행하는 것이 가능하다. IB업계에선 해양진흥공사가 이번 채권 발행을 시작으로 본격적으로 자본시장에서 자금을 끌어모을 것으로 보고 있다.

해운업 지원 탄력받나

해운업 지원 탄력받나해양진흥공사가 대규모 자금조달의 신호탄을 쏘면서 해운업계의 선박금융이 활성화될 것이란 기대가 나온다. 이 공사는 지난해 말 부산은행, 수협은행과 함께 총 9300만달러(약 1050억원) 규모의 선박금융 프로젝트 8건을 추진한 것을 시작으로 해운사에 대한 지원을 서서히 늘려가고 있다.

지난 1월엔 기존 선박을 매입한 뒤 이를 다시 저렴하게 재용선해주는 ‘세일 앤드 리스백’을 받을 국내 7개 해운사를 우선협상대상자로 선정했다. 해양진흥공사는 이들 7개사에 대한 심사를 마치는대로 총 500억~600억원을 지원할 계획이다. 올해 두 차례 더 이 같은 방식으로 해운사들에 유동성을 공급할 계획이다.

지난달 말에는 대한해운의 선박 구매에 힘을 보탰다. 대한해운이 국내 조선사에 발주한 초대형 원유운반선(VLCC) 2척을 구매하는 데 178억원 규모의 보증을 서기로 했다. 대한해운은 해양진흥공사의 보증에 힘입어 하나은행을 통해 후순위대출 금리를 크게 낮추는 데 성공했다. 선순위대출은 산업은행, 수출입은행, BNP파리바가 맡았다.

현대상선의 초대형 컨테이너선 도입 프로젝트에도 청신호가 켜졌다는 평가다. 현대상선은 지난해 9월 말 2만3000TEU급 12척과 1만4000TEU급 8척을 현대중공업 삼성중공업 대우조선해양 등 국내 대형 조선사 세 곳에 발주하는 계약을 체결했다. 당시 해양진흥공사는 산업은행과 함께 약 3조원에 달할 것으로 예상되는 선박 구매비용 중 상당금액을 지원하기로 했다. 산은은 지난해 10월 현대상선이 발행한 신주인수권부사채(6000억원)와 영구 전환사채(4000억원)를 인수하는 방식으로 우선 1조원을 투입했다. 해양진흥공사가 어떤 구조로 현대상선의 선박금융을 지원할지는 아직 결정되지 않았다.

김진성 기자 jskim1028@hankyung.com