OPEC 합의보다 셰일업계 움직임이 유가에 더 영향

급격한 인플레이션보다 '시장 자기 안정화' 전망

오춘호 선임기자·공학박사 ohchoon@hankyung.com

유가 상승 무엇이 원인인가

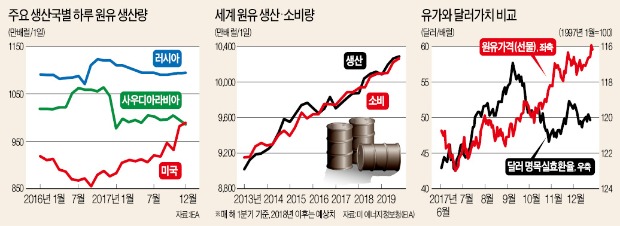

유가가 상승세다. 북해산 브렌트유는 배럴당 70달러를 오르내린다. 34달러 수준이던 2016년 2월에 비해 2배 이상으로 올랐다. 3년간의 긴 잠을 깨고 이제는 유가 상승이 경제 각 부문에 영향을 끼치려는 움직임이다. OPEC(석유수출국기구)의 감산 합의로 유가가 급등했다는 견해도 있지만 중국 등 신흥국의 경제 회복세가 원유의 대폭적인 수요를 불러왔다는 분석도 많다. 유가는 달러화와 역(逆)상관관계를 가진다. 인플레이션과도 관련성이 있다. 유가 인상으로 각국 중앙은행에는 비상이 걸렸다. 유가는 2018년 세계 경제를 쥐락펴락하는 가장 큰 변수로 떠올랐다.

유가가 상승세다. 북해산 브렌트유는 배럴당 70달러를 오르내린다. 34달러 수준이던 2016년 2월에 비해 2배 이상으로 올랐다. 3년간의 긴 잠을 깨고 이제는 유가 상승이 경제 각 부문에 영향을 끼치려는 움직임이다. OPEC(석유수출국기구)의 감산 합의로 유가가 급등했다는 견해도 있지만 중국 등 신흥국의 경제 회복세가 원유의 대폭적인 수요를 불러왔다는 분석도 많다. 유가는 달러화와 역(逆)상관관계를 가진다. 인플레이션과도 관련성이 있다. 유가 인상으로 각국 중앙은행에는 비상이 걸렸다. 유가는 2018년 세계 경제를 쥐락펴락하는 가장 큰 변수로 떠올랐다.22일(현지시간) 국제 유가는 사우디아라비아의 감산 연장 발언 등으로 상승했다. 북해산 브렌트유는 배럴당 69.03달러를 기록했고 서부텍사스원유(WTI)도 63.49달러에 마감됐다. 브렌트유는 1주일 전에 70달러를 넘기도 했다. 2012년까지 100달러를 유지하다가 미국의 셰일오일 등장 이후 줄곧 하락해온 유가다. 하지만 지난해 중반 50달러 고지를 찍고 70달러를 향해 나아가고 있다. 일부에서는 올해 80달러 선을 넘을 것이라고 예측한다.

특히 미국의 원유 생산량이 주목된다. 미국은 지난해 11월17일 하루 965만 배럴을 생산해 사우디의 생산량을 눌렀다. 이달에는 12일 기준 975만 배럴을 생산했다. 미국 정부는 2월에 1100만 배럴까지 늘어날 것이라고 관측한다. 사우디는 감산을 통해 줄곧 950만 배럴을 유지하고 있다. 미국 역사상 최대 석유 생산량이다. 러시아 생산량(하루 1100만 배럴가량)을 추월하는 것도 시간문제다. ‘사우디아메리카’가 다시 외쳐지고 있다. 폭발적인 원유 공급 증가요, 세계 에너지 판도의 재편이다.

OPEC 감산이 미국 셰일 공급 늘려

셰일오일 등장은 2011년 이후 세계 석유시장의 판도를 흔들었다. 사우디는 미국의 셰일 기업들을 죽이기 위해 2012년 이후 무리하게 증산을 시도했다. 증산으로 인해 유가는 지속적으로 하락해 2016년 2월에는 34달러까지 떨어졌다. 사우디의 재정이 악화되고 OPEC 종말론까지 나왔지만 시장은 호전되지 않았다. 미국 셰일 기업들도 물론 많은 피를 흘렸다. 사우디의 증산이 시작된 뒤 무려 180개 기업이 파산했다. 2014년 10월 리그(원유시추기) 가동 수는 1609기였지만 2016년 5월에는 316기까지 떨어졌다.

셰일 기업들은 비용을 삭감하고 새로운 기술을 개발하는 등 생산성을 높이면서 치열한 경쟁을 헤쳐나갔다. 결국 사우디를 위시한 OPEC 회원국은 2016년 후반 감산을 결정하고 2017년 1월부터 감산에 들어갔다. 사우디는 2016년 10월 대비 하루 생산량을 약 180만 배럴 감산했다. 당장의 시장 점유율보다 가격을 올리는 게 목적이었다. 낮은 가격을 견디지 못한 것이다.

감산에 따라 유가는 반등세를 탔다. 러시아도 감산에 협조하고 있다. OPEC과 러시아는 감산의 메리트가 있다고 보고 올해 내내 감산을 결정했다. 하지만 이들은 감산 효과가 오히려 셰일업계로 이전되는 것에 불안과 불만을 동시에 터뜨리고 있다. 무함마드 바르킨도 OPEC 사무총장은 “셰일 기업도 책임을 공유해야 한다”며 감산에 동참할 것을 역설하고 있다.

하지만 OPEC 내에서도 나이지리아와 리비아는 증산하고 있어 감산 합의가 언제 깨질지 모른다는 관측이 많다. 결국 유가를 움직이는 권한은 미국 셰일업계로 넘어갔다. 셰일 기업들의 움직임이 세계 원유 거래를 좌우한다는 얘기가 그래서 나온다.

셰일기업들은 어떻게 대응했나

미국 셰일업계들은 올해 전년보다 25% 이상 많은 유정을 시추할 것으로 관측된다. 주력 광구에서도 원유 생산은 30% 증가할 것으로 전망된다. 로이터가 설문조사한 자료에 따르면 리그 수를 늘린다는 셰일 업체는 51%이고 현상 유지가 46%였다. 리그 수를 줄이겠다는 업체는 불과 3%였다. 지난해 12월22일 리그 가동 수는 747기로 1년 전에 비해 40% 증가했다. 지금 가격 수준이라면 충분히 채산성을 확보할 수 있다는 계산이다.

하지만 주식시장에선 셰일 기업들의 수익이 나지 않는다는 불만이 제기되고 있다. 오히려 리그 수를 줄이고 생산량을 낮춰 가격 경쟁력을 확보해야 한다는 게 이들의 주장이다.

감산보다 수요 회복이 주요 원인

정작 OPEC 감산보다 세계 경제의 동시 성장에 따른 원유 수요 회복을 주요 원인으로 보는 시각이 많다. 파이낸셜타임스(FT)의 칼럼니스트 개빈 데이비스는 “경제 선순환의 마지막 사이클에 일어나는 것이 유가 상승이지만 이번 상황은 다르다”고 밝혔다. 유가가 비정상으로 오르는 게 아니라 수급 균형을 찾아가는 과정이라는 것이다. 미국 중앙은행(Fed)은 최근 보고서에서 2014년 오일 가격이 떨어질 때 수요 측면은 별로 중요하지 않은 변수로 작용했지만 2016년부터 시작된 유가 회복은 수요가 이끌고 있다고 주장한다.

공급 측면에선 거의 영향이 없었다는 것이다. 실제로 중국 원유 생산량은 지난해 4% 줄어들었지만 매년 10% 이상 해외 수입이 늘어나 지난해 11월에는 수입이 하루 900만 배럴을 기록했다. 인도의 석유 수요는 2016년 450만 배럴에서 2030년 750만 배럴로 증가할 전망이다. 유가 하락 이후 석유 메이저들의 대형 설비투자가 대폭 줄어든 것도 특기할 만하다. 장기 투자를 하는 기업이 거의 없다는 것이다.

환율과 인플레이션에 직접 영향

이 같은 유가 움직임이 각국의 환율과 인플레이션에 어떤 영향을 주는가도 관심이다. 더욱이 양적 완화가 끝나고 금리 인상 등을 통해 시중에 풀린 자금을 거둬들이려는 Fed는 금리 인상 과정에서 고유가를 복잡한 변수로 인식할 수 있다. 일반적으로 유가가 오르면 금리 인상 효과를 가속화하는 현상이 있지만 지금 유가 상승은 유가 정상화와 시장의 자기 안정화로 보는 시각이 많다. 금리 인상에서 유가 변수를 어떻게 취급할지가 관건이다.

정작 유가가 오르면 미국 셰일오일 공급자들도 늘어나 유가를 떨어뜨릴 것이다. 중국과 인도의 꾸준한 수요 증가로 급작스러운 유가 하락도 없을 것이다. 유가의 상한선과 하한선이 마련됐다고 해석하는 업계의 전문가들이 많다.

무엇보다 사우디아라비아 등 OPEC 회원국이 가격을 마음대로 지배하는 시기는 지났다. 바르킨도 OPEC 총장의 “이제 유가가 배럴당 100달러를 넘어가는 시대는 없을 것”이라는 말도 이런 맥락에서 읽힌다. 유가는 그래서 올해의 가장 큰 경제 변수가 될 전망이다.

오춘호 선임기자·공학박사 ohchoon@hankyung.com