[ 좌동욱 / 이유정 기자 ] ▶마켓인사이트 8월19일 오후 5시

“넥스콘테크놀러지의 파나소닉 사업부 인수는 중소기업의 새로운 발전모델”(강봉구 포스텍 전기전자공학과 교수)로 평가된다. 중소기업과 사모펀드(PEF)가 결합, 첨단 소재기술을 확보하고 글로벌화를 추진할 수 있게 됐다는 점에서다.

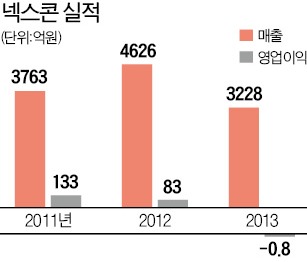

“넥스콘테크놀러지의 파나소닉 사업부 인수는 중소기업의 새로운 발전모델”(강봉구 포스텍 전기전자공학과 교수)로 평가된다. 중소기업과 사모펀드(PEF)가 결합, 첨단 소재기술을 확보하고 글로벌화를 추진할 수 있게 됐다는 점에서다.넥스콘이 글로벌 PEF 운용사인 유니슨캐피탈과 손잡은 건 2012년 10월. 매출이 2001년 138억원에서 2011년 3764억원으로 10년간 27배 불어나면서 성장속도와 사업규모에 맞는 새로운 경영시스템이 필요했기 때문이다. 전문경영인이 포진한 PEF와 공동경영체제를 구축한 배경이다.

유니슨은 회사 대주주들로부터 지분을 사들이는 등의 방식으로 지분 68.4%를 보유한 최대주주가 됐다. 사촌지간인 김종환 회장과 김문환 사장 등은 지분 31%를 가진 2대 주주로 남으며 유니슨과 공동경영을 시작했다.

PEF의 네트워크를 활용, 효성그룹 출신 박재연 전무(CFO), 애플 본사에서 일했던 김창겸 전무(CMO·영업총괄책임자), 삼성전자 인사팀의 김태흥 상무(CHRO·인사최고책임자) 등 외부 인재가 잇따라 영입되기 시작했다. 회사 수익성을 안정적으로 높이기 위해 새로운 판매처를 찾는 작업에도 본격 나섰다. 2011년 매출 비중은 LG화학(65%)과 삼성SDI(25%)가 90% 이상이었다. 그때부터 주목한 것이 일본 파나소닉그룹의 구조조정이다. 2009년 산요그룹을 흡수합병한 파나소닉은 자회사 산요전파의 리튬이온 전지용 보호회로 사업부를 비핵심사업으로 분류하고 구조조정을 하겠다는 구상을 하고 있었다. 이 사업부는 사실상 넥스콘의 경쟁사였다.

넥스콘은 파나소닉 측에 영업양수도 방식의 인수를 제안했다. 일본 본사와 중국 우시 및 포산에 보유한 생산설비와 인력을 인수해 넥스콘의 중국 난징 공장으로 옮기는 방식이다. 파나소닉은 인력 구조조정을 순조롭게 진행할 수 있는 데다 사업을 중단하면 고철이나 다름없는 생산 설비를 팔 수 있었다. IB업계 관계자는 “글로벌 배터리 제조업체인 파나소닉이라는 고객(납품처)을 확보해 국내 대기업 의존도를 낮췄다는 게 가장 큰 수확”이라고 말했다. 파나소닉의 세계 배터리 시장 점유율은 17%로 삼성SDI(26%), LG화학(16%)과 함께 ‘빅3’로 분류된다. 파나소닉으로부터 특허기술 이전, 전기 자전거 배터리 보조회로 사업 진출 등 시너지 효과도 기대된다.

좌동욱/이유정 기자 leftking@hankyung.com

[한경스타워즈] 증권사를 대표하는 상위권 수익률의 합이 170%돌파!! 그 비결은?

[한경닷컴스탁론]또 한번 내렸다! 최저금리 3.2% 대출기간 6개월 금리 이벤트!

[한경컨센서스] 국내 증권사의 리포트를 한 곳에서 확인!!

[한경+ 구독신청] [기사구매] [모바일앱] ⓒ '성공을 부르는 습관' 한국경제신문, 무단 전재 및 재배포 금지 �