가계부채 급증·자산가격 상승 등 '금융불균형' 가장 큰 요인

'4%대 성장률'도 인상에 힘실어…과거 금리 조정 '실기' 논란도 부담

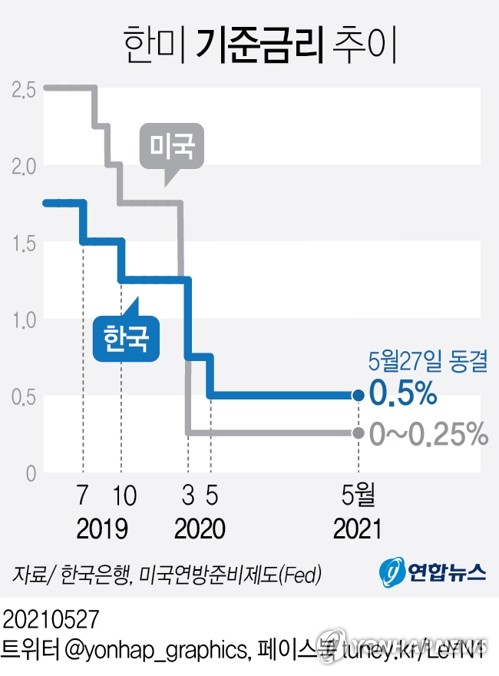

(서울=연합뉴스) 신호경 한혜원 기자 = 이주열 한국은행 총재가 27일 '연내 기준금리 인상' 가능성을 언급하면서 과연 한은이 미국 연방준비제도(연준·Fed)보다도 먼저 완화적 통화정책 기조를 바꿀지 주목된다.

코로나19 발생 이후 1년 넘게 이어진 완화적 통화정책의 결과로 가계부채 급증, 부동산·주식·가상화폐 등 자산 가격 상승 등의 부작용이 갈수록 뚜렷해지자 한은도 결국 금리 정상화를 검토하기 시작한 것으로 해석된다.

올해 경제 성장률 전망치가 4.0%에 이를 만큼 경기 회복 속도가 예상보다 빨라 경기 부양을 위한 '돈 풀기' 필요성이 갈수록 줄어드는 점도 예상보다 이른 기준금리 인상 가능성을 키우고 있다.

◇ '美연준 올린 뒤 인상' 예상 깨고 "우리 상황 봐서 먼저 할 수도"

이 총재는 이날 금융통화위원회(금통위) 회의 직후 "연내 금리 인상 가능성을 평가해달라"는 질문에 "경기 회복세는 지속시키면서 금융 불균형의 누적은 방지해야하는, (금리 인상을) 서두르지 않겠지만 늦지도 않아야 하는 어려움에 놓여있다"며 "연내 금리 인상 여부는 결국 경제 상황의 전개에 달려 있다. 코로나19 전개 상황, 경제 회복 흐름, 속도, 강도 등을 지켜보면서 적절히 통화정책을 전개하도록 준비하고 있다"고 답했다.

이런 총재의 언급은 앞서 지난 1년여간 "경기를 고려할 때 완화적 통화정책을 바꾸기에는 이르다"고 반복해온 것과 비교해 뚜렷한 차이가 있다.

불과 한 달 전인 지난달 15일 금통위 간담회에서도 이 총재는 "국내경제 회복 흐름이 강해지고 물가상승률도 높아지면서 가계부채 증가, 주택가격 상승 등 금융 불균형 위험 차원에서 금리를 선제적으로 인상해야 한다는 의견이 나올 수는 있지만, 아직 코로나 전개 상황, 백신 접종 등 우리 경제에 영향을 미치는 불확실성이 크고 경기 회복세가 안착했다고 확신하기 어려운 만큼 정책기조(통화완화정책) 전환을 고려하기에 이르다"고 답한 바 있다.

한은의 이런 연내 금리 인상 가능성 언급은 상당수 경제 전문가들의 예상을 벗어나는 것이다. 전문가들 사이에서는 대체로 미국이 일러야 내년 하반기께 기준금리 인상에 나서고, 이후에야 한은이 연준을 따라 금리를 올릴 것이라는 전망이 우세했다.

이날 금통위에 앞서 김소영 서울대 경제학부 교수는 "4% 가까운 성장이 예상되는 가운데 기준금리를 계속 0.5%에 묶어 두는 것은 한은 입장에서도 부담스러울 수 있다"며 "미국이 테이퍼링(자산매입 축소)은 올해 안에, 금리 인상은 내년이나 그 이후에 할 가능성이 있는데 한은은 미국의 추이를 봐가며 금리 인상 시점을 결정할 것"이라고 전망했다.

조영무 LG경제연구원 연구위원도 "미국보다 우리가 늦게 기준금리를 올리는 게 맞다"며 "미국이 서두른다면 올해 하반기 테이퍼링에 들어가고, 내년 말이나 내후년에 기준금리를 인상할 것으로 본다"고 말했다.

하지만 이 총재는 이날 미 연준의 통화정책 기조 변화와 상관없이 우리가 먼저 기준금리 조정에 나설 수 있다는 점을 분명히 밝혔다.

그는 "사실상 연준의 통화정책은 국내 금융경제에 큰 영향 미치기 때문에 통화정책을 결정할 때 당연히 중요한 요인"이라면서도 "기본적으로 우리는 국내 여건에 맞춰 통화정책을 조정하는 게 맞다. 연준이 완화 기조를 유지한 상황에서 우리가 국내 여건에 맞게 통화정책을 조정하면 오히려 우리 상황에 맞춰 속도를 조절할 수 있는 장점이 있다고 본다"고 말했다.

◇ 1천765조 사상최대 가계빚…"가계부채 증가세 더 지속되면 더 큰 대가"

이처럼 한은이 기준금리 인상을 공개적으로 언급하고 준비에 들어간 것은 무엇보다 눈덩이처럼 불어나는 가계부채와 부동산·가상화폐 등 자산가격 버블(거품) 문제를 포함한 '금융불균형' 상태를 더 이상 간과하기 어렵다는 판단 때문이다.

이 총재도 이날 간담회에서 이런 걱정을 여러 차례 드러냈다.

그는 "코로나19에 따른 어려움에 대응하기 위해 가계 채무가 늘어나는 측면이 있고, 다른 한편에서는 자산가격 상승과 연계해 '위험 추구' 행태가 강해지면서 가계부채가 가파른 증가세를 지속해 상당히 우려스럽다"며 "금리를 인상하면 가계의 (이자) 부담이 커지는 것은 불가피하지만, 가계부채 증가세가 더 지속되면 부작용이 너무 크고, 그것을 다시 조정하려면 더 큰 대가를 지불해야 하므로 증가세를 억제할 필요가 있다"고 강조했다.

한은의 '가계 신용(빚)' 통계에 따르면 3월 말 기준 가계신용 잔액은 1천765조원으로 통계 작성이 시작된 2003년 이래 가장 많았다. 1분기에만 37조6천억원이나 불었다.

이 총재는 금리 인상을 결정할 때 고려할 요인에 관한 질문에도 "경제 상황 전개가 가장 중요하고, 그다음 금융 불균형의 누적이 중요하다"며 "금융시장에서 과도한 위험을 추구하는 성향을 적정한 선에서 제어할 필요가 있다"고 답했다.

가상화폐에 대해서도 "레버리지(차입을 통한 자금조달)를 이용한 개인 암호자산 투자가 과도하게 늘어나면 가계의 손실 위험이 그만큼 커지고, 가계 손실에 그치지 않고 대출 부실로 금융기관 리스크(위험)로 이어질 가능성이 있다"고 경고했다.

아울러 이날 한은은 올해 실질 국내총생산(GDP) 성장률 전망치를 4.0%까지 높여 잡으면서, 금리 정상화의 선제 조건인 '경기 회복'도 어느 정도 수준에 이르렀다고 판단한 것으로 보인다.

한은 내부에서는 "연내 금리 인상은 경제 여건에 달렸다"는 이주열 한은 총재의 말에서 '경제 여건'이 올해 경제 성장 속도가 전망치(4.0%)를 웃돌 정도로 빠른 경우를 뜻한다기보다 4.0% 정도의 성장 속에서 가계대출, 자산가격 등 금융불균형이 계속 심해질 경우로 해석하는 견해가 우세하다.

과거 한은의 기준금리 조정 '실기(失期)' 논란이 금리 인상 시기를 앞당길 수 있다는 관측도 있다.

예를 들어 지난해 2월 27일 금통위가 기준금리를 1.25%로 동결하자 "코로나19 확산의 타격이 이미 소비, 투자, 수출 지표 등에서 나타나기 시작했는데 한은이 기준금리 인하 시점을 놓쳤다"는 지적이 나왔다.

결국 금통위는 다음 달 3월 16일 '빅컷'(1.25%→0.75%)과 5월 28일 추가 인하(0.75%→0.5%)를 통해 2개월 만에 0.75%포인트나 금리를 한꺼번에 큰 폭으로 내렸다.

shk999@yna.co.kr, hye1@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>