이어서 두 번째 이슈 짚어볼까요?

<기자>

두 번째는 첫 번째 이슈에 이어서 “그러면 앞으로 투자 어떻게 해야되는데?”에 대해 참고할 만한 내용으로 준비해 왔습니다.

바로 글로벌 현금부자기업들에 관한 이야기인데요.

이렇게 글로벌증시가 어수선할 때 현금창출력이 높은 기업에 대한 투자매력도가 대체로 올라가거든요.

이런 기업들 어디어디가 있는지, 그리고 왜 이런 현금부자기업들 주목해야 하는지 함께 살펴보겠습니다.

<앵커>

현금부자. 말만 들어도 기분이 좋네요. 이런 기업들 어디어디가 있습니까?

<기자>

자료화면을 같이 보시죠.

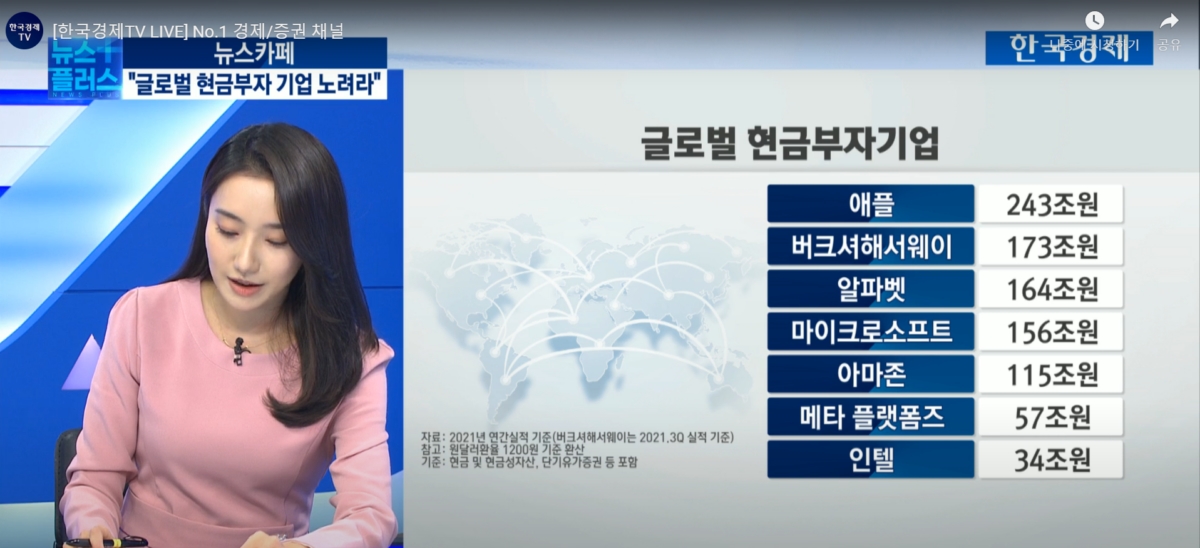

지난해말 연간 실적 데이터를 바탕으로 정리한 자료인데요.

버크셔해서웨이의 경우에는 아직 실적발표 전이기 때문에 3분기 기준 데이터로 반영되어있다는 점 참고부탁드립니다.

우선 글로벌 기업들 가운데 가장 현금을 많이 보유하고 있는 기업은 애플이었습니다.

우리 돈으로 약 243조원을 보유하고 있는데요.

나이키 회사를 한번에 통으로 살 수 있는 규모입니다.

우리나라 기업들로 본다면, 우선주 빼고 시가총액 2,3,4위 기업 LG에너지솔루션, SK하이닉스, 네이버 3개 회사를 한번에 살 수 있는 규모입니다.

이외에 버크셔해서웨이, 알파벳, 마이크로소프트, 아마존 등이 100조원 이상의 현금성자산을 보유하고 있는 것으로 파악되고요.

메타는 57조원, 인텔은 34조원 가량을 갖고 있습니다.

<앵커>

어마어마하네요.

<기자>

네 그렇죠.

그런데 현금성 자산 말고도 또 다른 지표를 통해 기업들을 선별해 볼 수도 있습니다.

<앵커>

어떤 건가요?

<기자>

바로 잉여현금흐름 FCF라는 지표가 있는데요.

자료화면 하나 보실까요? 혹시 공감되시나요?

이렇게 월급 들어오자마자 하루도 안돼서 카드값, 보험료 등으로 다 빠져나가는 경험 한번쯤은 있으실 텐데요.

아무리 돈을 많이 벌어도 빠져나가는 돈이 많아서 (-)면 아무 소용이 없잖아요.

기업도 마찬가지입니다.

세금 내고 설비투자하고 본업 관련 각종 비용에 돈을 쓰고 났을 때 실질적으로 현금이 얼마나 남아있는지가 굉장히 중요하거든요.

이걸 나타내는 지표가 Future Cash Flow, 미래현금흐름이라는 FCF 지표입니다.

<앵커>

잉여현금흐름입니까? 미래현금흐름입니까?

<기자>

둘다 맞습니다.

FCF의 F는 Future로도 쓰고, Free로도 쓰이는데요.

미래든 잉여든 간에, 기업이 영업활동을 하면서도 자유롭게 사용가능한 현금의 창출력을 뜻합니다.

<앵커>

그러니까 처음에 봤던 건 현금성 자산을 얼마나 갖고 있느냐였고 이 FCF라는 건 필요한 곳에 다 쓰고 나면 현금이 얼마나 남느냐 를 나타내는 거네요.

가계로 따지면 가처분소득 같은 개념이라고 할 수 있겠는데, 그럼 이 FCF를 통해서 현금창출력 상위 기업들을 뽑아보면 어때요?

<기자>

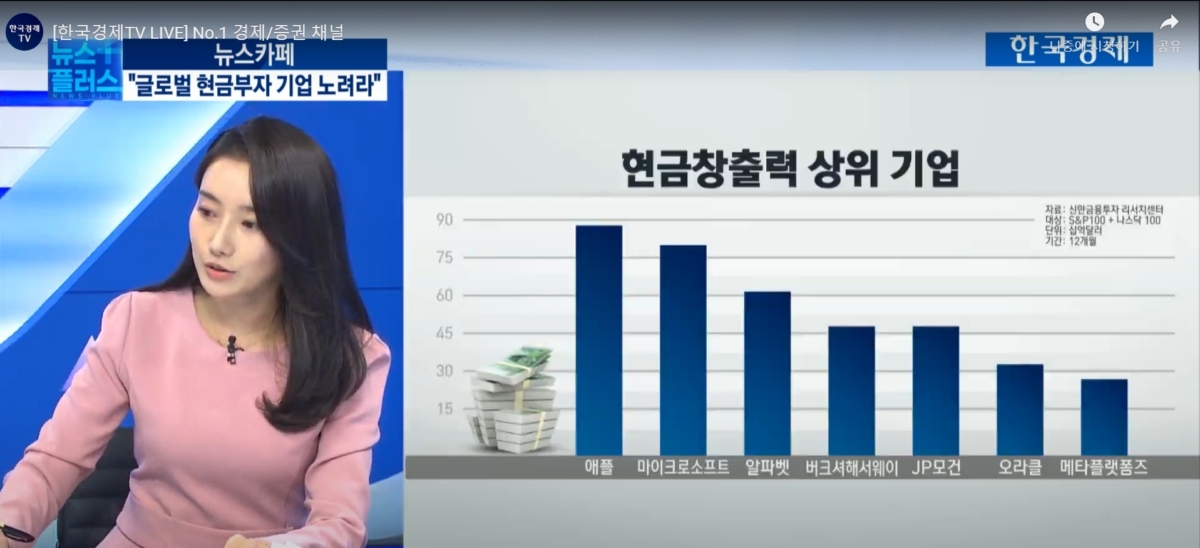

지난 1년간 S&P100, 나스닥 100 내에서 현금창출력 상위 기업들을 추린 자료가 있어서 가지고 와봤는데요.

애플, 마이크로소프트, 알파벳, 버크셔해서웨이, JP모건, 메타플랫폼즈 등이 상위권에 이름을 올렸습니다.

그리고 이들 기업은 매출액의 적게는 20%에서 많게는 40%를 잉여현금흐름으로 창출하고 있고요.

이외에도 자료화면에는 빠져있지만 모건스탠리, 시티그룹, 웰스파고 등 대표적인 금융주들도 거론됐습니다.

<앵커>

1위부터 4위까지는 현금자산이 많은 기업이나 현금창출력이 높은 기업이나 큰 변동이 없네요.

앞서 김 기자가, 글로벌 증시가 어수선할 때 이렇게 현금창출력이 높은 기업들이 매력도가 올라간다 라고 했는데, 왜 그런 겁니까?

<기자>

크게 두 가지 이유가 있는데요.

첫번째는 위기를 기회로 활용할 수 있다는 데 있습니다.

금리인상은 어떻게 보면 기업의 자금조달과 투자를 위축시킬 수 있잖아요.

<앵커>

그렇죠.

금리가 오른다는 게 쉽게 말하면 돈 구하기 어려워진다 라는 의미니까, 실적이 좋지 않은데 대출로 버티던 기업들은 도산할 수 있다고도 하더라고요.

<기자>

네. 실제로 미국 기업들은 회사채 금리가 1%p 상승하면 순이익률 0.3% 하락하는 경향이 있다는 분석까지 나와있더라구요.

그런데 이런 상황에서 보유 현금이 많고, 또 현금흐름이 탄탄한 기업들은 상대적으로 투자에 제약을 덜 받습니다.

굳이 이런 금리인상기에 외부 부채를 통해서 자금을 조달할 필요가 없으니까요.

그러다 보니 남들이 금리인상기에 다소 휘청이거나 제자리걸음하고 있을 때, 기업인수도 하고 투자도 하면서 앞으로 더 나아갈 수 있다는 거죠.

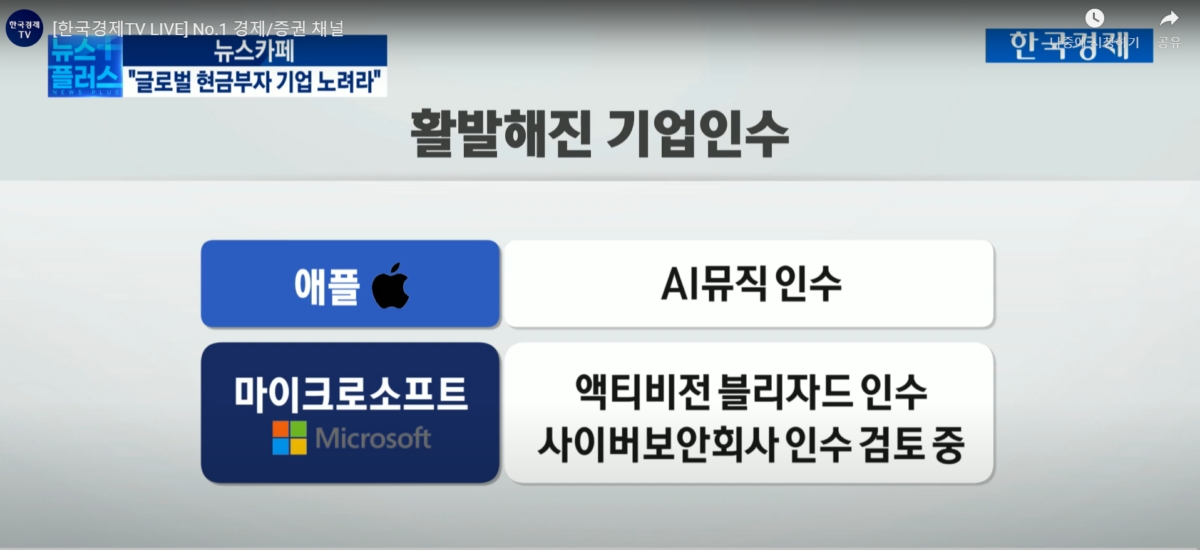

실제 애플은 최근 AI뮤직이라는 스타트기업을, 그리고 마이크로소프트는 비디오게임제조사 액티비전 블리자드를 인수하는 등 활발하게 투자를 진행하고 있습니다.

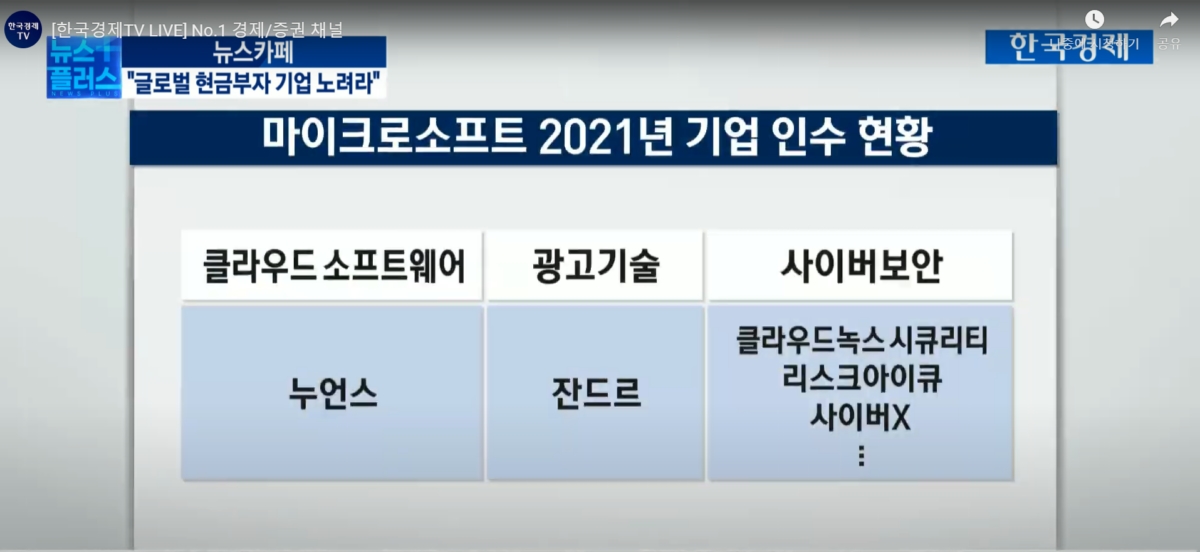

특히 마이크로소프트는 지난해 초부터 클라우드, 광고기술, 사이버 보안 등 여러 분야에서 회사들을 대거 사들이고 있는데요.

금리인상기에 본격적으로 접어든 올해도 이 흐름을 끊지 않고(왜냐면 돈이 많으니까) 또다른 사이버보안회사 인수도 현재 검토 중인 것으로 알려져 있습니다.

<앵커>

자금조달 고민을 덜 수 있다는 이유가 있고, 또다른 이유는 어떤 게 있습니까?

<기자>

주주친화 정책에도 더 적극적으로 나설 수 있다라는 점입니다.

주가가 지금처럼 쭉쭉 빠지고 있을 때 자사주를 매입할 수 있는 여력이 다른 기업들에 비해서 충분하다는 거죠.

배당도 마찬가지겠고요.

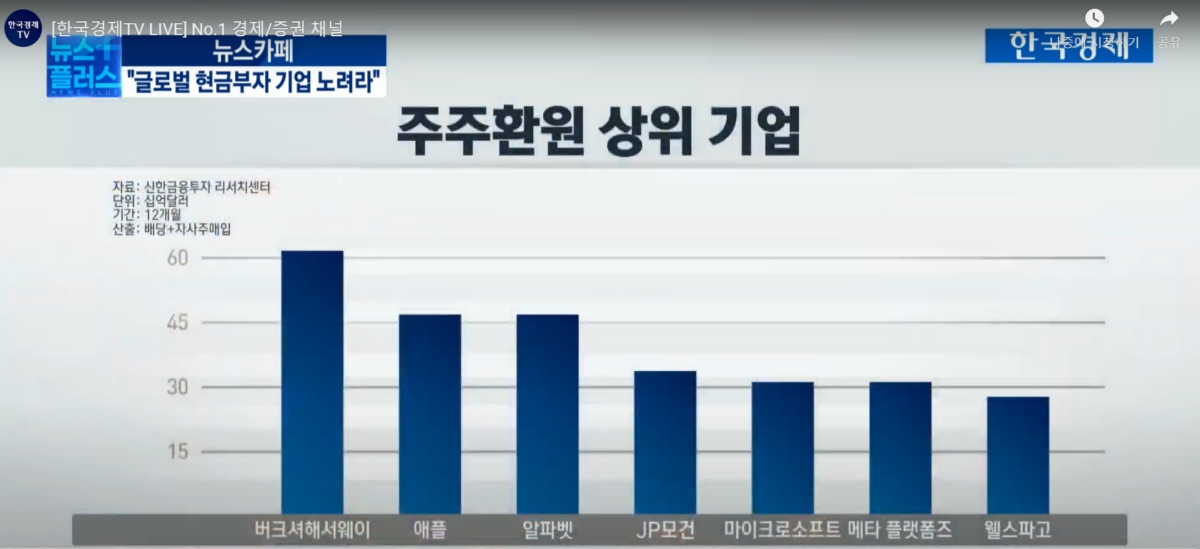

자료화면을 보시면, S&P100+나스닥100 내에서 주주환원 상위기업들이 나와있는데요.

앞서 보셨던 FCF 상위기업과 맥을 같이 하는 것을 확인할 수 있습니다.

<앵커>

이건 그 기업이 자사주 매입을 결정했을 때의 얘기이긴 합니다만, 실제 애플 마이크로소프트 이런 기업들은 다른 어떤 기업들보다도 자사주 매입이 활발하기도 하잖아요?

<기자>

그렇죠. 애플이 최근 10년동안 매입한 자사주가 얼마나 되는지 아세요 혹시?

<앵커>

글쎄요. 얼마나 됩니까?

<기자>

무려 4,670억달러입니다. 우리 돈으로 560조원에 달하는데요.

그중에서도 작년에 매입한 게 102조원. 주주환원에 최근들어서 특히 더 신경을 쓰는 걸로 보입니다.

<앵커>

560조원이면 우리나라 1년 예산 아닙니까?

<기자>

맞습니다. 삼성전자 시가총액이 440조 정도 되니까, 사고도 남을 돈입니다.

<앵커>

아까 애플이 현금으로 LG엔솔, 하이닉스, 네이버 살 수 있다고 하지 않았습니까?

한국을 거의 집어 삼키겠네요.

혹시 현금창출력이 좋은 국내기업은 꼽히는 곳이 없습니까?

<기자>

국내 대형주중에 올해와 내년 잉여현금흐름이 좋아지면서 주주환원도 늘릴 것으로 기대되는 국내 기업들로는 SK하이닉스와 현대차, 기아, 삼성물산 등이 꼽혔습니다.

<앵커>

금리가 오른다는 게 돈의 가치가 올라간다는 뜻이기 때문에 결국 기업이든 개인이든 현금을 많이 들고 있는 사람이 유리해지는 시장이라고 할 수 있겠습니다.

김보미 기자였습니다. 잘 들었습니다.