미국 연방준비제도(연준)가 이틀간의 FOMC 회의를 마치고 만장일치로 기준금리를 동결했습니다.

하지만 지나치게 완화적인 연준의 통화정책이 위기를 초래할 수 있다는 경고음은 더욱 커져가고 있는데요.

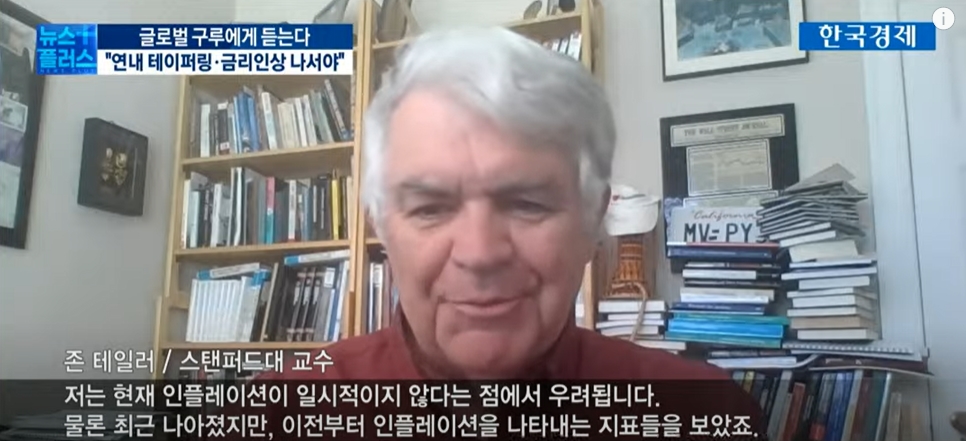

한국경제TV는 세계 각국 중앙은행이 통화정책 운영의 지침으로 삼는 `테일러 준칙(Taylor`s Rule)`의 창시자, 존 테일러 스탠포드대 교수와 단독 인터뷰를 가졌습니다.

테일러 교수는 "현재의 인플레이션은 일시적이지 않다"며 "연내 테이퍼링과 금리인상을 동시에 시작할 필요가 있다"고 강조했습니다.

조연 기자입니다.

<기자>

현재 미국 물가에 대해서 파월 연준 의장은 `일시적`이라고 판단했습니다. 교수님께서는 어떻게 보시나요?

<존 테일러 스탠퍼드대 교수>

저는 현재 인플레이션이 일시적이지 않다는 점에서 우려됩니다. 물론 최근 나아졌지만, 이전부터 인플레이션을 나타내는 지표들을 보았죠. 기준금리는 과거 기준에 비해 상당히 낮은 수준입니다. 통화 팽창도 매우 강하죠. 그렇기 때문에 지금의 인플레이션이 일시적이지 않은 것 같아요. 어떤 조치가 필요합니다.

<기자>

`테일러 준칙(Taylor`s Rule)`에 근거해서 봤을때, 지금의 물가와 경제성장률을 보면 미국의 적정금리는 어느 정도라고 생각하십니까?

<존 테일러 스탠퍼드대 교수>

먼저 금리 인상은 천천히 해야합니다. 시장을 무섭게 하고 싶지는 않잖아요. 다만 현재의 인플레이션 지표와 경제성장률을 고려하면, 적정 금리는 2%를 넘어갑니다. 그러니 연준은 50bp씩이라도 서서히 움직이기 시작해야 합니다. 그러면 올 연말에 금리 수준을 정상으로 되찾을 수 있을 겁니다. 연준은 자신들의 정책금리가 한발 늦는 것을 원치 않아요. 진짜 위기는 연준의 금리 인상이 한발 늦고, 모두가 인플레이션이 너무 높다고 여기는 순간입니다. 그러면 너무 멀리 갈 수 있어요. 이건 우리가 원하는 게 아닙니다. 우리는 양호한 성장 경제로 나아가길 원합니다. 물가상승률은 2%대로 유지해, 혼란을 만들지 않길 바라죠. 그들이 더 빨리 움직일 수록 매끄러운 작업이 될 거라 생각합니다.

<기자>

미국과 한국 등 전 세계 자산시장이 크게 올랐습니다. 글로벌 시장에 붕괴될 거품이 있다고 보시는지, 투자자로서 주의해야 할 부분이 있을까요?

<존 테일러 스탠퍼드대 교수>

저는 정책이 민감하게 움직이고, 보통으로 돌아간다면 거품 붕괴가 일어나지 않을 것이라고 생각합니다. 시장은 `서프라이즈`를 좋아하지 않아요. 그것이 연준이 늦지 않게 먼저 움직여야 하는 이유이기도 합니다. 갑작스런 큰 변화가 일어나지 않을 테니까요. 현재 경제 상황, 특히 경기 회복 수준이 연준의 예상보다 빠르다는 점과 인플레이션율이 더 많이 오르고 있다는 점을 감안하면, 전통적인 정책으로 돌아갈 시기입니다. 과거 전통적인 통화정책이 잘 작동됐다는 점을 기억해야 합니다. 꼭 테일러 준칙이 아니더라도요. 중앙은행이 빨리 전통적 통화정책으로 돌아가는 것이 훨씬 더 좋습니다.

<기자>

유럽이나 아시아 세계 각국 중앙은행들이 통화정책을 완화에서 긴축으로 전환하고 있습니다. 이들의 통화정책에 대한 평가도 궁금합니다.

<존 테일러 스탠퍼드대 교수>

항상 걱정됐던 부분입니다. 세계 중앙은행들은 서로를 쳐다보고 또 서로를 따르곤 해요. 유럽중앙은행(ECB)은 이제 2%의 인플레이션에 다다렀습니다. 하지만 그들은 美 연준과 달리 평균 인플레이션 목표를 명확하게 하지 않아요. 라가르드 ECB 총재는 이를 매우 분명히 했죠. 그리고 저는 그것이 맞다고 봅니다. 그들은 그들만의 정책과 대응이 있는 것이죠. 다른 중앙은행들도 그렇게 해야 합니다.

제가 보기에 시장에는 "우리가 너무 간 것 아니냐"라는 `긴축 발작(테이퍼 텐트럼)` 우려가 있는 것 같습니다. 전 세계는 연결되어 있기 때문이죠. 그리고 종종 "美 연준이 움직였으니, 너도 움직여야 해"라는 주장이 제기되기도 합니다. 흥미로운 것은 유럽과 아시아에 모두 해당된다는 점입니다. 이제 각자의 상황을 마주해야 해요. 각 나라는 다른 상황에 처해있어요.

<기자>

한국의 기준금리는 현재 0.05%입니다. 코로나로 인한 경제위기가 심할 것으로 보고 지난해 크게 떨어뜨렸는데, 현재 GDP갭은 마이너스에서 플러스로 돌아섰습니다. 한국의 적정금리는 어느 정도라 보실지요?

<존 테일러 스탠퍼드대 교수>

한국은행 역시 기준금리 인상을 검토할 때라 생각합니다. 저도 아시아에 많은 질문이 있다는 것을 알고 있습니다. 어쩌면 한국은 그 중에서 좋은 상황에 있었죠. 하지만 0.50%의 기준금리는 인상이 불가피합니다. 저는 서두르라고 이야기 하고 싶네요. 시장이 중요하고, 정부도 이를 알고 있어요. 원칙을 다시 강조하자면, 전통적인 정책으로 돌아가야 합니다. 금리 수준이 더 높아져야 하는 것은 당연하겠죠.

<기자>

경제를 반등시키기 위해 필요한 것은 무엇입니까? 교수님께서는 더 명확한 경제 전략이 필요하다고 강조하셨었는데요.

<존 테일러 스탠퍼드대 교수>

가장 중요한 것은 바로 규제입니다. 현재 논의의 중심에서 떨어져 있는 것처럼 보이지만, 기업들을 규제하려는 움직임이 많습니다. 빅테크 기업들에 대한 글로벌 규제에 대한 우려도 있고, 미국에서도 실제로 규제가 너무 세기 때문에 캘리포니아를 떠나는 기업들이 나오고 있습니다.

구글과 페이스북, 트위터, 애플 등 빅테크 기업들에 대한 많은 비난이 있습니다. 그들이 발언의 자유를 충분히 인정하지 않는다거나 생산을 과도하게 제한한다든지 하는 이유에서죠. 그에 대한 근거는 매우 모호하고 비공식적이지만, 그들을 규제하려는 움직임과 노력이 진행되고 있습니다. 그들을 해체하려 하는 움직임도 있죠. 이는 전 세계적으로 기업에 대한 현실입니다. 저는 우리가 이 점을 주의해야 한다고 생각합니다.

또 높은 세금 시스템이 필요하다고 생각하진 않습니다. 최근 몇 년간 미국에서 한계세율의 감소는 긍정적이었어요. 그래서 저는 바이든 정부가 이것을 너무 많이 되돌리는 것은 원치 않습니다. 그렇게 하면 상황이 더 나아지기보다 나빠질 수 있어요.