두산그룹이 두산인프라코어의 자회사 두산밥캣을 미국이나 유럽 증시가 아닌 국내 증시에 상장하기로 결정한 배경에 관심이 쏠린다고 한국경제신문이 보도했다.

두산은 두산밥캣을 올해 안에 한국 증시에 상장하기로 23일 결정했다.

두산은 당초 밥캣을 미국이나 유럽 증시에 상장하려 했지만 국내 증시 상장으로 방향을 바꿨다.

상장을 통한 자금 마련이 급하다는 판단에서다.

두산밥캣의 기업공개(IPO)가 성공하면 두산그룹 자금난은 어느 정도 해소될 가능성이 높다는 분석이 나온다.

◆ 두산밥캣, 천덕꾸러기에서 효자로

두산밥캣은 북미와 유럽에 사업 기반을 둔 소형건설장비 생산 회사로 두산그룹이 2007년 49억달러(약 5조7,600억원)에 인수했다.

두산밥캣은 2008년 글로벌 금융위기가 발생하면서 천덕꾸러기 계열사로 전락했다.

2008~2009년 2년간 영업손실이 1조2,400억원에 이를 정도로 실적이 나빠진 데다 두산밥캣 인수를 위한 차입금이 모회사(두산인프라코어)와 그룹에 부담으로 작용했기 때문이다.

두산밥캣을 인수한 이후 두산인프라코어는 매년 2천억원의 금융비용을 지급해야 했다.

그러나 2010년 4분기 두산 밥캣이 영업이익을 내면서 분위기가 반전됐다.

중국 건설경기 악화로 모회사인 두산인프라코어가 고전할 때도 두산밥캣의 영업이익은 꾸준히 늘었다.

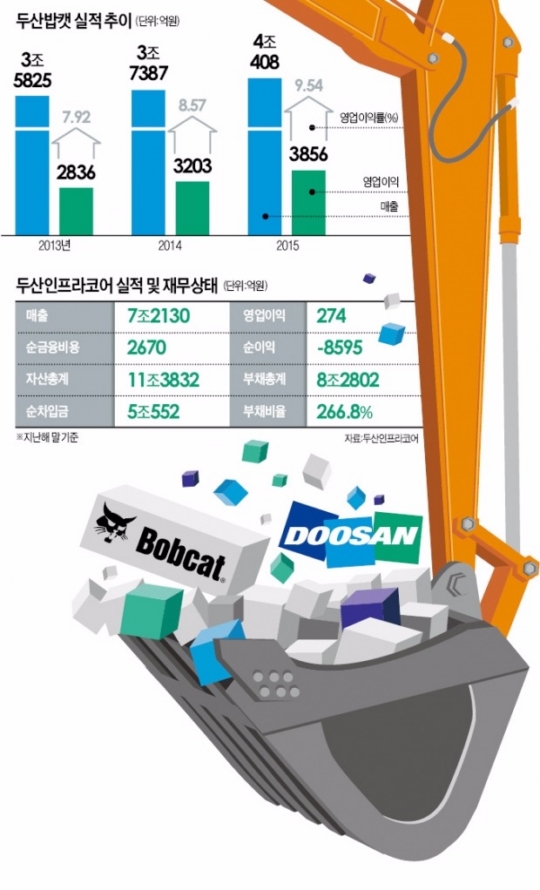

지난해 매출은 4조408억원으로 전년보다 8% 증가했다.

두산인프라코어 총 매출의 56%를 차지하며 `효자 자회사`라는 평가가 나왔다.

영업이익은 3,856억원으로 전년 대비 약 20% 증가했다.

두산인프라코어는 당초 두산밥캣을 미국이나 유럽 증시에 상장할 계획이었다.

업계에서는 2020년 전에 상장을 마무리할 것이라는 전망이 지배적이었다.

투자은행(IB)업계 관계자는 두산뱁캣의 국내 증시 상장 선회와 관련해 "미국에 상장하려면 절차가 복잡하고 오래 걸리지만 우리나라에서는 상장 결정 후 약 6개월이면 상장을 완료할 수 있다"며 "자금을 최대한 빨리 조달해야 하는 두산그룹이 국내 증시로 방향을 튼 이유"라고 진단했다.

두산인프라코어가 발행한 회사채 가운데 올해 만기가 도래하는 물량은 8,102억원 규모며 금융권 차입금은 3,699억원 수준이다.

◆ 두산그룹 재무구조 개선 기대

재계에서는 두산밥캣의 연내 상장이 성공적으로 마무리되면 두산그룹 유동성 불안 문제가 어느 정도 해소될 것이라는 분석이 나온다.

지난해 두산밥캣의 상장 전 투자유치(프리IPO)를 통해 7,055억원을 확보한 데다 두산인프라코어 공작기계부문 매각으로 1조원 이상의 자금을 받을 가능성이 높기 때문이다.

IB업계에서는 두산밥캣 상장으로 확보할 수 있는 자금 규모는 산정하기 어렵지만 7천억원 이상이 될 것으로 관측한다.

두산인프라코어는 두산밥캣의 지분 75.5%를 보유하고 있다.

두산인프라코어는 두산밥캣 상장으로 금융비용을 대폭 줄일 수 있을 것으로 기대하고 있다.

두산인프라코어의 순차입금 규모는 지난해 말 기준 5조552억원으로, 매년 2천억~3천억원 규모의 이자를 내야 했다.

두산인프라코어의 지난해 순금융비용은 2,670억원이다.

두산인프라코어는 순차입금 규모를 3조원대로, 이자비용을 연 1000억원대로 낮출 수 있을 것으로 전망하고 있다.

2014년 말 266.8% 수준이었던 부채비율은 100% 초반대로 떨어질 것이라는 관측이 나온다.

두산밥캣 상장으로 영구채를 조기상환할 자금을 확보할 수 있게 됐다는 분석도 나온다.

두산인프라코어는 2012년 5억 달러(약 6천억원) 규모의 30년 만기영구채권을 발행했다.

두산인프라코어는 당시 발행 시점부터 5년이 경과한 이후 조기상환을 요청할 수 있는 권리인 콜옵션 조항과 5년 내 원금을 상환하지 않으면 금리가 연 5%포인트 높아지는 스텝업 조항을 포함시켰다.

내년까지 영구채를 조기 상환하지 않으면 금리는 연 3.25%에서 8.25%로 높아져 부담이 커진다.

두산인프라코어 관계자는 "상반기에 공작기계부문 매각이 마무리되고 하반기에 밥캣 IPO가 완료되면 충분한 자금이 마련돼 재무구조 개선을 기대할 수 있다"고 말했다.

[온라인뉴스팀]