'뱅크런'(대규모 예금인출)이 이어지는 가운데 미국 정부의 부채한도까지 올라가면 재앙에 빠질 수 있다는 경고가 나왔다. 미국 정부 부채와 은행 유동성 부족을 동시에 해소해야 하는 미국 중앙은행(Fed)의 자금 사정까지 동시에 나빠질 가능성이 있기 때문이다.

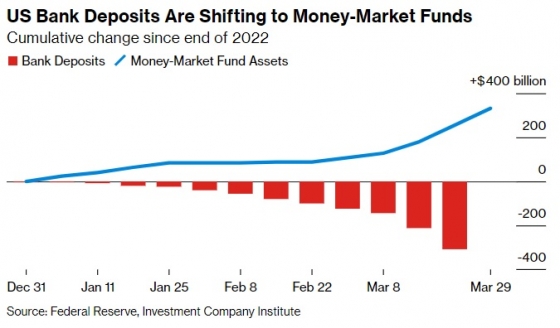

3일(현지시간) CNBC에 따르면 JP모건은 미국 은행들이 예금 인출 요구에 대응하기 위해 자체 준비금을 사용하고 있어 잠재적 재앙 상황이 조성되고 있다고 분석했다. Fed는 3월 한 달 간 미국 은행에서 3000억(약 394조원)달러가 빠져나갔다고 집계했다. JP모건은 이 돈의 대부분이 머니마켓펀드(MMF)로 유입돼 이 기간 중 MMF 잔고가 3600억달러 늘어난 것으로 추정했다.

니콜라오스 파니기르초글루 JP모건 전략가는 고객 투자노트에서 "현재 속도대로 예금 인출이 계속되면 많은 미국 은행들의 준비금이 고갈돼 실리콘밸리은행(SVB)와 시그니처은행 등과 유사한 유동성 문제에 직면할 수 있다"고 우려했다.

SVB는 급증하는 예금 인출 수요에 대응하기 위해 평가 손실 상태였던 미국 국채 등 장기 보유 자산을 매각할 수밖에 없었다. 결국 신뢰도가 떨어져 뱅크런 속도가 빨라져 결국 문을 닫게 됐다.

JP모건은 "은행들은 대차대조표를 축소하는 동시에 유동성을 잃을 수 있다"며 "잠재적 위험에 처한 상태"라고 지적했다.

이런 상황에서 미국 정부부채 한도 협상이 본격화하면 더 위험해질 수 있다는 게 JP모건의 진단이다. JP모건은 "부채 한도 문제가 해결된다고 가정하면 재무부는 다른 부처의 각종 청구서를 지불하기 위해 일반 계정에서 자금을 보충해야 한다"며 "4400억~5400억달러의 돈이 더 필요할 것"으로 추정했다. 재무부는 결국 증세와 국채발행으로 추가 자금을 조달할 수밖에 없는데 국채를 발행하면 시중에서 소화하거나 Fed가 매입해야 한다.

이에대해 CNBC는 "Fed가 시중 국채를 매입하는 양적완화를 철회했으며 이로 인해 시중 유동성이 줄어 은행 준비금도 2021년 9월 4조2000억달에서 현재 3조 달러 수준으로 급감했다"고 전했다.

다만 CNBC는 "1년 간 은행 예금도 8000억달러 가량 감소했지만 최근 들어 인출 속도가 둔화된 것으로 보인다"고 덧붙였다.

워싱턴=정인설 특파원 surisuri@hankyung.com