○국내에서 전량 양극재 생산

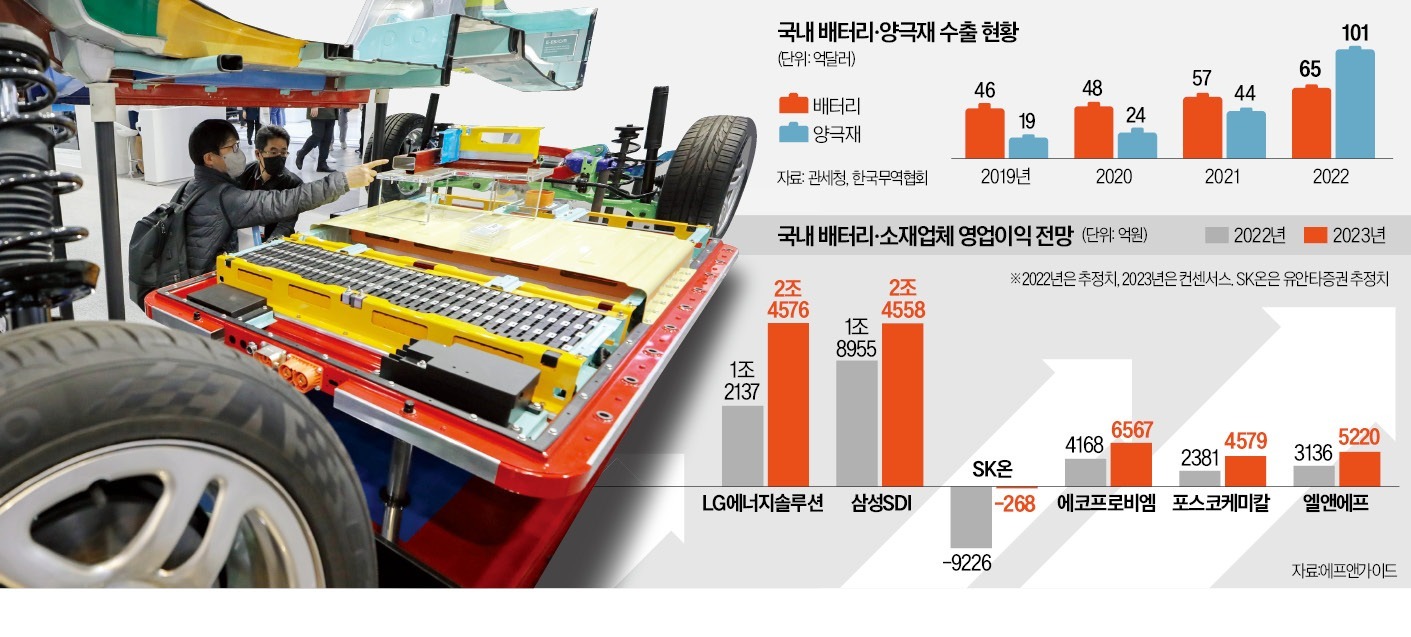

12일 관세청과 한국무역협회에 따르면 지난해 국내 양극재 수출액 101억8634만달러 중 41.4%인 42억2214만달러는 중국으로 향했다. 2위와 3위는 헝가리와 폴란드로, 각각 19.2%와 19.0%를 차지했다. 삼성SDI는 헝가리에서, LG에너지솔루션은 폴란드에서 배터리를 생산하고 있다.

해외에 생산 거점을 두고 있는 배터리 완제품 업체와 달리 양극재 업체들은 국내에서 양극재를 전량 생산하고 있다. 배터리에 리튬을 공급하는 양극재는 용량과 출력을 결정하는 에너지원으로, 배터리 원가의 절반가량을 차지하는 핵심 소재다. 해외에서 원재료인 리튬, 니켈 등 광물을 들여온 후 국내에서 양극재로 만들어 해외 공장을 가동하는 국내 배터리 업체에 수출하는 구조다.

에코프로그룹의 양극재 자회사인 에코프로비엠은 충북 오창과 경북 포항에서 연산 18만t의 양극재를 생산하고 있다. 삼성SDI의 합작사인 에코프로이엠도 포항에서 연산 5만4000t의 양극재를 생산하고 있다. 포스코케미칼은 전남 광양에서 작년 말 기준 연산 10만5000t의 양극재를 생산하고 있다.

국내 양극재 업체들은 급증하는 수요에 맞춰 북미 등 해외 공장 조성에 박차를 가하고 있다. 이와 동시에 국내 양극재 공장 증설에도 박차를 가하겠다는 계획이다.

업계 관계자는 “수출과 지역경제 파급 효과를 따지면 양극재의 국내 경제 기여도가 배터리 완제품을 압도하고 있다”며 “소재 단계를 장악하면 밸류체인 전반의 경쟁력을 좌지우지할 수 있다”고 말했다. 과거와 달리 배터리 소재 업체가 갑(甲)이 됐다는 얘기가 나오는 것도 이런 이유에서다.

○배터리·양극재 ‘빅3’ 영업이익 두 배↑

배터리 완제품 업체도 올해 전기차 열풍에 힘입어 사상 최대 실적을 낼 것이 확실시된다. 시장조사업체 SNE리서치는 올해 전 세계 배터리 수요는 916GWh(기가와트시)로, 공급량(776GWh)을 훨씬 웃돌 것으로 내다봤다. 특히 북미산 또는 미국과 자유무역협정(FTA)을 맺은 국가에서 조달한 배터리 광물·부품을 일정 비율 이상 사용한 전기차에만 보조금을 지급하는 미국 ‘인플레이션 감축법(IRA)’ 시행도 국내 배터리 업체에 호재로 작용하고 있다. 국내 배터리 완제품 업체들이 에코프로비엠과 포스코케미칼 등 국내 양극재 업체와 확고한 동맹체제를 유지하고 있기 때문이다.IRA 시행에 힘입어 국내 배터리 3사(LG에너지솔루션·삼성SDI·SK온)의 미국 내 생산 규모는 2021년 39GWh에서 2025년 442GWh로 11배 이상 커질 전망이다. 유안타증권은 배터리 빅3의 미국 시장 점유율은 지난해 26.5%에서 2025년 69%까지 크게 늘어날 것으로 내다봤다.

배터리 업체들의 올해 실적도 대폭 개선될 것이라는 관측이 나온다. 국내 배터리 ‘빅3’와 양극재 ‘빅3’(에코프로비엠·포스코케미칼·엘앤에프)의 지난해 영업이익은 3조1551억원으로 추정된다. 증권가는 올해 영업이익은 이보다 두 배 이상 많은 6조5232억원에 달할 것으로 전망했다.

강경민 기자 kkm1026@hankyung.com