한국과 미국의 기준금리 역전이 초읽기에 들어가면서 외환시장의 불안이 커지고 있다. 가뜩이나 고공행진하는 원·달러 환율에 한·미 금리 역전이 기름을 부을 수 있다는 우려다. 일각에서는 환율 방어를 위한 한국은행의 빅스텝(한 번에 기준금리 0.5%포인트 인상) 필요성까지 제기된다. 하지만 한·미 금리 역전 자체가 환율 흐름을 결정지을 것이란 결론은 섣부르다는 반박도 나온다.

美 자이언트스텝 또 예고

미국 중앙은행(Fed)은 오는 20~21일(현지시간) 연방공개시장위원회(FOMC) 정례회의에서 자이언트스텝(한 번에 기준금리 0.75%포인트 인상)을 단행할 것으로 예상된다. 이렇게 되면 현재 연 2.5%로 같은 한국과 미국(상단 기준)의 기준금리는 0.75%포인트 차로 역전된다. 이어 Fed가 9월 후 남은 11, 12월 FOMC에서 최소 한 차례만 빅스텝을 밟아도 미국 기준금리는 연 3.75%까지 치솟는다. 월가에선 Fed가 기준금리를 연 4%까지 올릴 수 있다는 전망도 나온다.

미국 중앙은행(Fed)은 오는 20~21일(현지시간) 연방공개시장위원회(FOMC) 정례회의에서 자이언트스텝(한 번에 기준금리 0.75%포인트 인상)을 단행할 것으로 예상된다. 이렇게 되면 현재 연 2.5%로 같은 한국과 미국(상단 기준)의 기준금리는 0.75%포인트 차로 역전된다. 이어 Fed가 9월 후 남은 11, 12월 FOMC에서 최소 한 차례만 빅스텝을 밟아도 미국 기준금리는 연 3.75%까지 치솟는다. 월가에선 Fed가 기준금리를 연 4%까지 올릴 수 있다는 전망도 나온다.반면 한은은 당분간 기준금리를 올리더라도 0.25%포인트씩 점진적으로 인상할 방침이다. 한은이 올해 남은 금융통화위원회 정례회의(10, 11월)에서 모두 금리를 올리더라도 연말 기준금리는 연 3.0%에 그친다. 이렇게 되면 한·미 금리 역전폭은 연내 1%포인트까지 벌어질 수 있고, 금리 역전이 상당 기간 계속될 수밖에 없다.

이론적으로 한·미 금리 역전은 환율 상승을 부추긴다. 한국의 금리가 미국보다 낮으면 외국인 투자 유인이 줄어 자본 유출이 나타나고, 이는 원화 약세(환율 상승)로 이어지기 때문이다. 이런 이유로 일부 전문가들은 최근 환율 급등 요인으로 한·미 금리 역전을 지목하며 한은이 추가 빅스텝에 나서야 한다는 논리를 펴고 있다. 성태윤 연세대 경제학부 교수는 “한·미 금리 역전이 현실화하면 원화 가치가 떨어질 수밖에 없다”며 “금리를 더 인상할 필요가 있다”고 말했다. 김상봉 한성대 경제학과 교수는 “한·미 간 금리 역전폭이 클수록 환율은 상승한다”며 “금리 차이가 나는 기간이 짧아야 하고 금리를 충분히 올려야 한다”고 했다.

과거 금리역전기 환율은 제각각

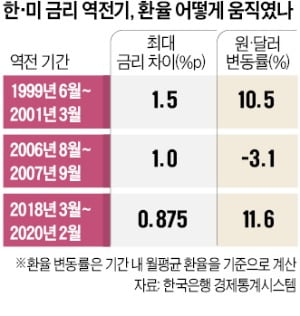

한·미 금리 역전이 원·달러 환율 상승으로 곧장 이어지지 않는다는 지적도 있다. 과거 세 차례 한·미 금리 역전기에도 원·달러 환율 흐름은 제각각이었다. 한은의 통화정책 핵심이 기준금리로 바뀌기 전인 1999년 6월부터 2001년 3월 한·미 금리가 최대 1.5%포인트 차이로 역전됐을 때 원·달러 환율은 10.5% 올랐다. 하지만 이 기간 중에도 1999년 10월부터 2000년 11월까지는 환율이 하락세였고, 이후 닷컴버블 붕괴 등의 여파로 환율이 급등했다.한·미 금리 역전폭이 최대 1.0%포인트로 벌어진 2006년 8월부터 2007년 9월에는 환율이 오히려 3.1% 하락했다. 당시 원·달러 환율은 900원대까지 떨어졌다. 지금과는 정반대로 글로벌 달러 약세 현상이 나타났기 때문이다.

2018년 3월부터 2020년 2월까지는 한·미 금리가 0.875%포인트 차이로 역전됐는데 이 기간 원·달러 환율은 11.6% 상승했다. 윤여삼 메리츠증권 연구원은 “글로벌 자금 이동은 단순히 금리 차에만 영향을 받는 것이 아니다”며 “최근 원화 약세는 원화만의 문제가 아니기 때문에 금리를 인상한다고 해도 환율 방어는 제한적일 것”이라고 말했다. 문홍철 DB금융투자 연구원은 “금리 인상으로 가계부채 부담이 커지면 경기 침체에 따른 원화 약세로 이어질 수 있다”고 했다.

결국 ‘달러 강세’가 진정되지 않는 이상 고(高)환율은 당분간 계속될 것이란 예상이다. 달러 강세를 억제할 수 있는 주요인으로는 유럽, 일본 등 주요국의 통화정책이 꼽힌다. 주요 6개국 통화 대비 달러 가치를 보여주는 달러 인덱스는 지난 6일 110까지 올랐지만 8일 유럽중앙은행(ECB)이 자이언트스텝을 밟고 이후 구로다 하루히코 일본은행(BOJ) 총재가 엔화 약세와 관련해 구두개입에 나서자 107대까지 내렸다.

조미현 기자 mwise@hankyung.com