이 기사는 08월 17일 09:29 마켓인사이트에 게재된 기사입니다.

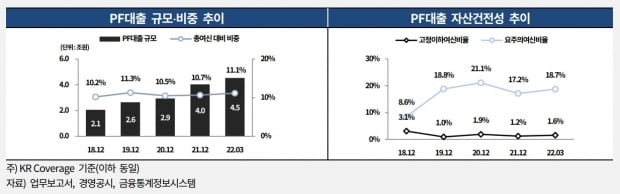

부동산 프로젝트 파이낸싱(PF) 대출의 부실화 우려가 더 커질 것이란 분석이 나왔다. 국내 PF대출 합계는 올해 3월말 기준 4조5000억원으로 2018년 말(2조1000억원)보다 2배 이상 급증했다. 사업계획 대비 공정률이 저조하거나 분양률이 저조한 경우 등 부실화 가능성이 커졌다는 진단이다.

17일 한국기업평가에 따르면 '요주의'로 분류된 PF 대출 비율이 지난해 12월 17.2%에서 올해 3월말 18.7%로 1.5%포인트 증가했다. 2018년 말(8.6%)과 비교하면 10.1%포인트나 늘었다.

안태영 한기평 책임연구원은 "요주의로 분류된 원인 중 시공사의 법적절차 진행 등으로 공사기간이 장기화되거나 사업이 중단된 경우도 있어 주의가 필요하다"며 "심지어 철근, 시멘트 등 자재수급 차질로 공정이 지연된 경우도 포함돼 있다"고 말했다.

부실화 가능성을 분석하는 기준인 요주의 PF 대출은 지난해 말 기준 224개 사업장, 7041억원이었다. 요주의로 분류된 원인은 사업계획 대비 공정률 저조가 66%로 가장 많았고 사업계획 대비 분양률 저조가 22%, 연체 1%, 사업완료 후 미상환 1%, 기타(자료 미확보 등) 11% 순이었다.

가장 부실화가 우려되는 지역은 인천경기가 44%로 가장 높았고 서울이 29%였다. 물건별로는 근린생활시설이 33%로 가장 높았고 오피스텔 20%, 아파트 9%, 주상복합 3%였다.

요주의로 분류되는 PF대출 이외의 리스크도 주의해야 한다는 지적이다. 한기평에 따르면 정상으로 분류되는 PF대출 중에도 고위험 대출이 포함돼있고 브릿지론의 본PF 전환 지연에 따라 브릿지론 부실 가능성이 확대된 상황이다. 또 부동산담보대출의 건전성 저하까지 동시에 나타날 경우 실질적인 리스크는 더 커질 것이란 분석이다.

한기평 관계자는 "최근의 부동산 시장 위축은 2014년 저축은행 사태가 마무리된 이후 처음 겪는 상황"이라며 "인플레이션 수준과 금리 상승 속도가 이례적이라는 걸 감안하면 부실 위험은 어느 때보다 높아졌다"고 강조했다.

민지혜 기자 spop@hankyung.com