7일 투자은행(IB)업계에 따르면 신한금융지주는 이달 신종자본증권 발행을 추진한다. 발행 규모는 최대 4000억원이다. 오는 17일 수요예측을 진행한 뒤 26일 발행하는 게 목표다. KB금융지주도 이달 최대 5000억원 규모의 신종자본증권 발행에 나선다. 두 금융지주사의 신종자본증권 신용등급은 ‘AA-’ 수준이다.

7일 투자은행(IB)업계에 따르면 신한금융지주는 이달 신종자본증권 발행을 추진한다. 발행 규모는 최대 4000억원이다. 오는 17일 수요예측을 진행한 뒤 26일 발행하는 게 목표다. KB금융지주도 이달 최대 5000억원 규모의 신종자본증권 발행에 나선다. 두 금융지주사의 신종자본증권 신용등급은 ‘AA-’ 수준이다.앞서 우리금융지주도 지난달 28일 3000억원 규모의 신종자본증권을 발행했다. 수요예측에서 흥행에 성공하면서 기존 모집금액(2100억원)보다 900억원 늘렸다. 발행금리는 연 4.99%였다. 하나금융지주는 지난 6월 4000억원어치 신종자본증권을 연 4.55% 금리로 발행했다.

신종자본증권은 주식과 채권 성격을 동시에 지닌 하이브리드채권이다. 국제결제은행(BIS) 기준 자기자본비율 산정 시 자본으로 인정받을 수 있어 금융사들이 주로 발행한다.

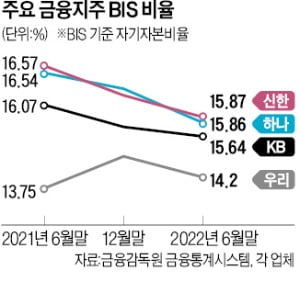

주요 금융지주의 BIS 비율은 지난해 말부터 하락세다. 회사채 시장이 경색되자 은행들이 기업 대출을 늘린 여파다. 우리금융의 BIS 비율은 지난해 4분기 15.05%에서 올해 상반기 14.2%로 떨어졌다. 같은 기간 신한금융(16.2%→15.87%), KB금융(15.77%→15.64%), 하나금융(16.29%→15.86%)의 BIS 비율도 일제히 하락했다.

금융당국이 스트레스 테스트(재무건전성 평가)를 실시하고 있는 것도 영향을 미친 것으로 보인다. 주요 금융지주의 현 BIS 비율은 금융당국 권고 수준인 11.5%를 웃돌지만 리스크 관리를 강화하라는 당국의 신호에 발맞춰 선제적으로 자본 확충에 나선 것으로 풀이된다. 김주현 금융위원장은 지난달 5대 금융지주 회장들과 간담회를 하고 “시장의 1차 방어선이라는 책임감을 갖고 자본 확충 등을 준비해 달라”고 말했다.

주요 금융지주가 발행하는 신종자본증권은 기관뿐 아니라 개인투자자 사이에서도 인기가 높아 조달 환경은 우호적이다. 원리금을 못 받을 위험이 거의 없는데 정기예금의 2배 넘는 수익을 기대할 수 있어 대표적인 ‘저위험·고수익’ 상품으로 여겨진다.

장현주 기자 blacksea@hankyung.com