이 기사는 07월 18일 14:20 마켓인사이트에 게재된 기사입니다.

코스닥 상장을 위해 수요예측에 나선 아이씨에이치와 에이프릴바이오가 나란히 흥행에 실패했다. 국내외 기준금리 인상에 따른 투자심리 위축을 이겨내지 못했다. 에이프릴바이오는 올해 바이오 IPO 기업을 향한 얼어붙은 투자 심리를 재확인하는 데 그쳤다.

회로 소재 전문기업 아이씨에이치는 공모가 최하단인 3만4000원으로, 바이오 신약 개발 기업 에이프릴바이오는 공모가 희망 범위 하단보다 30% 낮춘 1만6000원으로 최종 공모가를 결정했다.

아이씨에이치는 13~14일 이틀 동안 국내외 기관 투자가를 대상으로 수요예측을 진행한 결과 공모가를 희망 범위(3만4000~4만4000원)의 최하단인 3만4000원으로 확정했다고 18일 밝혔다.

수요예측에 223개 기관이 참여해 57.3대 1의 경쟁률을 나타냈다. 13일 한국은행이 기준금리를 0.50%포인트 인상한 직후 기관 수요예측이 진행되면서 투자자의 투자 심리가 크게 위축됐다는 분석이 나온다.

이와 함께 수산인더스트리, 성일하이텍 등 기관투자가의 관심이 집중된 IPO 기업과 비슷한 시기에 공모 일정을 진행한 점도 공모 흥행에 악영향을 끼쳤다는 평가다. 성일하이텍은 11~12일, 수산인더스트리는 14~15일 각각 기관 수요예측을 진행했다.

주관사 관계자는 “아이씨에이치의 기술력과 실적 성장성에 대해 많은 기관 투자자들이 긍정적으로 평가했다”며 “글로벌 자본시장의 불확실성 확대로 투자심리가 급격히 위축된 상황을 고려하여 시장 친화적인 가격으로 공모가를 결정했다”고 말했다.

아이씨에이치는 이번 IPO를 통해 확보한 공모 자금을 인도와 베트남 등 해외 법인 설비 투자와 우수한 연구개발(R&D) 인력 채용, 글로벌 IT 기업 및 자동차 부품 공급사와의 협력 등에 활용할 예정이다.

아이씨에이치는 오는 7월 19~20일 일반투자자 청약을 거쳐 7월 29일 코스닥에 상장할 예정이다. 대표 주관사는 삼성증권이다.

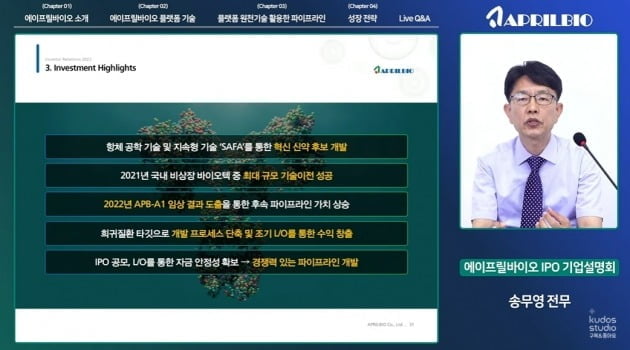

에이프릴바이오는 13~14일 국내외 기관 투자자를 대상으로 수요예측을 진행한 결과 공모가를 1만6000원으로 확정했다.

수요예측에는 국내외 기관 총 148곳이 참여해 경쟁률 14.4대 1로 집계됐다. 신라젠 사태 이후 올해 바이오 IPO 기업이 모두 수요예측에서 흥행에 실패한 가운데 반전의 계기를 마련하지 못했다.

에이프릴바이오는 3월 상장 예비 심사에서 탈락했다가 재심사에서 통과한 첫 사례로 주목받았던 기업이다.

증시 변동성 확대와 함께 상장 직후 유통할 수 있는 주식 수가 전체 상장 예정 주식의 41.6%에 달한 점이 더욱 부담으로 작용했다는 평가다. 기존 주주가 투자금 회수에 나설 통로를 열어두면서 미래 성장성에 대한 기대감이 더욱 낮아졌다는 설명이다.

에이프릴바이오는 이번 IPO를 통해 확보한 공모 자금을 연구개발비 및 운영자금으로 활용해 매년 다수의 파이프라인을 만드는 데 사용할 예정이다. 우수 인력을 유치해 글로벌 신약 기업으로 성장하기 위한 초석을 마련하겠다는 계획이다.

에이프릴바이오는 오는 19~20일 일반 투자자 대상 청약을 거쳐 28일 코스닥시장에 상장한다. NH투자증권이 주관업무를 맡았다.

최석철 기자 dolsoi@hankyung.com