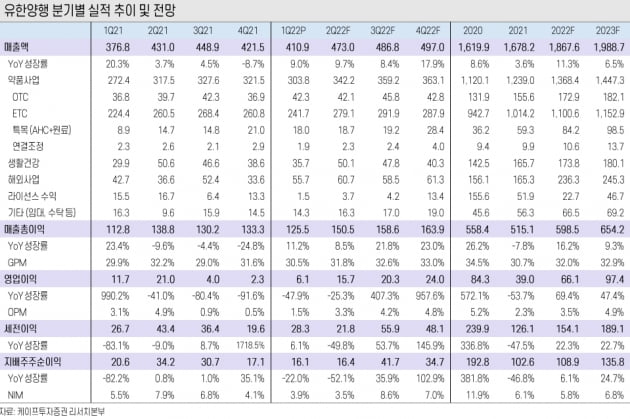

유한양행의 올 1분기 연결 재무제표 기준 매출은 4109억원으로 전년 동기 대비 8.4% 늘었다. 반면 영업이익은 56.1% 감소한 61억원을 기록했다. 매출과 영업이익 모두 시장 예상치(컨센서스)를 밑돈 수치다.

실적 부진은 기술사용료(로열티)가 부재했기 때문이란 분석이다. 또 지난해 4분기부터 R&D 비용 및 신규 브랜드 광고비가 늘어난 것도 영향을 미쳤다고 봤다.

2022년 매출은 1조8707억원을 예상했다. 전년 대비 10.8% 증가한 수치다. 영업이익은 11.6% 늘어난 542억원으로 추산했다.

오승택 연구원은 “올해 실적은 다소 부진할 것으로 전망된다”며 “그러나 하반기에 있을 R&D 동력(모멘텀)에 주목할 필요가 있다”고 말했다.

이어 “내달 열리는 미국임상종양학회(ASCO)에서 ‘레이저티닙’과 얀센 ‘아미반타맙’ 병용투약 임상 결과(데이터)가 추가(업데이트)될 예정”이라며 “스파인바이오파마에 기술수출한 ‘YH14618’의 미국 3상 첫 환자 투약은 3분기, 레이저티닙 단독요법 3상 중간결과 발표는 연말로 계획돼 있다”고 했다.

이 밖에 길리어드사이언스에 수출한 비알코올성 지방간염(NASH) 치료제인 ‘YHC1102’와 ‘4-1BB·HER2’ 이중항체인 ‘YH32367’의 1상 진입 등도 주목할 만하다고 판단했다.

이도희 기자 tuxi0123@hankyung.com