<svg version="1.1" xmlns="http://www.w3.org/2000/svg" xmlns:xlink="http://www.w3.org/1999/xlink" x="0" y="0" viewBox="0 0 27.4 20" class="svg-quote" xml:space="preserve" style="fill:#666; display:block; width:28px; height:20px; margin-bottom:10px"><path class="st0" d="M0,12.9C0,0.2,12.4,0,12.4,0C6.7,3.2,7.8,6.2,7.5,8.5c2.8,0.4,5,2.9,5,5.9c0,3.6-2.9,5.7-5.9,5.7 C3.2,20,0,17.4,0,12.9z M14.8,12.9C14.8,0.2,27.2,0,27.2,0c-5.7,3.2-4.6,6.2-4.8,8.5c2.8,0.4,5,2.9,5,5.9c0,3.6-2.9,5.7-5.9,5.7 C18,20,14.8,17.4,14.8,12.9z"></path></svg>ETF 언박싱은 개인 투자자가 알기 어려운 ETF 상품 정보를 속속들이 살펴봅니다. 유튜브 채널 <주코노미TV>에서 미리 만나보실 수 있습니다.

▶나수지 기자

S&P500에 투자하라. 많은 분들이 대표지수에 어느정도는 투자하는게 안정적이라는 점에는 공감하실텐데, 꼭 ESG 기준에 맞춘 대표지수를 해야할까요?

▷천기훈 차장

SOL 미국S&P500ESG ETF는 미국 대표지수인 S&P500에 장기테마인 ESG를 결합한 상품입니다. S&P500은 국내 투자자들에게는 이미 익숙한 대표지수입니다. 물론 최근에는 근래 10년내 힘든 기간을 보내고 있기는 하지만, 장기투자 측면에서 적합한 지수라고 생각합니다. 미국 투자를 고민하시는 분들도 최근 미국 중앙은행의 금리인상 기조와 인플레이션 측면에서 봤을 때 나스닥보다는 S&P500지수가 조금 더 투자에 유리하지 않을까 생각합니다.

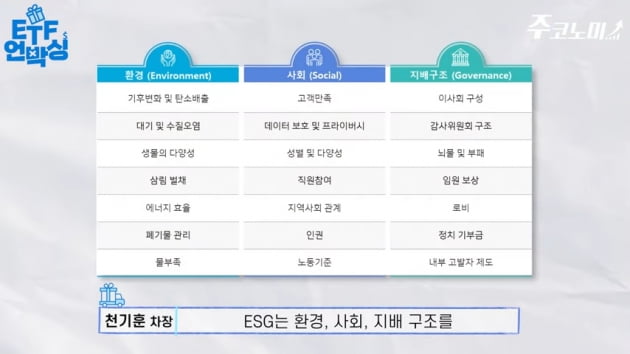

ESG라는 측면에서 봤을 때도 이미 많은 분들께 친숙한 개념일텐데요. 기업의 가치를 매길 때 전통적이고 재무적인 요소와 함께 환경 사회 지배구조를 고려하자는 겁니다. 그런데 왜 투자관점에서 ESG는 아직 우리에게 익숙하지 않은걸까요?

투자의 본질은 목표로하는 수익을 내는 것이고, 좋은 성과를 내지 못한다면 의미가 반감될겁니다. 그런데 지금까지 기존 ESG 상품들이 많이 나왔지만 투자 측면에서 대표지수와 비교해 큰 차별점을 느끼지 못하셨을 수 있습니다. 하지만 투자에서 점점 ESG라는 요인이 강해지면서 앞으로는 수익률에서도 차이가 날 것이라고 생각합니다.

▶나수지 기자

ESG 잘 하는 기업들이 길게 보면 경쟁력을 갖춰서 실적을 잘 내는 측면도 있겠지만, 투자자들의 자금이 몰리다보니 주가가 오르는 면도 있겠습니다.

▷천기훈 차장

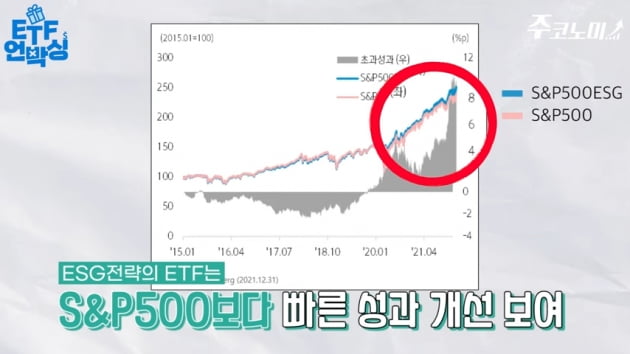

그렇습니다. 최근 ESG 관련 자금이 꾸준히 늘었습니다. 특히 코로나 이후 ESG 기준을 적용한 투자금이 늘면서 미국 시장을 중심으로 ESG 투자가 수익을 더 잘 내는 흐름이 유의미하게 나타나기 시작했습니다. 이 점은 과거 수익률 그래프에서도 확인하실 수 있습니다.

▶나수지 기자

S&P가 평가하는 ESG 기준은 무엇인가요?

▷천기훈 차장

S&P500 지수의 구성종목들을 기반으로 해서 총 4개의 기준으로 평가하고 종목을 제외하는 과정을 거칩니다. 무기, 발전용 석탄, 담배 등 논란이 있을 수 있는 사업들을 제외하고, 글로벌 사회 책임에 대한 협약 및 ESG 분석기관의 데이터를 기반으로 논란이 있는 기업들을 제외합니다. 이후에 S&P의 ESG 스코어를 기반으로 하위 종목들을 제외하는 과정을 거칩니다.

▶나수지 기자

그렇게 제외하고 나면 총 몇 종목이 남나요?

▷천기훈 차장

앞에서 말씀드렸던 ESG 기준으로 선정된 S&P500 ESG 지수의 종목 수는 현재 310개입니다. ESG 기준을 통해서 S&P500대비 약 200종목이 걸러진 거죠.

▶나수지 기자

S&P500에는 들어가있고, 이 ETF에는 들어가있지 않은 대표 종목은 어떤 것이 있나요? 이들 종목의 특징은 무엇인가요?

▷천기훈 차장

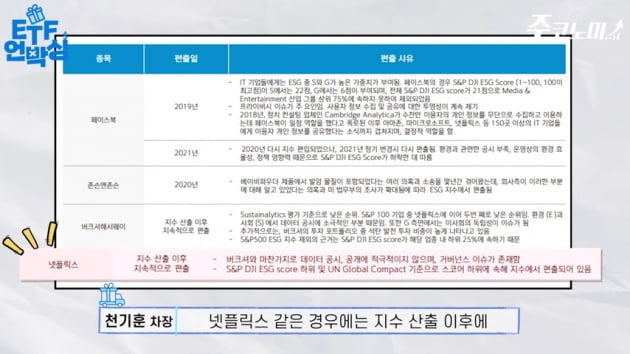

상위 30개 종목을 보면 예전에 페이스북인 메타 플랫폼, 워렌버핏의 버크셔헤서웨이, 그리고 존슨앤존슨, 넷플릭스 등이 빠졌습니다. 메타 플랫폼은 최근 3년 동안 편출되었다가 편입되었다가를 반복하고 있습니다. 메타 플랫폼의 경우 지난 2019년에 개인정보 이슈 제기로 편출이 되었습니다. 이후 2020년 다시 편입되었다가 2021년에 환경과 관련한 공시 부족 등으로 다시 편출 되었습니다.

그리고 넷플릭스는 데이터 공시에 소극적인 부분, 그리고 지배구조 측면에서 이슈 등으로 인해 S&P 500 ESG 지수 지수 산출이 된 이후로 지속적으로 빠져있는 상황입니다. 향후 이러한 이슈가 해소된다면 위에 말씀 드린 종목들은 다시 편입이 될 수도 있습니다.

▶나수지 기자

종목 리밸런싱은 얼마나 자주 하나요?

▷천기훈 차장

리밸런싱 주기는 1년에 1회 매년 5월 첫 영업일에 정기변경을 진행합니다. 연 4회 정기변경을 진행하는 S&P500대비 리밸런싱 주기가 상대적으로 긴 것이 특징입니다. 단, 유니버스가 S&P500인 만큼 S&P500에서 편출되는 종목은 정기변경 시점 외에도 즉시 반영됩니다.

▶나수지 기자

S&P 지수에 투자했을 때보다 얼마나 더 나은 성과를 낼 수 있나요?

▷천기훈 차장

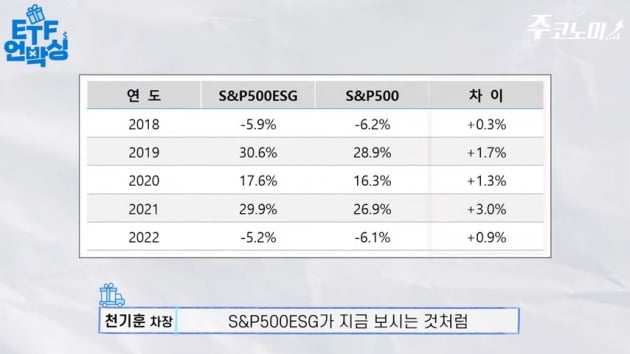

S&P500ESG는 지금 보시는 것처럼 시장인 S&P500 대비 2020년 코로나19 이후 상대적으로 빠른 복원력을 나타냈고요. 최근의 성과도 우수하게 기록하고 있습니다. 지난해 성과는 S&P500 ESG가 29.9%로 S&P500의 26.9%보다 3%p 우수한 성과를 기록했습니다. 직전 3년 기준으로는 약 10%포인트에 가까운 성과 차이를 유지하고 있습니다.

▶나수지 기자

대표지수형 ETF의 장점이 운용보수가 싸다는 것인데. ESG ETF라면 대표지수형보다 운용보수가 높지는 않나요?

▷천기훈 차장

이 상품의 보수가 연 0.15% 입니다. 대표지수형 ETF에 비해 상대적으로 보수가 높다라고 보실 수 도 있습니다. 하지만 뛰어난 성과가 보수 차이를 극복하고도 남습니다. 최근 5년간 연도별 성과를 보면 지속적으로 S&P500대비 상대적으로 연 보수 수준을 상회하는 우수한 성과를 냈습니다. 올 해들어서도 S&P500보다 1%포인트 가까이 초과성과를 기록하고 있습니다.

총괄=조성근 영상부문장

진행=천기훈 신한자산운용 ETF상품팀 차장, 나수지 기자

촬영, 편집=김인별 PD

디자인=이지영, 문윤정 디자이너

제작=한국경제신문