올해 가계 이자 비용이 사상 최대인 70조원에 육박할 전망이다. 작년보다 10조원 넘게 늘어날 것이란 관측이다. 올해 한국은행의 기준금리 인상에 따라 대출금리가 오르고 가계빚은 지속적으로 늘어나고 있어서다. 과도한 빚으로 집을 매입했거나 이자 비용 대비 벌이가 시원찮은 가계가 직격탄을 맞을 것이라는 분석이 나온다.

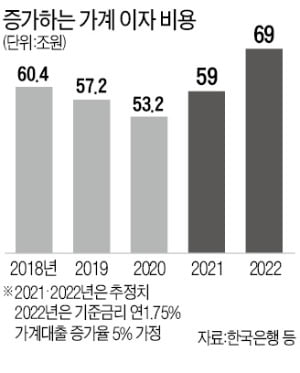

2일 한국은행 금융안정보고서에 따르면 지난해 가계 이자 비용(기준금리 연 1.00% 기준)은 59조원으로 추산됐다. 2020년(53조2000억원)과 비교해 5조8000억원 증가한 규모다. 올해는 작년과 비교해 10조492억원 늘어난 69조492억원으로 사상 최대를 기록할 것으로 전망되고 있다. 올해 이자 비용은 한은이 집계한 이후 최대였던 2018년(60조4000억원) 수준을 크게 웃돌 것으로 예상된다. 작년 가계대출을 받은 사람(1960만 명)이 그대로 있다면 1인당 이자 비용은 2021년 301만원에서 올해 354만5000원으로 불어난다.

2일 한국은행 금융안정보고서에 따르면 지난해 가계 이자 비용(기준금리 연 1.00% 기준)은 59조원으로 추산됐다. 2020년(53조2000억원)과 비교해 5조8000억원 증가한 규모다. 올해는 작년과 비교해 10조492억원 늘어난 69조492억원으로 사상 최대를 기록할 것으로 전망되고 있다. 올해 이자 비용은 한은이 집계한 이후 최대였던 2018년(60조4000억원) 수준을 크게 웃돌 것으로 예상된다. 작년 가계대출을 받은 사람(1960만 명)이 그대로 있다면 1인당 이자 비용은 2021년 301만원에서 올해 354만5000원으로 불어난다.이 같은 추정치는 한은이 연내 기준금리를 0.75%포인트 추가로 올려 연 1.75%까지 높인다는 전망을 바탕으로 한국경제신문이 전문가 도움을 받아 산출한 금액이다. 전체 가계대출은 지난해 말 추정치 1760조원에서 금융위원회의 목표치 상단(5%)까지 늘어난 1848조원으로 잡았다. 금리 인상의 직접적 영향을 받는 변동금리 대출 비중은 지난해 11월 수치 75.7%(은행 기준)가 적용됐다.

일각에선 가계 이자부담이 이보다 더 커질 것이란 예상도 내놓고 있다. 대출금리 오름폭이 기준금리 인상폭을 넘어설 수 있다는 점 때문이다. 특히 미국 중앙은행(Fed)이 정책 금리 인상을 시작하면 글로벌 금리 상승 추세가 더 가팔라질 수 있다는 관측이 우세하다.

불어난 가계부채·이자 비용이 가계 부실을 키우고 실물경제 회복에 걸림돌이 될 것이라는 우려도 퍼지고 있다. 서울 아파트를 사들이기 위해 전방위로 차입금을 마련한 청년 취약 차주가 직격탄을 맞을 것이라는 우려도 크다.

한은은 가계부채가 소비를 억누르는 임계치를 총부채원리금상환비율(DSR·연간 대출 원리금 상환액÷연 소득) 기준 45.9%로 보고 있다. 국내 차입자의 평균 DSR은 지난해 3월 말 기준 36.1%였다. 금리가 뛰면 이 비율이 높아질 수밖에 없다. 특히 2030세대는 지난해 이 같은 임계치를 넘어선 비중이 전체의 11.3%에 달했다.

경제학자인 어빙 피셔는 불어난 이자 비용이 가계 씀씀이를 옥죄고 그만큼 기업의 투자·생산 축소로 이어지는 등 ‘씀씀이 감소→기업 투자 및 고용 감소→가계 소득 감소’ 악순환(부채 디플레이션)을 경고하기도 했다.

아티프 미안 프린스턴대 경제학과 교수 등도 2014년 발간한 《빚으로 지은 집》에서 “역사를 돌이켜 보면 대부분의 심각한 불황에는 가계부채가 급격하게 쌓이고 자산 가격이 급락하는 현상이 선행했다”고 경고하기도 했다.

김익환 기자 lovepen@hankyung.com