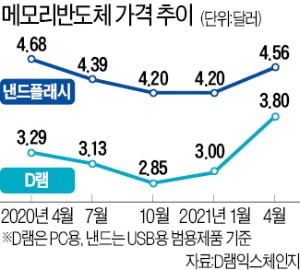

시장조사업체 트렌드포스는 14일 올해 3분기 D램 평균 고정거래가격이 전분기 대비 3~8% 오를 것이란 전망을 내놨다. 긍정적인 전망이기는 하지만 2분기(18~23%)보다 상승폭이 둔화했다. 서버용 반도체 주문이 예상만큼 늘지 않는 데다 PC와 모바일 수요도 줄었다는 평가다.

서버용 반도체 시장에선 양대 중앙처리장치(CPU) 제조업체인 인텔과 AMD가 병목 현상을 유발하고 있다. 일부 집적회로(IC)의 경우 지금 주문해도 공급에 52~70주가 걸리는 것으로 알려졌다. 소수의 파운드리(반도체 위탁생산) 업체들이 몰려드는 일감을 처리하지 못해 생산 일정이 차일피일 미뤄지고 있다.

서버용 반도체 시장에선 양대 중앙처리장치(CPU) 제조업체인 인텔과 AMD가 병목 현상을 유발하고 있다. 일부 집적회로(IC)의 경우 지금 주문해도 공급에 52~70주가 걸리는 것으로 알려졌다. 소수의 파운드리(반도체 위탁생산) 업체들이 몰려드는 일감을 처리하지 못해 생산 일정이 차일피일 미뤄지고 있다.업계 관계자는 “데이터센터 증설을 준비하는 정보기술(IT) 업체들이 IC 수급난으로 공사 일정을 늦추면서 메모리반도체 수요까지 줄었다”며 “인텔이 CPU 제조 문제로 반도체업계 전체가 곤욕을 치렀던 2018년 상황이 재연되고 있다”고 말했다.

올 하반기 예정됐던 인텔의 차세대 서버용 CPU ‘사파이어 래피즈’ 출시가 내년으로 미뤄진 것도 메모리반도체업계에 악재로 작용할 수 있다. 사파이어 래피즈는 인공지능(AI)과 고성능 컴퓨팅(HPC)에 특화한 CPU로 차세대 D램인 DDR5와 짝을 이룬다. 이 제품 출시가 늦어지면 연말 서버용 D램 수요가 줄어들 가능성이 있다.

PC와 모바일용 반도체 수요도 둔화하는 모양새다. 대만 노트북 제조자개발생산(ODM) 업체들의 매출이 감소세로 돌아선 것이 눈에 띈다. 지난달 상위 6개 업체의 매출이 전년 같은 기간보다 5% 감소한 것으로 나타났다. 대만 ODM 업체들은 PC용 메모리반도체 시장의 큰손으로 통한다. 세계 노트북 중 70%를 이들이 생산한다. 이들의 매출이 PC용 메모리반도체 업황의 가늠자로 통하는 이유다.

모바일 시장에선 중국 수요가 발목을 잡을 것으로 보인다. 중국 샤오미와 아너는 올해 스마트폰 생산 물량을 기존 계획 대비 10~20% 하향 조정했다. 삼성전자도 퀄컴 스냅드래곤 수급에 어려움을 겪고 있다. 갤럭시S21 FE 모델의 하반기 출시가 힘들 것이라는 관측도 있다.

메모리반도체업계의 숨고르기는 올해 말까지 이어질 전망이다. 이승우 유진투자증권 연구원은 “4분기까지는 전방산업 업황 악화의 영향을 받을 수 있다”며 “장기적인 호황 흐름으로 되돌아가는 시점은 내년 상반기로 예상된다”고 말했다.

이수빈 기자 lsb@hankyung.com