≪이 기사는 01월14일(07:35) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

SK하이닉스가 투자수요가 폭발적으로 몰린 데 힘입어 한국 민간기업 사상 최대인 25억달러(약 2조7000억원) 규모의 글로벌본드를 발행한다. 글로벌본드는 미국, 유럽, 아시아 등 세계 주요 금융시장에서 동시에 발행돼 유통되는 채권이다. SK하이닉스는 글로벌 주요 반도체업체로 탄탄한 실적을 내고 있는 점과 인텔 낸드플래시 사업부 인수를 통해 추가 성장동력을 확보한다는 점을 내세워 해외 투자자들의 관심을 끌어모았다는 평가다.

14일 투자은행(IB)업계에 따르면 SK하이닉스가 25억달러어치 글로벌본드 발행을 위해 전날 진행한 해외 기관투자가들을 상대로 진행한 수요에측(사전 청약)에 123억달러(약 13조5000억원)의 매수주문이 쏟아졌다. 5억달러를 모집한 3년물에 28억달러, 10억달러어치 발행 예정인 5년물에 41억달러의 투자수요가 모였다. 그린본드로 발행되는 10년물에도 모집액(10억달러)의 다섯 배가 넘는 54억달러의 ‘사자’ 주문이 들어왔다. 그린본드는 발행 목적이 친환경 관련 투자로 제한된 채권이다. 뱅크오브아메리카(BofA), 씨티그룹글로벌마켓증권, 크레디아그리콜 크레디트스위스, BNP파리바, HSBC, JP모건이 발행 주관을 맡았다.

SK하이닉스는 해외 채권시장에서 뜨거운 인기를 누린 데 힘입어 한국 민간기업 사상 최대 글로벌본드 기록을 새로 썼다. 종전 최대기록은 2019년 LG화학의 15억6000만달러(약 1조7000억원)였다.

한국 간판 반도체업체에 대한 해외 투자자들의 두터운 신뢰를 확인했다는 평가다. SK하이닉스는 지난해 신종 코로나바이러스 감염증(코로나19) 사태로 실물경제가 위축된 상황에서도 양호한 실적을 내며 건재함을 보이고 있다. 이 회사의 지난해 1~3분기 영업이익은 4조467억원으로 전년 동기 대비 63.3% 증가했다. 올해는 정보기술(IT) 기기, 서버, 전기차 등 전방산업 수요 증가를 바탕으로 반도체산업이 다시 호황기에 진입할 것이란 관측에 힘이 실리고 있어 성장세에 더욱 속도가 붙을 전망이다. 국내 증권사들은 올해 SK하이닉스 영업이익이 작년보다 88.2% 증가한 9조3185억원(평균 추정치)을 기록할 것으로 보고 있다.

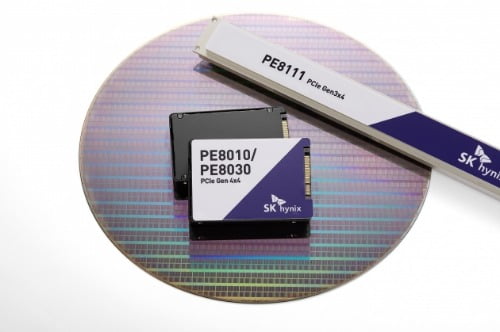

인텔의 낸드플래시 사업부 인수를 추진 중인 것도 투자자들의 관심을 끈 요인으로 꼽힌다. SK하이닉스는 지난해 10월 90억달러(약 9조8700억원)에 인텔 낸드 사업부를 인수한다고 발표하고 거래를 진행하고 있다. 인수가 마무리되면 SK하이닉스는 D램에 이어 낸드 시장에서도 글로벌 2위로 도약할 전망이다.

SK하이닉스는 대규모 투자수요가 쏟아진 데 힘입어 예상보다 자금 조달비용을 절감하는 데 성공했다. 이번 글로벌본드는 모든 만기 구간에서 희망금리보다 낮게 발행될 예정이다. 3년물은 연 1.06%, 5년물은 연 1.52%, 10년물은 연 2.49%로 결정됐다. 글로벌 신용평가사 무디스는 SK하이닉스의 신용등급을 10개 투자적격등급 중 아홉 번째인 ‘Baa2’로, 스탠더드앤드푸어스(S&P)는 열 번째인 ‘BBB-’로 평가하고 있다. 이 회사는 이번에 조달한 자금을 설비투자 및 차입금 상환에 사용할 계획이다.

김진성 기자 jskim1028@hankyung.com