지난달 5대 은행의 신규 신용대출 건수가 전달 대비 30% 이상 급증한 것으로 나타났다. 6·17 부동산대책 이후 주택담보대출 수요자의 발걸음이 신용대출로 향하고 있다는 분석이다. 규제의 화살이 신용대출에까지 향할 것이라는 불안감에 ‘일단 받아 놓고 보자’는 식의 대출도 급증하고 있다. 주택담보대출을 누르니 신용대출이 부풀어 오르는 ‘풍선효과’가 나타나고 있는 셈이다.

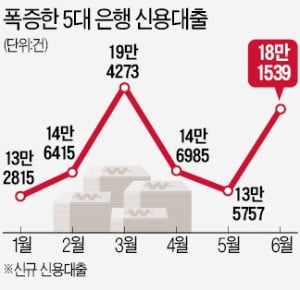

8일 신한 국민 하나 우리 농협 등 5대 은행에 따르면 지난 6월 신규 신용대출이 18만1539건에 달한 것으로 집계됐다. 신종 코로나바이러스 감염증(코로나19)이 확산되기 시작한 3월(19만4273건)에 버금가는 수치다. 당시 자영업자를 중심으로 ‘급전 수요’가 늘면서 신용대출 건수는 역대 최대치를 기록했다. 4~5월엔 평년 수준(각 13만~14만 건)으로 수그러들었다가 6월 들어 30% 이상 불어났다. 신용대출은 1인당 1건 받는 게 일반적이다. 10만 명을 훌쩍 넘는 사람이 은행 창구에서 새로 신용대출을 받은 셈이다.

6·17 부동산대책이 신용대출을 늘린 주요인으로 꼽힌다. 부족한 주택 구입 자금을 신용 대출로 메우려는 수요가 급증했다는 분석이다. 향후 주택 구매를 고려해 금리가 쌀 때 미리 대출을 받아 놓으려는 ‘가수요’도 늘었다.

6·17 부동산대책이 신용대출을 늘린 주요인으로 꼽힌다. 부족한 주택 구입 자금을 신용 대출로 메우려는 수요가 급증했다는 분석이다. 향후 주택 구매를 고려해 금리가 쌀 때 미리 대출을 받아 놓으려는 ‘가수요’도 늘었다.시중은행 관계자는 “과도한 부동산 규제가 코로나19 확산 이후 주춤하던 신용대출 시장에 다시 불을 붙이고 있다”며 “‘어차피 집을 사기는 힘들다’는 생각에 빚을 내 주식시장으로 가는 ‘개미’도 계속 늘어나는 분위기”라고 말했다.

"영끌해서 집 사자"…규제가 불지른 패닉바잉, 신용대출 폭증 불러

6·17 부동산 대책 이후 신용대출이 폭증한 건 주택 구입 수요가 여전하기 때문이다. 원칙적으로 신용대출 자금은 아파트 구매에 투입할 수 없다. 그러나 자금 용도를 다르게 말하거나 대출 시기를 당겨 받으면 얼마든지 규제를 피해갈 수 있다. 상대적으로 규제가 느슨한 2금융권에서 대출받아 집을 사려는 개인도 늘었다. 고강도 부동산 규제가 오히려 편법·꼼수 대출 수요를 키우고 있다는 지적이다.

“주택 구매 수요 여전”

8일 한국은행에 따르면 2분기 국내 은행의 가계 일반대출(신용대출 포함) 수요지수는 23포인트를 기록했다. 2005년 2분기(26포인트) 후 15년 만에 가장 높았다. 대출 수요지수란 대출 신청(실행건수 무관)이 전분기 대비 얼마나 늘었는지 나타내는 지표다. 한은은 “주택담보대출을 받기 어려운 사람들이 신용대출 등 다른 대출로 그만큼 눈을 많이 돌리고 있다는 뜻”이라고 설명했다. 5대 은행에서만 지난달 개인신용대출 잔액이 3조원 가까이 불었다. 주춤했던 신규 신용대출 수요가 6·17 대책 이후 폭증했다는 게 은행권의 공통된 설명이다.은행 자산관리(WM) 관련 상담센터와 일선 지점에도 주택 관련 대출 상담을 받으려는 고객들의 발걸음이 이어지고 있다. 대형은행 WM센터의 부동산 전문위원은 “9억원까지 상승 여력이 있는 서울 6억~9억원대 아파트와 김포, 파주 운정 등 미규제지역에 대한 구매 수요가 전국에서 쏟아지고 있다”며 “금천구 시흥동, 노원구 상계동에 있는 9억원 이내 아파트 단지를 찍어놓고 집을 보지도 않고 구매하는 사례도 많다”고 전했다.

낮아진 신용대출 금리도 수요에 불을 댕겼다. 기준금리가 떨어지면서 고(高)신용자 대상 신용대출 금리는 최근 연 1%대 후반까지 내렸다. 신용이 높으면 주담대(연 2%대)보다 더 낮은 금리에 돈을 빌릴 수 있다. 한 시중은행 관계자는 “‘집값이 지금보다 더 오를 수 있다’는 생각에 무리해서라도 집을 장만하려는 수요가 이어지고 있다”며 “신용대출 규제가 강화될지 모른다는 불안감에 미리 주택 예비 자금을 마련해 놓으려는 고객이 적지 않다”고 말했다.

유명무실한 LTV 제한

주택 수요자들이 신용대출을 받는 방식으로 주담대 규제를 우회하고 있다는 게 은행들의 얘기다. 정부가 2017년 6·19 부동산 대책을 계기로 담보인정비율(LTV) 규제를 우회하는 신용대출을 회수하는 등의 대책을 마련했지만 유명무실하다.형식적인 절차는 은행마다 존재한다. 한 시중은행은 금융 소비자가 1억원 이상의 신용대출을 받을 때 자금용도를 철저히 묻고 있다. 또 주택 구입 시기 전후 한 달간 신용대출을 막는 조치도 병행 중이다. 그러나 금융 소비자가 대출 목적을 ‘사업 자금’ 또는 ‘생활 안정자금’으로 적어내면 이를 모두 밝혀내기는 불가능하다.

어떻게든 주택 자금을 마련하려는 수요자를 겨냥한 ‘꼼수 대출’도 기승을 부리고 있다. 지방 저축은행과 캐피털사 등 2금융권에서는 아파트 시세의 90% 이상을 대출로 내준다는 광고가 허다하다. 대부분은 개인 사업자 대출로 자금을 빌려준 뒤 주택자금으로 쓰게 하는 구조다. 한 금융권 관계자는 “원칙적으로 개인사업자 명의로 받은 대출로는 집을 살 수 없지만 주택 사업자로 등록하면 가능하다”며 “편법이지만 당장 잔금을 치르기 어려운 사람들이라면 뿌리치기 힘든 유혹”이라고 했다.

금융권에선 이 같은 ‘대출 대란’이 향후 전 금융권에 피해로 돌아올 수 있다는 우려도 나온다. 부실 우려가 작은 주담대 대신, 담보가 없는 개인 신용대출이 급증하고 있기 때문이다. 코로나19 사태가 장기화하면 부실 규모는 더 커질 가능성이 높다는 게 업계 시각이다. 은행 관계자는 “은행들이 올 들어 코로나19 피해를 본 개인사업자와 중소기업에 대한 금융 지원을 늘리면서 건전성 우려가 커진 상황”이라며 “개인신용대출 증가세까지 계속될 경우 향후 부실 충격은 더 커지게 된다”고 말했다.

정소람/김대훈 기자 ram@hankyung.com