미·중 1차 무역협상 타결의 ‘훈풍’이 증시에 불고 있다. 글로벌 경기 회복에 따른 기대로 안전자산을 선호하던 분위기가 주식 등 위험자산으로 옮겨갈 수 있다는 관측이 나온다.

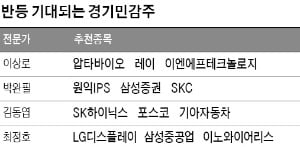

미·중 1차 무역협상 타결의 ‘훈풍’이 증시에 불고 있다. 글로벌 경기 회복에 따른 기대로 안전자산을 선호하던 분위기가 주식 등 위험자산으로 옮겨갈 수 있다는 관측이 나온다.한동안 부진을 겪었던 반도체와 조선 등 경기민감주 반등 여부에 대한 관심이 가장 크다. 산업연구원에 따르면 국내 주요 산업 중에서 내년 예상 수출 증가율이 높은 분야는 조선(21.2%)과 반도체(8.3%) 등이다. 기저 효과뿐만 아니라 글로벌 교역량 회복에 따른 실적 개선도 가시화될 것이란 분석이다.

반도체·조선 상승 기대

금융투자업계는 반도체 업종이 내년에도 증시 반등의 기수가 될 것으로 보고 있다. 리서치 보고서를 발표하는 증권사 가운데 삼성전자를 내년 추천 종목에 담지 않은 곳을 찾기 어렵다.

지난 3분기부터 시작된 D램의 재고 감소와 이에 따른 시장 가격 상승으로 2020년에는 급격한 실적 개선이 기대된다는 관측이다. FAANG(페이스북, 아마존, 애플, 넷플릭스, 구글) 등 미국 정보기술(IT) 기업들이 데이터센터를 증설하거나 5세대(5G) 이동통신 구축에 힘을 쏟으면서 반도체 설비투자가 늘어날 것으로 예상되고 있다.

금융정보업체 에프앤가이드에 따르면 삼성전자의 내년 영업이익 컨센서스(증권사 추정치 평균)는 올해보다 38.0% 증가한 37조5296억원이다. SK하이닉스도 내년 2분기부터 실적 회복으로 돌아설 것이라는 전망이다. 연간 영업이익이 올해보다 129.81% 많은 6조7394억원에 이를 것으로 추산된다. 증권사들은 반도체 업황 사이클이 개선되면 관련 부품·장비주 실적도 덩달아 좋아져 높은 투자 수익률이 기대된다는 전망을 내놓고 있다.

금융정보업체 에프앤가이드에 따르면 삼성전자의 내년 영업이익 컨센서스(증권사 추정치 평균)는 올해보다 38.0% 증가한 37조5296억원이다. SK하이닉스도 내년 2분기부터 실적 회복으로 돌아설 것이라는 전망이다. 연간 영업이익이 올해보다 129.81% 많은 6조7394억원에 이를 것으로 추산된다. 증권사들은 반도체 업황 사이클이 개선되면 관련 부품·장비주 실적도 덩달아 좋아져 높은 투자 수익률이 기대된다는 전망을 내놓고 있다.글로벌 경기가 회복기에 접어든다면 조선이나 건설 등 올해 관심에서 소외됐던 일부 경기순환주에 기회가 올 것이라는 조언도 나온다. 최석원 SK증권 리서치센터장은 “내년 하반기 미국 대선이 가까워질수록 미·중 무역협상은 2차 합의에 도달할 가능성이 높아질 것”이라며 “국제 교역량이 늘어나면 조선주나 해외 수주 실적이 좋은 일부 건설주도 반등할 가능성이 크다”고 내다봤다.

중국 효과 기대되는 호텔신라·CJ

삼성증권은 내년 1월 예상되는 랠리에 대비해 IT·중국 소비주 중심의 포트폴리오 전략을 제시했다. 위안화 강세에 따른 면세·화장품 업종 반등이 예상된다는 설명이다. 미국과 중국이 1단계 합의에 도달한 직후 위안화 환율은 달러당 7위안 밑으로 하락(위안화 강세)했다.

지난 8월 미·중 협상 부진으로 ‘포치(破七: 위안화 환율이 달러당 7위안을 넘어서는 것)’가 발생했던 것을 감안하면 향후 미·중 갈등 완화에 따라 중국 인민은행이 추가 절상에 나설 가능성도 제기된다. 중국 고가 화장품 소비 증가에 따른 매출 증가가 기대되는 호텔신라, 음식료와 미디어 등 중국 사업 비중이 높은 CJ 등이 눈여겨볼 종목으로 꼽힌다.

철강·화학·정유 업종은 미·중 무역갈등으로 피해를 본 대표적인 업종으로 분류된다. 공급 과잉 등에 대한 우려가 남아있지만, 반등 기대도 커지고 있다. 포스코는 글로벌 철강업체 중에서 높은 수익성을 보이고 있는 데다 중국 정부의 재정 확대에 따른 수혜를 기대할 수 있다는 분석이다. 금호석유화학은 천연고무 가격 강세가 합성고무 실적 확대로 이어질 것이란 전망이다. 삼성엔지니어링은 그룹사 투자 확대에 따른 수혜가 예상된다.

박완필 한국경제TV 파트너는 “경기회복에 대한 기대가 커지는 가운데 경기민감 업종의 대표 격인 IT주를 중심으로 반등세가 확연해지고 있다”며 “IT 설비투자의 수혜주인 원익IPS 등을 주목하고 있다”고 말했다. 김동엽 파트너는 “중국 산업생산과 소매판매지표 호조가 한국 증시의 상승으로 이어질 수 있다”며 SK하이닉스, 포스코, 기아자동차 등을 추천 종목으로 제시했다.

김기만 기자 mgk@hankyung.com