실적개선株 담고 바이오 공매도

빌리언폴드, 이달 15% 수익 올려

타임폴리오도 수익률 2~3% 선방

[ 이호기 기자 ] ‘한국형 헤지펀드’가 최근 급락장에서 빛을 발했다. 이달 들어 마이너스 수익률로 추락한 주식형 공모펀드와 달리 일부 헤지펀드는 시장 부진에도 두 자릿수 수익률을 내는 등 ‘깜짝’ 성과를 올렸다. 이는 저평가된 주식을 사고 고평가된 주식을 파는 ‘롱쇼트’ 전략 등이 적중했기 때문으로 풀이된다. 그럼에도 공모펀드보다 수익률이 저조한 헤지펀드도 적지 않아 양극화가 심해지고 있다는 지적이 나온다.

롱쇼트 적중한 빌리언폴드·타임폴리오

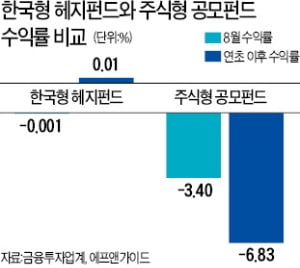

13일 금융투자업계에 따르면 한국형 헤지펀드 2991개의 올 들어 연초 이후 수익률은 평균 0.01%로, -6.83%로 부진한 국내 주식형 공모펀드를 크게 앞섰다. 유가증권시장(코스피)과 코스닥이 동반 급락한 이달 손실률도 주식형 공모펀드(-3.40%)와 달리 -0.001%에 그쳤다.

설정액 300억원이 넘는 주요 헤지펀드를 살펴보면 빌리언폴드자산운용이 운용하는 ‘빌리언폴드 Billion Beat-RV’(설정액 402억원)가 이달 들어 14.95%의 수익률을 기록하면서 1위에 올랐다. 연초 이후 수익률 기준으로는 16.65%였다. ‘빌리언폴드 Billion Beat-ED’(484억원), ‘빌리언폴드 Billion Beat-MS’(353억원), ‘빌리언폴드 Billion Beat-EH’(475억원) 등 다른 펀드들도 8월 수익률 기준 13~15%, 연초 이후 수익률로는 14~17%의 성과를 냈다.

설정액 300억원이 넘는 주요 헤지펀드를 살펴보면 빌리언폴드자산운용이 운용하는 ‘빌리언폴드 Billion Beat-RV’(설정액 402억원)가 이달 들어 14.95%의 수익률을 기록하면서 1위에 올랐다. 연초 이후 수익률 기준으로는 16.65%였다. ‘빌리언폴드 Billion Beat-ED’(484억원), ‘빌리언폴드 Billion Beat-MS’(353억원), ‘빌리언폴드 Billion Beat-EH’(475억원) 등 다른 펀드들도 8월 수익률 기준 13~15%, 연초 이후 수익률로는 14~17%의 성과를 냈다.안형진 빌리언폴드운용 대표는 “(급락장 이전에) 고평가됐다고 판단한 바이오·대형주들에 대해선 쇼트(공매도) 포지션을 가져가고 반대로 실적이 좋았던 종목들을 롱 바스켓(매수 집합)에 담는 방식으로 100% 헤지 전략을 쓴 게 주효했다”며 “여기에다 수익률을 극대화하기 위해 레버리지(차입)를 적극적으로 사용한 점도 도움이 됐다”고 설명했다.

‘롱쇼트 명가’로 손꼽히는 타임폴리오운용도 이달 급락장에서 수익률을 효과적으로 방어해냈다. ‘타임폴리오 TheTime-Q2’(771억원)는 8월 수익률 2.57%, 연초 이후 수익률 3.82%를 기록했으며 나머지 운용 펀드들도 2~3%대 양호한 수익률을 냈다. 타임폴리오운용은 빌리언폴드운용과 달리 안정적인 수익률을 올리기 위해 레버리지 전략을 크게 활용하지 않는 것으로 알려졌다.

코스닥벤처펀드도 헤지펀드가 우위

코스닥벤처펀드도 헤지펀드가 우위코스닥벤처펀드도 헤지펀드가 우위를 보였다. 코스닥벤처펀드는 코스닥시장 활성화를 위해 지난해 4월 도입된 펀드로 투자자에겐 최대 300만원의 소득공제 혜택을 준다. 코스닥벤처펀드로 설정된 헤지펀드 174개의 연초 이후 수익률은 평균 0.02%로 주식형 공모펀드 12개의 평균 수익률(-4.98%)을 압도했다. 브레인운용의 ‘브레인 코스닥벤처 1호’(418억원)는 연초 이후 5.91%의 수익률을 냈으며 이달에도 손실이 -0.59%에 불과했다. ‘타임폴리오 코스닥벤처 Quant-I’(458억원), ‘타임폴리오 코스닥벤처 Hedge-S’(740억원) 등도 연초 이후 3%대 수익률을 유지하고 있다.

박건영 브레인운용 대표는 “주식형 공모펀드는 신용등급이 부여되지 않은 메자닌(주식과 채권의 성격을 모두 갖고 있는 투자상품)을 사실상 편입할 수 없지만 사모펀드는 그런 제한이 없다”면서 “대부분의 메자닌에는 리픽싱(전환가격 재조정) 조항이 있기 때문에 주가 하락의 영향을 최소화할 수 있다”고 말했다.

모든 헤지펀드가 주식형 공모펀드보다 성과가 우월한 것은 아니다. 주식형 공모펀드보다 오히려 수익률이 저조한 헤지펀드도 전체의 8.4%인 251개에 달했다. 이 가운데 원금을 90% 이상 까먹은 펀드는 네 개였다.

금융투자협회 관계자는 “전문 사모운용사 설립 규제가 완화된 2015년 이후 전체 순자산이 10배 이상 커지는 등 외형은 성장했지만 전체 운용사 190곳 가운데 절반 이상인 100여 곳에서 올해 적자가 예상될 만큼 내실이 뒤따르지 못하는 실정”이라며 “돈을 맡기는 고객들도 헤지펀드의 옥석을 가려 투자할 필요가 있다”고 지적했다.

이호기 기자 hglee@hankyung.com