한경탐사봇의 탐색 결과 실리콘웍스의 ROE(자기자본이익률)와 PER(주가수익비율)은 각각 19.13%, 13.51배를 기록했다. 이어 비아트론(141000), 야스(255440), 브이원텍(251630), AP시스템(071200) 순이었다.

고ROE, 저PER이란 주주를 위해 높은 이익을 창출하면서도, 시장에서 적정 주가 대비 싸게 거래되고 있는 기업을 말한다.

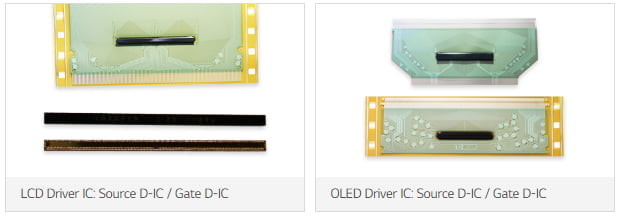

실리콘웍스는 LG그룹 소속으로 디스플레이 패널(Display Panel)을 구동하는 핵심부품인 패널구동 IC(System IC) 제품을 생산해 LG디스플레이에 공급하고 있다.

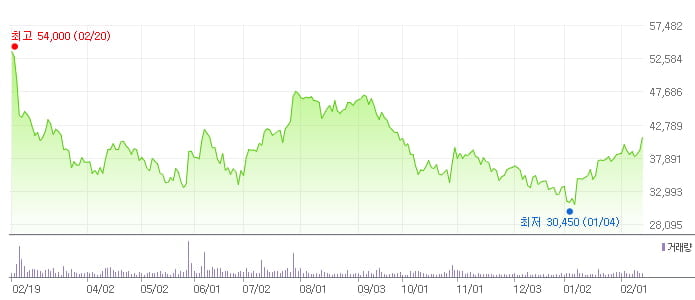

◆실리콘웍스, 실적 개선에도 주가 하락세

실리콘웍스는 지난달 4일 신저가(3만450원)를 기록했다. 지난 4분기 LCD(액정표시장치) TV패널 가격이 급락한 것이 배경이다.?

실리콘웍스의 최근 1년간 주가 추이. [사진=네이버 증권]

그렇지만 실적은 개선되고 있다. 이에 따라 고ROE, 저PER 기업이 됐다.?

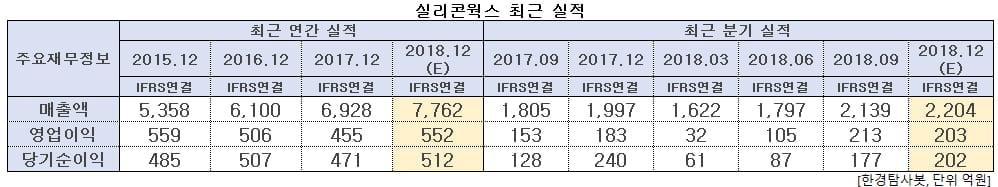

실리콘웍스의 지난해 매출액, 영업이익, 당기순이익은 각각 7762억원, 552억원, 512억원으로 전년비 12.04%, 21.32%, 8.7% 증가할 것으로 예상된다. 지난해 4분기 매출액, 영업이익, 당기순이익은 각각 2204억원, 203억원, 202억원으로 전년비 매출액과 영업이익은 10.37%, 10.93% 증가하고 당기순이익은 15.83% 감소할 것으로 전망된다.

실리콘웍스는 주요 고객인 LG디스플레이의 매출액이 감소세인 것과 달리 OLED(유기발광다이오드)향 제품 매출이 증가하고 있다. 고부가가치 OLED TV용 비메모리 반도체 판매량 증가와 태블릿PC와 스마트워치용 D-IC 판매량이 증가하면서 지난해 4분기 실적도 양호할 것으로 예상된다.?

실리콘웍스의 TV 메인 드라이버(Main Driver) IC인 COF(Chip-On-Film)타입 SD(Source Driver) IC. [사진=실리콘웍스 홈페이지]

1분기는 전통적인 IT 업계의 비수기이다. 따라서 2분기부터 OLED용 비메모리 반도체 주문증가로 실적 증가가 전망된다. 특히 올해 3분기 LG디스플레이의 중국 광조우 OLED라인이 가동될 예정이다. 올해 OLED TV패널 판매량은 416만대로 지난해 320만대 대비 30.1% 증가할 것으로 예상된다.

한경탐사봇

이 기사는 한경닷컴과 버핏연구소가 공동 개발한 탐사봇 알고리즘에 기반해 작성된 것입니다. - 기사오류문의 02-6071-1112

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지