정부가 10년 만에 내놓은 부동산신탁업 인가 티켓 3장에 12개사가 손을 내밀었다. '황금알을 낳는 거위'인 부동산신탁업의 가치가 다시 한번 입증되면서 부동산신탁 시장에 치열한 경쟁이 예고되고 있다.

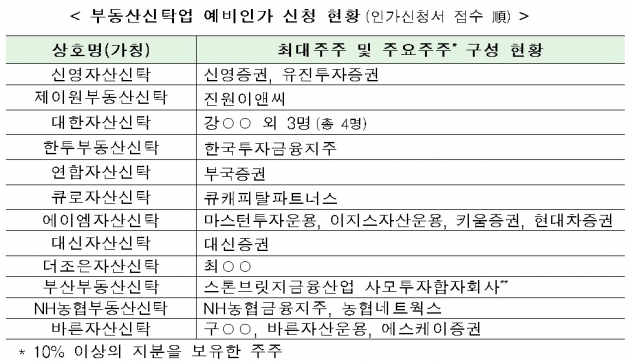

28일 금융권에 따르면 은행, 증권사, 부동산 전문 자산운용사 등 12개사가 금융위원회에 부동산신탁업 예비인가 신청서를 접수했다.

은행권에서는 NH농협금융지주가 참여했고, 증권업계에서는 한국투자금융지주, 대신증권, 부국증권이 신청서를 제출했다.

신영증권과 유진투자증권은 컨소시엄을 이뤘고, 사모펀드(PEF) 운용사인 큐캐피탈파트너스도 도전장을 냈다. 부동산 전문 자산운용사 중에는 마스턴투자운용과 이지스자산운용이 키움증권·현대차증권과 손을 잡고 출사표를 던졌다.

금융위는 "다수의 업체가 인가를 신청해 예비인가 심사에 3개월 이상이 소요될 것"이라고 밝혔다.

이처럼 다수의 업체가 부동산신탁업 예비인가에 도전장을 내민 이유는 부동산신탁업이 높은 성장성을 지니고 있기 때문이다.

부동산신탁은 부동산 소유자에게서 권리를 위탁받은 신탁회사가 해당 부동산을 관리·개발·처분하고 그 이익을 돌려주는 사업이다. 신탁회사는 이 과정에서 수수료를 받는다.

금융감독원의 자료를 보면 지난해 국내 부동산신탁사 11곳의 순이익은 5046억원으로 전년(3933억원)보다 28.3% 증가했다. 2013년(1223억원)과 비교하면 4년 만에 순익이 4배 이상 늘었다. 올 상반기에도 11개사는 2853억원의 순이익을 거두며 두 자리 수의 성장세를 이어가고 있다.

2009년 이후 신규 업체 진입이 없는 상황에서 부동산신탁사들은 과점 체제를 유지하며 그야말로 '황금알을 낳는 거위'를 기르고 있는 셈이다.

정부가 부동산신탁업의 빗장을 걸어 잠근 지난 10년 동안 금융지주사들은 부동산신탁사를 인수하며 부동산신탁업에 진출했다.

지난달 말 신한금융지주는 1934억원을 들여 아시아신탁의 지분 60%를 인수했다. 아시아신탁은 2006년 문을 연 부동산신탁사로 업계 5위를 차지하고 있다. 지난해 신규 수주액은 900억원에 달한다.

신한금융지주 관계자는 "아시아신탁 인수로 부동산서비스 사업라인을 보강해 향후 그룹사와 연계한 시너지를 확대할 것"이라며 "그룹&글로벌 IB·그룹고유자산운용·자산관리 사업 부문과 협업을 극대화할 수 있을 것"으로 기대했다.

금융그룹 하에 있는 부동산신탁사들은 특히 성장세가 가파르다. 그룹 내 계열사들과 시너지를 낼 수 있다는 이유에서다.

하나금융지주가 모회사인 하나자산신탁은 지난해 319억원의 순이익은 올렸고, KB금융지주 아래의 KB부동산신탁은 364억원의 순이익을 냈다. 올 상반기에는 244억원, 203억원의 순이익을 기록, 전년 동기 대비 각각 32.6%, 12.2% 성장했다.

부동산신탁 시장은 앞으로도 높은 성장세를 보일 것으로 전망된다.

한 시중은행의 부동산 전문위원은 "내년에 부동산신탁사 3곳이 추가로 생기면 시장의 경쟁은 더 치열해지겠지만 그만큼 시장이 내놓는 서비스의 질이 올라가면서 시장 규모가 커질 것"이라며 "부동산 경기를 탄다는 점이 리스크 요인 중 하나로 꼽히나, 부동산 시장은 조정국면일 뿐 부동산신탁업은 꾸준한 성장세를 보일 것"이라고 말했다.

금융당국은 인가 신청 업체들의 △자기자본 △인력?물적설비 △사업계획 △이해상충방지체계 △대주주 적합성 등을 평가한 후 내년 3월 중 최대 3곳의 예비인가를 의결한다. 예비인가를 받은 업체는 인적·물적요건 등을 갖춰 본인가를 신청, 금융위원회 본인가(신청 후 1개월 이내)를 받은 후 영업을 개시한다.

김은지 한경닷컴 기자 eunin11@hankyung.com