단기 평가 지표 없애고 3·5년 수익률 반반 반영

'특화 전략' 15점·투자철학 2점 등 8개 지표 도입

수익률에 60점 몰아주던 평가방식 바꾸기로

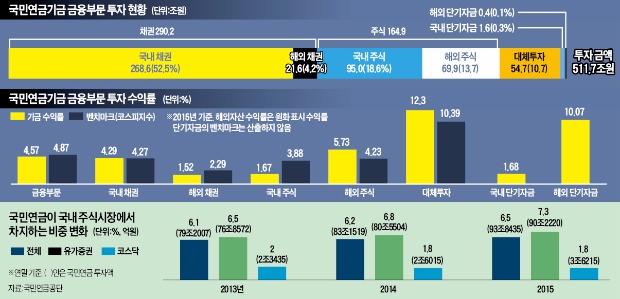

[ 좌동욱 / 김우섭 기자 ] 한국투자밸류자산운용은 국내 전체 일반 주식형 펀드 402개 중 5년 수익률 기준 상위 10위권 펀드 4개를 운용하고 있다. 대표 펀드매니저인 이채원 부사장이 운용하는 ‘한국밸류10년투자펀드’의 5년 누적 수익률은 39.5%로 상위 2%에 든다. 하지만 이 회사는 국민연금의 위탁자금을 한푼도 받지 못하고 있다. 단기 수익률이 좋지 않다는 이유에서다.

◆평가 기준 왜 바꾸나

국민연금공단 기금운용본부가 ‘주식 위탁 운용사 선정 및 평가 기준’을 대대적으로 개편하기로 한 것은 이처럼 불합리한 운용·평가체계를 뜯어고쳐야겠다는 판단에 따른 것이다. 국민연금 스스로 단기 수익률에 매몰하다 보니 민간 운용사들도 당장 수익을 낼 수 있는 차·화·정(자동차·화학·정유)이나 바이오와 같은 특정 종목과 산업군을 과도하게 쓸어담는 쏠림 현상을 초래했다.

이번 개편안의 가장 큰 특징은 위탁 운용사의 자율성을 높이면서 중장기 수익률과 포트폴리오 투자 효과를 높이기 위한 사후 평가를 강화한 것이다. 개정안에 따르면 위탁 운용사 정기 평가 총점 100점 중 60점을 차지한 수익률 배점을 20점으로 낮췄다. 현재 기준의 3분의 1 수준이다. 수익률 평가 기간은 1년 수익률 기준을 없애고 3년 수익률과 5년 수익률을 50 대 50으로 반영하기로 했다.

국민연금의 중소형주 위탁 운용사인 삼성자산운용 같은 운용사들이 수혜자가 될 전망이다. 대표 펀드인 ‘삼성중소형FOCUS’의 올해 수익률이 -19.1%에 머물러 국민연금이 자금을 회수해갈 가능성을 우려해왔기 때문이다. 하지만 바뀌는 기준으로 보면 아무런 문제가 없다. 2012~2015년 이 펀드의 연평균 수익률은 13.16%에 달했다.

◆질적 평가에 방점

국민연금은 대신 질적 평가를 강화할 새로운 지표에 39점을 배점했다. 새로 도입한 지표는 △투자철학(2점) △경영철학(2점) △리서치 전문성·우수성(4점) △스타일 전략(15점) △포트폴리오 일관성(4점) △종목 리스크 집중도(4점) △최대 손실 가능성(4점) △분산 효과(4점) 등 8가지다.

가장 배점이 높은 스타일 전략과 포트폴리오 일관성은 개별 운용사들의 차별화한 투자 전략을 꼼꼼하게 평가하겠다는 의지로 읽을 수 있다. 국민연금이 벤치마크 지수 복제율 가이드라인 (이하 복제율 가이드라인)을 통해 추구하는 포트폴리오 분산 효과도 기대할 수 있다.

국민연금 관계자는 “노르웨이투자청(NBIM), 네덜란드공적연금(APG) 등 선진 연기금들이 운용사를 선정할 때 과거 운용 성과를 평가지표에서 아예 배제하거나 기초 자료 정도로만 활용하는 사례를 참고했다”고 전했다.

국민연금 위탁 자산을 회수하는 평가 기준도 종전 하위 50%에서 하위 25%로, 위탁 자산 회수 규모는 전체 자산의 30%에서 15%로 완화했다. 단기 성과에 급급하지 말라는 의도가 담겨 있다.

◆중소형주 반등하나

국민연금이 내년부터 폐지하기로 한 복제율 가이드라인도 시장에 큰 영향을 줄 것이라는 예상이 나온다. 복제율 가이드라인은 △순수주식형 △대형주형 △중소형주형 △사회책임투자형(SRI) △장기투자형 △액티브퀀트형 △배당주형 △가치형 등 8개 위탁 유형별 벤치마크 지수를 일정 비율 이상 담도록 하는 지침으로 지난 7월 규제가 강화됐다. 하지만 이 규제는 유형별 차별화라는 취지와는 다르게 중소형주 하락이라는 부작용을 야기했다는 비판을 받았다. 위탁운용사들이 복제율에 맞춰 유가증권시장 중소형주와 코스닥 비중을 줄이는 과정에서 음식료, 제약·바이오 업종 등이 큰 타격을 받았기 때문이다.

복제율을 폐지하면 그동안 낙폭이 컸던 중소형주의 적잖은 수혜가 예상된다. 우정사업본부, 사학연금, 공제회 등 다른 연기금들도 통상 국민연금의 투자 기준을 참고하는 성향이 강한 만큼 위탁운용사 전반의 투자전략에도 변화가 있을 것으로 전망된다.

좌동욱/김우섭 기자 leftking@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지