발행 당시보다 1.7%P 하락

올 영업이익 1조 돌파 '청신호'

신용등급 상향 가능성 높아져

[ 서기열 기자 ] ▶마켓인사이트 8월17일 오전 5시8분

효성 회사채가 채권평가회사가 매긴 가치보다 높은 가격에서 거래되고 있다. 지난 2분기 사상 최대 영업이익을 올리면서 신용등급이 상향될 것이란 기대가 커진 덕분이다.

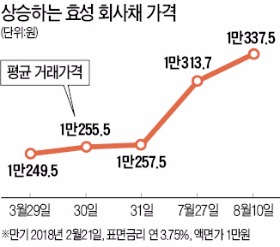

효성 회사채가 채권평가회사가 매긴 가치보다 높은 가격에서 거래되고 있다. 지난 2분기 사상 최대 영업이익을 올리면서 신용등급이 상향될 것이란 기대가 커진 덕분이다.17일 금융투자협회에 따르면 효성이 2013년 2월에 5년 만기로 발행한 채권은 지난 10일 액면금액 1만원당 1만337.5원에 200억원어치가 거래됐다. 같은 금액이 거래됐던 지난 3월 말(1만257.0원)보다 0.78% 오른 가격이다. 매년 액면금액의 3.75%에 해당하는 이자를 지급하는 이 채권은 발행 이후 거래가 한 번도 없다가 지난 3월 세 차례 거래됐다. 가격과 반대로 움직이는 수익률은 연 2.047%로 발행 당시보다 1.7%포인트 하락했다. 같은 기간 시장금리 하락폭을 크게 웃돈다.

효성 회사채 가격이 상승한 배경에 대해 박진영 HMC투자증권 책임연구원은 “A급 회사채 가운데 금리가 높은 편이고 최근 발표한 2분기 실적이 기대 이상으로 좋았기 때문”이라고 설명했다. 효성의 신용등급은 ‘A(긍정적)’이다.

효성은 지난달 26일 올 2분기 매출 3조823억원, 영업이익 3310억원을 올렸다고 발표했다. 분기 영업이익이 3000억원을 돌파한 것은 사상 처음이다. 상반기 영업이익은 5533억원을 기록하며 연간 1조원 돌파에 ‘청신호’가 켜졌다. 섬유 산업자재 화학 중공업 건설 무역 등 주력 사업 전반이 고르게 수익을 낸 것으로 나타났다.

효성 회사채는 실적 발표 이튿날에 장외채권시장에서 연 2.152%의 금리에 거래가 이뤄졌다. 채권평가사 시가평가 수익률 2.272%보다 0.12%포인트 낮은 수준이다. 약 넉 달 전인 지난 3월31일에 연 2.572%에 거래됐던 것에 비하면 약 0.30%포인트 떨어졌다. 수익률과 반대로 움직이는 채권 가격이 그만큼 오른 것이다.

신용등급 상향 가능성도 높아지고 있다. 한국신용평가와 나이스신용평가는 각각 지난 3월과 4월에 효성의 신용등급 전망을 ‘안정적’에서 ‘긍정적’으로 상향 조정했다. 유건 한국신용평가 실장은 “매출 대비 상각 전 영업이익(EBITDA) 비율이 10%를 넘는 동시에 ‘EBITDA 대비 총차입금 비율’이 네 배를 밑돌면 신용등급을 한 단계 올릴 수 있다”고 말했다. 2015년 말 기준으로 이 비율은 각각 12.7%와 4.9배다. 등급전망 상향 이후 지난 4월 이뤄진 효성의 회사채 수요예측(기관투자가 대상 사전 청약)에서는 1500억원어치 모집에 3150억원의 매수 주문이 들어오기도 했다.

서기열 기자 philos@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지