매각 일정 확정…9월 중순 공고

[ 안대규 기자 ]

산업은행 우리은행 등 금호타이어 채권단이 금호타이어 매각 작업에 들어갔다.

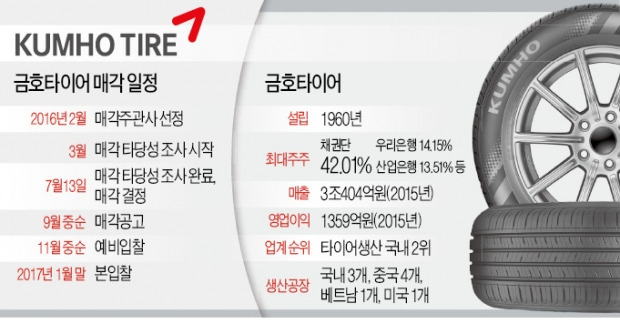

산업은행 우리은행 등 금호타이어 채권단이 금호타이어 매각 작업에 들어갔다.금호타이어 채권단은 13일 회의를 통해 지난 3개월간 벌인 금호타이어 매각 타당성 조사를 마무리 짓고 공개경쟁입찰 방식으로 매각하기로 했다. 오는 9월 금호타이어 매각공고를 내고 예비입찰은 11월 중순, 본입찰은 내년 1월 말 하기로 했다.

업계에선 금호타이어 매각 공고가 이달 나올 것으로 예상했으나 채권단은 이보다 두 달가량 늦게 내기로 했다. 채권단과 매각주관사는 금호타이어의 2분기 실적이 8월 확정된다는 점을 고려해 늦춘 것으로 알려졌다. 금호타이어 우선매수권을 가진 박삼구 금호아시아나그룹 회장(사진)은 본입찰 일정이 예상보다 늦은 내년 1월 말로 확정됨에 따라 인수 자금을 모을 시간을 번 것으로 분석됐다.

◆박삼구 회장에 우선매수권 부여 확정

채권단은 이날 회의에서 금호타이어 우선매수권에 대해서도 논의했다. 산업은행은 2010년 5월 말 박 회장과 우선매수권 부여 약정서를 체결했다. 우선매수권은 박 회장이 금호그룹의 워크아웃 과정에서 대주주 지분 감자, 사재 출연 등 경영정상화에 이바지한 공로를 인정해 산업은행이 부여한 것이다.

채권단은 이날 회의를 통해 우선매수권 제3자 양도가 불가능하다는 점을 재차 확인했다. 박 회장은 계열사를 동원하거나 제3자와 컨소시엄을 구성하지 않고 개인 자격으로 금호타이어를 인수해야 한다.

우선매수권 효력에 대해서도 박 회장과 아들인 박세창 금호아시아나그룹 사장 두 명에게 있다는 것을 확정했다. 일각에서는 지난 3월 말 금호타이어 등기이사에서 임기 만료로 물러난 박 사장에 대해서는 약정서에 따라 우선매수권을 소멸시켜야 하는 것 아니냐는 지적을 내놓기도 했다. 하지만 채권단 관계자는 “임기 만료로 사임한 것은 약정서에서 지칭하는 ‘스스로 사임하는 경우’와 성격이 다르다”고 말했다.

금호타이어 지분 42.01%에 대해 투자은행(IB)이 예상하는 매각 가격은 1조원대다. 박 회장은 우선매수권을 가지고 있기 때문에 다른 인수 후보가 경쟁 입찰을 통해 우선협상대상자로 선정되더라도 박 회장이 같은 조건을 제시하면 채권단 지분을 살 수 없다.

◆금호기업, 금호터미널 합병 과제

박 회장이 금호타이어를 되찾는 데 있어 최대 과제는 자금이다. 그는 지난해 말 금호산업을 7228억원에 되사오면서 5000억원의 빚을 안았기 때문에 금호타이어를 되찾기 위해서는 최대 1조원 안팎의 돈을 마련해야 한다. 이를 위해 아시아나항공은 올해 초 비상경영을 선언하면서 부사장을 포함한 전 임원의 법인 차량을 반납하기도 했다.

박 회장이 자금 마련을 위해 추진해 온 금호기업과 금호터미널 간 합병 작업이 지지부진한 것도 걸림돌로 작용할 가능성이 있다는 우려가 나오고 있다. 박 회장 등 오너 일가가 지분 71.6%를 보유한 금호기업은 내부 현금만 3000억원가량을 보유한 금호터미널을 합병해야만 배당 여력을 확보할 수 있다.

금호터미널은 5월 공시를 통해 금호기업과 합병 예정일자가 6월27일이라고 공시했지만 아직 합병 등기는 안 되고 있는 것으로 알려졌다. 채권단에서는 금호석유화학이 금호터미널의 가치가 2700억원이 아니라 1조원이라고 주장하는 등 ‘헐값 매각 시비’를 제기함에 따라 금호그룹이 합병법인에 대해 가치를 새로 산정해야 해 한 달가량 늦어질 것으로 예상했다.

안대규 기자 powerzanic@hankyung.com

[한경닷컴 바로가기] [스내커] [한경+ 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지