전체 단일사업장 투자의 3.7% '기한이익상실'…"수익성 유지시 정상화 가능"

전체 해외 부동산 투자는 55조8천억원…4분은 1은 내년 만기

(서울=연합뉴스) 오지은 기자 =국내 금융회사의 해외 부동산 투자 중 1조3천억원 규모가 부실 우려가 있는 것으로 나타났다.

또한 해외 부동산 대체투자의 4분의 1은 내년에 만기가 도래하는 것으로 분석됐다.

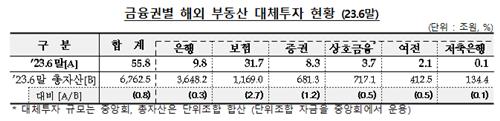

10일 금융감독원에 따르면 국내 금융권의 해외 부동산 대체투자 잔액은 6월 말 기준 55조8천억원으로 금융권 총자산(6천762조5천억원)의 0.8% 수준으로 나타났다.

업권별로 살펴보면 보험이 31조7천억원으로 전체의 56.8%를 차지했고, 은행 9조8천억원(17.5%), 증권 8조3천억원(15.0%), 상호금융 3조7천억원(6.7%), 여전사 2조1천억원(3.8%), 저축은행 1천억원(0.2%) 등의 순이었다.

지역별로는 북미가 35조8천억원(64.2%)으로 가장 많았고 유럽 11조원(19.6%), 아시아 4조2천억원(7.4%), 기타 복수지역 4조9천억원(8.7%) 등으로 집계됐다.

만기별로는 2024년까지가 14조1천억원으로 25.4%를 차지했다. 2030년까지 만기가 도래하는 투자가 78.6%인 43조8천억원이었다.

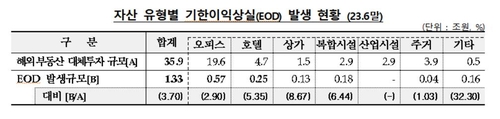

금감원은 6월 말 기준으로 금융회사가 단일 사업장(부동산)에 투자한 35조9천억원 중 3.7%인 1조3천300억원에서 기한이익상실(EOD) 사유가 발생했다고 밝혔다.

기한이익상실은 선순위 채권자에 대한 이자·원금 미지급, 자산가치 하락에 따른 주택담보대출비율(LTV) 조건 미달 등의 사유로 인해 대출금을 만기 전에 회수하는 것을 말한다.

다만 투자 순위(트렌치)에 따라 전액 또는 일부 회수할 수 있어 최종적인 회수가능금액은 달라질 수 있다.

또 기한이익상실 사유가 발생한 사업장의 경우 장기 임대계약 등 수익성을 유지할 경우 대출 조건조정, 만기연장, 재구조화 등을 통해 사업 정상화가 가능하다고 금감원은 설명했다.

기한이익상실 발생 규모는 오피스가 5천700억원으로 가장 많았고, 호텔 2천500억원, 상가 1천300억원 등이었다.

6월 말 기준 해외 부동산 대체투자 자산 중 유가증권(45조7천억원)의 누적평가손익은 -2.36%로 집계됐다.

금감원은 "팬데믹 이후 재택근무가 정착하고 고금리가 지속되면서 해외 부동산시장 위축이 장기화하면 금융사 손실이 확대될 수 있다"면서도 "국내 금융사가 해외 부동산에 투자한 규모가 총자산의 0.8%로 크지 않고 기간별 만기도래 규모도 고르게 분포돼 있어 특정 시점에 손실이 집중되지는 않을 것"이라고 전망했다.

특히 2024년까지 만기인 14조1천억원의 경우 해외 부동산 가격 급등 이전(2019년 이전) 투자액이 10조9천억원(77.3%)으로 대부분을 차지해 가격 하락 위험이 낮다고 설명했다.

금감원은 "개별 투자내역별로 밀착 점검해 손실흡수능력 확충 유도 등 관리를 강화할 계획"이라고 밝혔다.

built@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>