한은 "잠재된 기업 신용위험 드러나면 은행 손실 4조9천억원 증가"

"기업대출 지표에 신용위험 과소 반영…은행, 충당금·자본 늘려야"

(서울=연합뉴스) 신호경 기자 = 금융지원 등으로 숨겨진 기업의 잠재 부실이 드러나고 경기·금융 환경까지 나빠지면 기업 대출의 부도율이 상당 폭 높아지고 은행의 관련 손실도 크게 늘어날 것이라는 분석이 나왔다.

◇ 기업 70%, 코로나19 기간 '저금리' 혜택 받아

한국은행이 21일 발표한 '금융안정 보고서'에 따르면 개별 기업의 코로나19 대유행(팬데믹) 기간(2020∼2021년) 가산금리를 팬데믹 이전 장기 평균(2000∼2019년)과 비교한 결과 평균 1.06%포인트(p) 낮았다. 단기 평균(2017∼2019년)을 기준으로도 0.84%p 밑돌았다.

코로나19 기간에 장·단기 평균보다 낮은 가산금리를 적용받은 기업의 비율은 70% 안팎이었다.

결국 코로나19 이후 금융지원 정책, 완화적 대출태도, 저금리 기조 등에 따라 상당수 기업이 실제 부실 위험 등을 정확히 고려한 금리보다 낮은 금리의 혜택을 받았다는 뜻이다.

특히 중소기업의 장기 평균 대비 가산금리 하락 폭(1.20%p)이 대기업(0.25%p)보다 커 수혜가 더 많은 것으로 조사됐다.

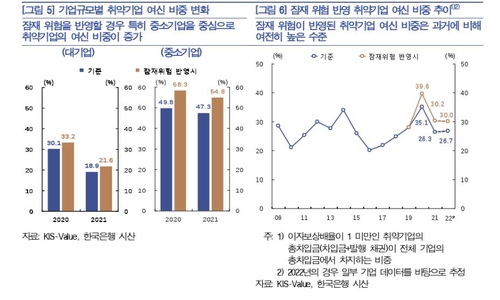

◇ "실제 위험대로 이자 받으면 중기 대출 55%가 취약기업 대출"

하지만 분석에서 실제 위험을 반영한 이자 비용을 적용하자, 영업이익으로 이자도 감당하기 어려운 취약기업(이자보상배율 1 미만)의 여신 비중이 2021년 기준 전체 대기업과 중소기업 여신 가운데 각 21.6%, 54.8%로 추정됐다.

잠재 위험을 고려하지 않았을 때보다 2.7%p, 7.5%p 높은 수준이다.

기업 신용 부문의 잠재 위험이 실제로 드러나 취약기업 여신 비중이 커지면, 2022년 말 기준으로 은행의 기업대출 부도율도 0.24%p 오르는 것으로 분석됐다.

이 경우 은행의 잠재 신용 손실 규모는 추가 대손충당금 적립이 필요한 예상 손실(1조5천억원)과 자본금 적립이 필요한 예상외손실(3조4천억원)을 더해 4조9천억원 정도 늘어난다.

한은은 보고서에서 "결과적으로 은행의 국제결제은행(BIS) 기준 자기자본비율이 0.47%p 하락하는 것으로 추정됐다"고 밝혔다.

◇ 경기·금융위기 시나리오 따라 기업대출 부도율 0.29∼0.65%p↑

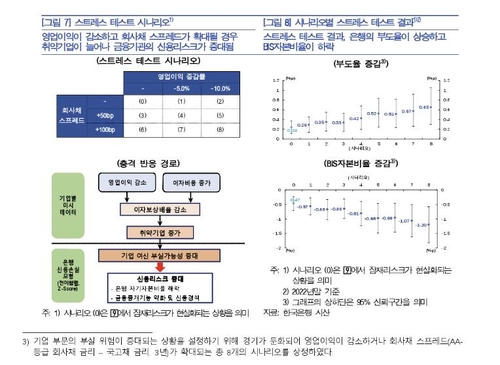

이런 '잠재 신용리스크의 현실화'에 글로벌 경기 둔화, 금융부문 위험 등까지 더해져 국내 기업들의 부실 위험이 더 커지는 상황을 가정해 분석한 결과, 은행의 신용 손실은 더 불어났다.

한은이 기업의 영업이익 감소율이나 회사채 스프레드(국고채 금리와의 차이) 확대 정도 등에 따라 8가지 시나리오의 스트레스 테스트를 진행한 결과, 은행의 기업대출 부도율은 2022년 말 기준으로 실제 지표보다 0.29∼0.65%p 높아졌다.

은행의 BIS 자기자본비율도 0.6∼1.2%p 떨어지면서 은행의 복원력이 약해지는 것으로 확인됐다.

한은은 보고서에서 "현재의 기업대출 건전성 지표는 신용 리스크를 과소 반영할 수 있다"며 "이런 상황에서 감독 당국이 은행에 경기대응완충자본을 부과하기로 결정한 것은 바람직하고, 은행은 경기회복 지연 가능성과 잠재 신용손실 현실화 등에 대비해 대손충당금과 자본금 적립을 늘려야 한다"고 조언했다.

shk999@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>