바젤위원회, 2025년 은행 암호자산 익스포저 건전성 규제 도입

"2030년 기준 은행 자금 유입 규모 최대 180조원 추정"

(서울=연합뉴스) 박대한 기자 = 오는 2025년부터 은행의 암호자산 익스포저(위험 노출액)와 관련해 건전성 규제 체계가 적용되면 가상화폐 중 비트코인과 이더리움에 투자가 집중될 가능성이 크다는 분석이 나왔다.

국내 가상자산 거래소 빗썸 산하 빗썸경제연구소는 3일 내놓은 보고서에서 바젤은행감독위원회(BCBS)가 최종 공표한 은행 암호자산 익스포저 건전성 규제안(Prudential treatment of cryptoasset exposures)이 향후 시장에 미칠 영향과 관련해 이같이 전망했다.

앞서 바젤위원회는 지난해 12월 중앙은행 총재 및 감독기관장 회의(GHOS)에서 규제안을 승인해 공표했다.

규제안은 최소자기자본 규제(Pillar1), 비(非)리스크 기반 규제(레버리지비율, 거액익스포저 및 유동성 리스크 규제 등), 감독기관 감시(Pillar2), 공시 의무(Pillar3) 등을 기본 틀로 하되, 위험도에 따라 구분된 암호자산 유형별로 차등적 규제를 적용하기로 했다.

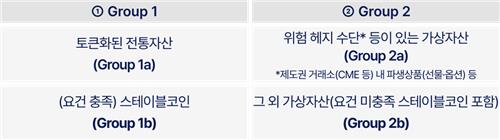

전통자산과 같은 수준의 신용·시장리스크를 갖는 그룹1 암호자산은 바젤III 체계상의 기존 위험 가중치를 적용할 예정이다.

반면 그룹1 암호자산 대비 높은 리스크를 갖는 그룹2 암호자산에는 더 보수적인 자본규제를 부과할 계획이다.

구체적으로 그룹2 암호자산 총 익스포저는 은행 기본자본(Tier 1 capital)의 2%를 초과할 수 없고, 일반적인 상황에서는 1% 이하로 유지돼야 한다.

빗썸경제연구소는 그룹2도 제도권 거래소 내 파생상품(선물·옵션) 등 위험헤지수단이 있는 가상자산(그룹2a)과 요건을 미충족하는 스테이블코인 등 그외 가상자산(그룹2b)으로 나뉜다고 설명했다.

그러면서 이달 기준 시가총액 상위 10위 내 가상자산 중에서는 비트코인과 이더리움만이 그룹 2a로 분류돼 은행의 가상자산 투자가 집중될 가능성이 클 것으로 전망했다.

그룹 2a에 유입될 수 있는 은행의 자금 규모는 익스포저 1%를 기준으로 2030년 최대 1천463억 달러(한화 약 180조원) 수준으로 내다봤다.

BCBS 규제안의 가상자산 투자 한도 최대치는 기본자본의 2%지만 1%를 초과한 투자에 대해서는 그룹 2b의 위험가중치(1천250%)가 적용되는 만큼 사실상 이를 초과한 익스포저를 보유할 가능성은 매우 낮다고 설명했다.

연구소는 "이번 규제안을 통해 은행이 가상자산에 투자할 수 있는 범위의 불확실성이 해소됐다"면서 "아울러 그 범위가 현재 전 세계 은행들의 익스포저 수준보다 높아 가상자산 시장으로 추가 자금이 유입될 가능성이 커질 것"이라고 예상했다.

아울러 2025년 1월부터 이번 규제안이 적용되는 만큼 미국을 시작으로 세계 각국 은행에서 유사한 규제가 도입될 것으로 내다봤다.

pdhis959@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>