기준금리와 시장금리가 빠르게 오르면서 1∼2년 전 변동금리로 대출을 받은 `영끌족`이 체감하는 이자 부담이 갈수록 커지고 있다.

은행권의 분석에 따르면 기준금리가 시장의 전망대로 연말 3.00% 수준까지 뛸 경우, 2년 전 초저금리 환경에서 주거나 자산투자 등의 용도로 수억원을 대출한 사람 중에는 월 상환액이 약 2배로 불어나는 경우도 속출할 것으로 예상됐다.

일례로 서울 도봉구 30대 직장인 A씨는 작년 하반기 서울 아파트를 매입할 때 모자란 자금을 시중은행에서 주택담보대출 3억9천만원과 신용대출 4천500만원을 받아 메웠다. 현재 주택담보대출의 금리는 3.50%로 원리금이 이미 168만원에 이르렀고, 특히 신용대출 금리는 1년도 채 되지 않아 3.50%에서 거의 두 배인 6.05%로 올라 월 이자도 13만원에서 22만원으로 뛰었다.

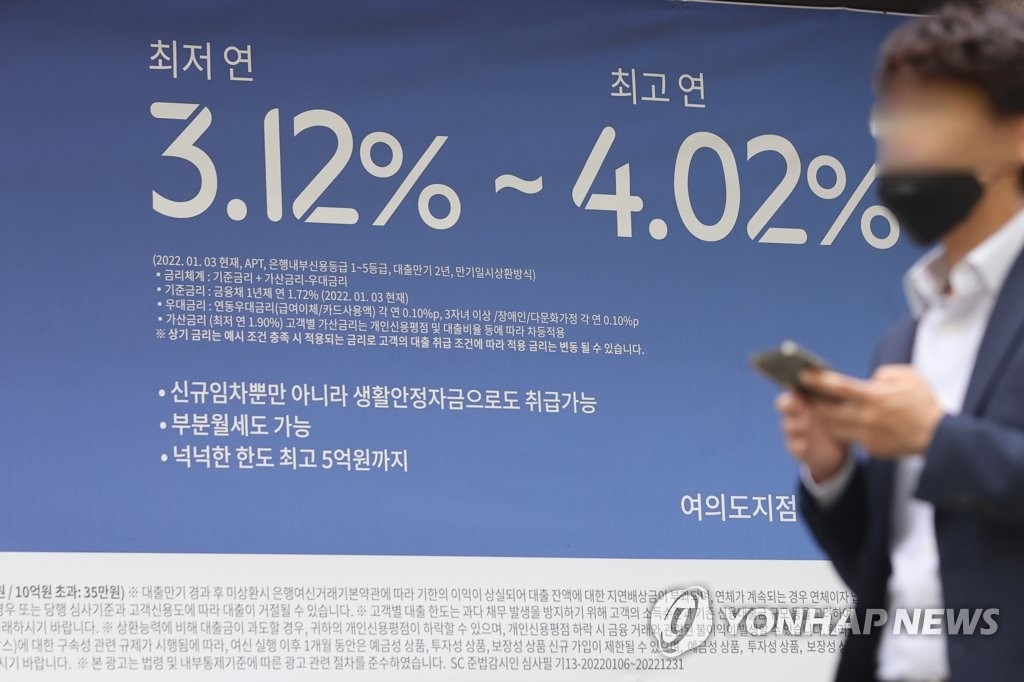

5일 현재 KB국민·신한·하나·우리은행의 주택담보대출 변동금리(신규 코픽스 연동)는 연 3.920∼5.969%, 혼합형(고정형) 금리는 연 3.880∼5.792% 수준이다. 신용대출(1등급·1년)에는 4.359∼6.220%, 전세자금대출(주택금융공사보증·2년 만기)에는 연 3.870∼5.769%의 금리가 적용된다.

최근 은행채 등 채권 금리 급등세가 진정된데다, 금리 상승기 취약차주 지원 등의 차원에서 은행들이 금리 인하에 나서면서 전반적으로 보름 전보다 그나마 대출금리가 다소 낮아진 상태지만 당분간 기준금리 인상과 함께 이자부담이 크게 불어나면, 불안한 우리나라 경제에서 그나마 최근 `버팀목` 역할을 하는 민간 소비마저 위축될 것으로 우려된다.

한은 발표에 따르면 올해 2분기(4∼6월) 실질 국내총생산(GDP)은 1분기보다 0.7% 늘었다. 당초 0.3∼0.4% 수준의 시장 관측을 크게 웃도는 성장률인데, 의류·신발 등 준내구재와 음식숙박·오락문화 등 서비스를 중심으로 민간소비가 3.0%나 뛰어 경기 회복을 이끌었다.

한은 동향분석팀의 최근 분석에 따르면 기준금리가 0.25%포인트 오를 경우 민간소비는 최대 0.15% 감소할 가능성이 있다.

한은은 해당 보고서에서 "금리 상승에 따른 수요 둔화는 어느 정도 불가피할 것으로 예상되나, 이런 비용보다는 물가 안정과 같은 편익이 더 크다는 점을 함께 고려해야 한다"고 밝혔다.

(사진=연합뉴스)