LG에너지솔루션이 기업공개(IPO)의 새 역사를 썼다.

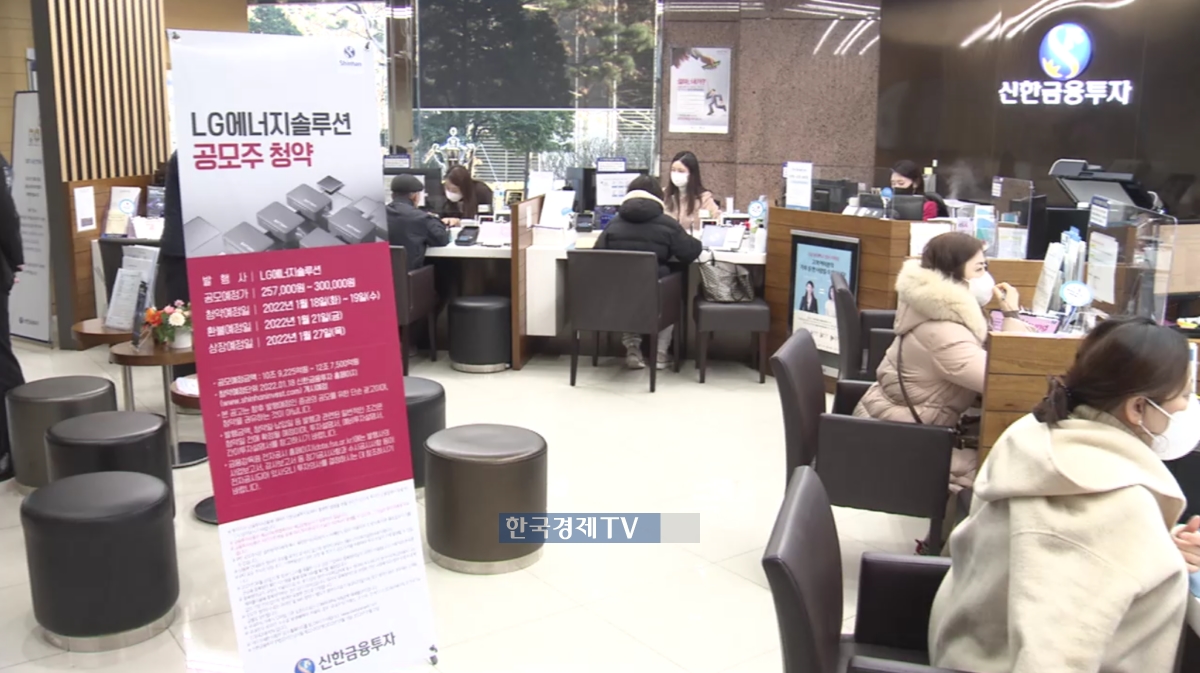

19일 금융투자업계에 따르면 이날 KB증권, 신한금융투자, 대신증권 등 증권사 7곳을 통해 모인 청약 증거금은 약 114조600억원으로 집계됐다.

국내 IPO 사상 최대 규모다.

청약에 참여한 건수도 442만4천여건으로, 중복 청약 금지 이후 역대 최다 기록을 경신했다.

경쟁률이 치솟으면서 공모주를 한 주도 받지 못하는 `0주 배정` 투자자들도 속출할 전망이다.

균등 배정 물량이 가장 많은 곳은 대신증권으로 1.75주를 배정받을 예정이다. 이어 하이투자증권(1.68주), 신영증권(1.58주), 신한금융투자(1.38주), KB증권(1.18주), 하나금융투자(1.12주), 미래에셋증권(0.27주) 순이다.

가장 경쟁률이 높은 미래에셋의 경우 투자자 10명 중 7명은 1주도 받지 못하게 된다.

LG에너지솔루션은 이달 27일 유가증권시장에서 거래를 시작한다.

27일 상장 당일 공모가(30만원)의 두배로 시초가를 형성하고 상한가를 기록하는 이른바 `따상`을 달성하면 주가는 78만원까지 오르게 된다.

이 가격에 매도를 하게 되면 1주당 48만원의 차익을 얻게 된다.

LG에너지솔루션 시가총액은 공모가 기준 70조2천억원이다. 삼성전자(455조5천억원)와 SK하이닉스(92조5천억원)에 이어 코스피 시총 3위다.

따상에 성공하면 시총은 182조5천억원으로 불어 SK하이닉스를 제치고 시총 2위에 안착하게 된다.