포스코그룹 직원들은 1997년 설립한 중국 장자강포항불수강을 이렇게 불렀다. 당시만 해도 부가가치가 높았던 스테인리스강을 제선과 제강을 한 번에 할 수 있는 일관제철 형태로 해외에 지었다는 이유에서다. 이 시설을 세우는 데 쏟아부은 돈만 1조원이 넘었다.

그렇게 태어난 장자강포항불수강은 매년 수십억~수백억원의 이익을 내며 2010년까지 성공적인 해외 진출 사례로 꼽혔다. 하지만 2015년 이후 중국 철강업체가 우후죽순처럼 생기면서 분위기가 돌변했다. 다시 10여 년이 지난 지금, 중국은 스테인리스 총수요보다 10~20% 많은 제품을 찍어내고 있다. 중국 업체의 기술력도 포스코에 맞먹을 정도로 높아졌다. 장자강포항불수강은 그렇게 설 땅을 잃었다.

포스코 관계자는 “장자강포항불수강의 경쟁력을 되살리려면 큰돈을 들여 설비 투자를 해야 하는 상황”이라며 “중국 시장의 공급 과잉을 감안할 때 매각이 더 나은 선택이라고 판단했다”고 말했다.

○ 中 ‘저가공세’에 직격타

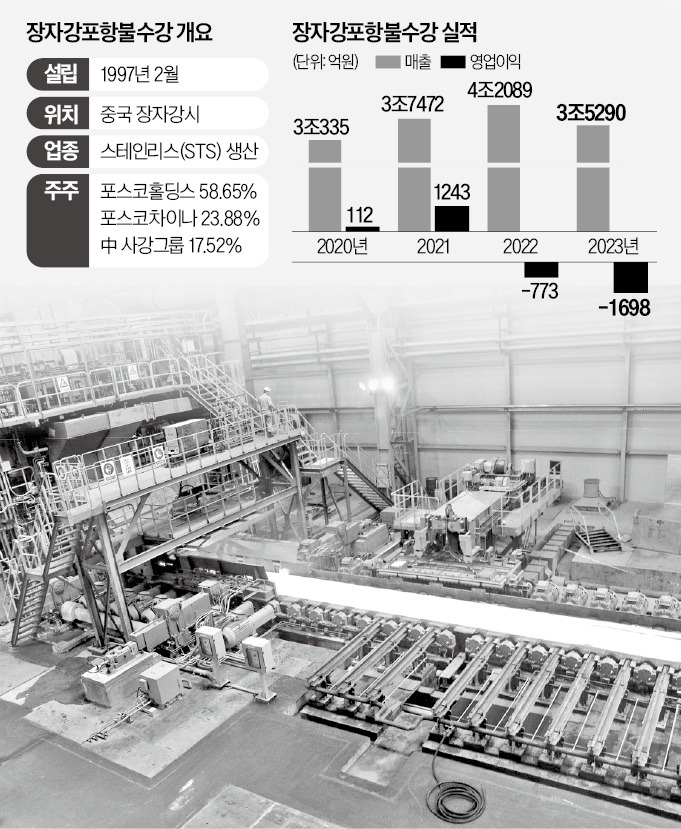

올 3월 취임한 장인화 회장은 지난해 38개 해외 사업장 중 가장 부진한 실적을 낸 장자강포항불수강에 곧바로 ‘메스’를 댔다. 중국 진출의 전초기지이자 지난해 3조3591억원의 매출을 낸 대형 사업장이지만, 미래가 보이지 않는다는 판단에 과감히 정리에 나선 것이다.장자강포항불수강 실적은 매년 악화했다. 직격탄은 2015년 이후 시작된 중국의 건설경기 침체다. 스테인리스강은 건설 자재와 자동차, 가전, 항공기 재료 등으로 쓰인다. 포스코도 장자강포항불수강 가동률을 떨어뜨리는 식으로 대응했지만 시장 상황은 시간이 갈수록 나빠졌다.

장자강포항불수강은 2019년 연 113만4000t을 생산했지만, 지난해 83만9000t으로 생산량을 줄였다. 연 수백억원의 영업이익을 내던 이 회사의 영업적자는 2022년 773억원에서 지난해 1700억원 수준으로 두 배 넘게 늘었다.

포스코 내부에선 원가경쟁력 측면에서 중국과 경쟁하는 게 불가능하다고 판단을 내렸다. 앞서갔던 기술력 역시 생산능력 기준 세계 1위인 청산철강이 격차를 빠르게 좁혔다. 포스코 관계자는 “기술력으로도 가격경쟁력을 극복하기가 힘들다”며 “공급 과잉이 풀리지 않는 한 장자강포항불수강의 독자 생존은 쉽지 않은 상황”이라고 말했다.

○ 포스코 사업 재편의 신호탄

이번 매각을 신호탄으로 포스코그룹의 사업 재편에도 속도가 붙을 전망이다. 포스코그룹은 지난 7월 120개 구조개편 대상을 확정했다고 발표했다. 여기에는 저수익 사업 51개와 비핵심 자산 69개가 포함됐다.올해 가장 많은 66개의 사업·자산 재편이 예정돼 있는데, 해외 사업장으론 장자강포항불수강이 첫 타깃이 됐다. 업계에선 대규모 손실을 내는 해외법인 매각 작업이 추가로 이뤄질 것으로 보고 있다. 포스코그룹 내 38개 해외법인 중 적자를 본 회사는 13개다. 포스코의 아르헨티나와 튀르키예 법인 등은 지난해 700억원 이상의 적자를 냈다.

일각에선 미·중 무역 갈등에 따른 불확실성을 피하려는 의도도 깔린 것으로 풀이하고 있다. 미국 정부가 보호무역주의 일환으로 중국 철강산업에 칼을 빼든 가운데 ‘미국 우선주의’를 슬로건으로 내건 도널드 트럼프가 차기 대통령으로 당선되면서 중국에 대한 철강 보복이 더욱 거세질 것으로 관측된다. 트럼프는 중국산 철강 수입품에 60% 이상의 징벌적 관세를 부과하겠다고 선언한 바 있다.

업계에선 합작사인 장가항포항불수강에도 중국 기업들을 겨냥한 미국 주도 관세 보복의 불씨가 튈 것을 우려해왔다. 포스코의 합작 파트너는 중국 최대 민영 철강회사인 사강그룹이다. 포스코는 사강그룹으로부터 중국 진출과 대관, 인프라 투자 등을 지원받으며 27년간 파트너사로 있어왔다. 과거엔 ‘한·중 합작기업의 모범적인 모델’로 평가받았지만 미·중 갈등이 본격화된 이후부터는 긴밀한 협력이 독이 되고 있다.

중국에서 스테인리스강을 공급받아온 국내 및 글로벌 기업들이 점차 중국 내 생산기지를 미국이나 다른 국가로 옮기는 공급망 재편에 나서면서 대형 설비를 중국에 둘 유인도 크게 줄었다. 현대제철, 동국제강 등 주요 철강 기업도 ‘탈중국’ 행렬에 동참했다.

차준호/하지은 기자 chacha@hankyung.com