도널드 트럼프 전 대통령이 제47대 미국 대통령으로 재선에 성공하면서 한국 산업계는 거대한 변화를 맞게 됐다. 특히 ‘레드 웨이브’를 타고 입법과 행정 권력을 모두 거머쥔 트럼프 행정부가 1기(2017~2020년)보다 강경한 보호무역과 탈중국 기조를 밀어붙일 것으로 예상되면서, 산업별로 기회와 위협이 복잡하게 얽힐 전망이다.

반도체부터 자동차, 배터리, 원자력까지 산업별로 명암이 갈리는 가운데 삼성전자와 SK하이닉스 등 한국 기업들은 급변하는 글로벌 공급망 재편과 투자 전략 재검토가 불가피하다. 글로벌 전략센터를 보유한 국내 주요 로펌들은 6일 미 대선 분석보고서를 통해 “트럼프의 재선은 한국 기업들에 커다란 기회이자 동시에 위협”이라고 진단했다.

'레드웨이브'로 정책동력 확보

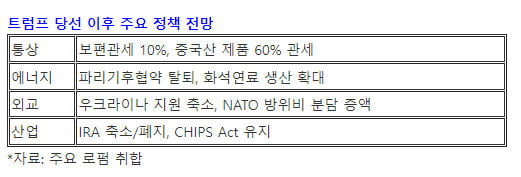

11월 5일(현지시간) 실시된 미 대선에서 트럼프는 선거인단 312명을 확보하며 카멀라 해리스 부통령(226명)을 크게 앞섰다. 주목할 점은 경합 주였던 조지아(16명), 노스캐롤라이나(16명), 애리조나(11명)를 모두 석권한 것이다.공화당은 상원에서도 과반(51석)을 달성했고, 하원도 196석을 확보해 과반(218석) 달성이 유력하다. 법무법인 율촌은 "백악관과 의회를 모두 장악하는 '레드웨이브' 달성으로 트럼프의 강경 통상정책이 탄력받을 것"이라고 전망했다.

트럼프의 승리는 경제적 실리를 중시하는 유권자들의 지지 덕분이었다. ‘MAGA(Make America Great Again)’와 ‘America First’ 슬로건을 내세우며 모든 수입품에 '10% 보편관세'를 부과하는 보호무역 정책과 생산시설 현지 이전을 통한 미국 내 일자리 창출을 약속한 트럼프는 경기 활성화를 원하는 유권자들에게 호응을 얻었다. 주요 외신들은 "더 독한 관세맨이 돌아왔다"는 평가를 쏟아냈다.

NATO(북대서양조약기구) 방위비 증액과 우크라이나 지원 축소 등 해외 지원 비용을 줄이려는 트럼프의 입장도 경제적 부담을 덜고자 하는 유권자들의 지지를 끌어낸 요인으로 분석된다.

"반도체·원전 기회"

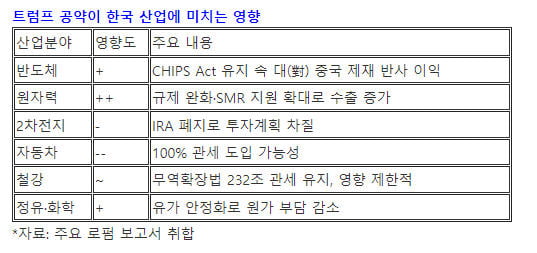

가장 큰 변화가 예상되는 산업은 반도체다. 법무법인 율촌은 "트럼프가 중국 봉쇄를 위해 반도체 수출통제 대상을 스마트폰, AI, 전기차 등 전방산업으로 확대할 것"이라며 "특히 프리미엄 반도체 시장에서 한국 기업의 반사이익이 예상된다"고 분석했다.다만 칩스법(CHIPS Act) 인센티브는 축소될 수 있다. 법무법인 태평양은 "칩스법을 폐지하거나 중요 부분을 개정할 가능성이 크기 때문에 칩스법에 따른 지원을 바라고 미국에 투자한 한국 기업들은 불의의 타격을 입을 가능성이 있다"고 지적했다. 이에 따라 삼성전자와 SK하이닉스 등 미국 내 설비를 확대한 한국 기업들이 투자 수익성 악화를 우려해야 할 상황이다. 반면 법무법인 율촌은 "칩스법은 트럼프 1기 행정부 당시 준비됐으며 중국 견제 목적이 컸던 만큼 인센티브 축소 가능성은 낮다"고 봤다.

원전 산업도 수혜가 기대된다. 트럼프는 원전 발전 허가 취득 절차 간소화, 원자력규제위원회(NRC) 규제 완화 등을 공약했다. 특히 중국·러시아 견제를 위한 FIRST(소형모듈원전 기술 기반 구축 지원) 프로그램이 확대되면 두산에너빌리티, 삼성물산 등의 미국 진출이 탄력받을 수 있다. 법무법인 율촌은 "미국이 중국·러시아 견제 수단으로 운영하는 FIRST에 따른 한미 SMR 공동 수출이 트럼프 2기에도 지속될 경우 양국 간 협력이 더욱 강화될 전망"이라고 내다봤다.

정유·화학 산업은 호재다. 트럼프의 화석연료 부활 정책으로 원유 생산이 늘어나 국제유가가 안정화될 전망이다. 법무법인 율촌은 "셰일혁명을 재점화하는 정책이 본격화되면 에너지 가격이 하락해 국내 정유·석유화학 기업의 수익성이 개선될 것"이라고 내다봤다.

"2차전지·자동차 위기"

반면 2차전지 업계는 직격탄이 우려된다. 로펌들은 일제히 "트럼프가 인플레이션감축법(IRA) 폐지를 공언한 만큼 첨단제조세액공제(AMPC) 혜택이 사라질 경우 한국 배터리 업계의 수익성 악화가 불가피하다"고 지적했다.

자동차 업계도 비상이다. 트럼프는 '보편관세 10%' 도입과 함께 수입차에 최대 100% 관세를 부과하겠다고 예고했다. 미국은 한국 자동차의 최대 수출국(50%)인 만큼, 관세 인상 시 현대차와 기아를 비롯한 한국 자동차 업계는 타격이 클 전망이다.

트럼프는 또한 여전히 미국 외에서 자동차 제조가 많이 이루어지고 있다는 이유로 2026년 7월 예정된 USMCA(미국·멕시코·캐나다협정) 검토 절차에서 더욱 강화된 자동차 원산지 규정으로 개정을 시도할 가능성이 크다. 법무법인 태평양은 “관세 인상은 가격 경쟁력을 약화하고 미국 내 현지 생산을 검토할 필요성을 높인다”고 설명했다.

한국 철강업계는 이미 연간 263만톤의 수출 쿼터를 적용받고 있어 트럼프의 관세정책이 직접적 영향은 크지 않을 전망이다. 다만 미국 수출길이 막힌 중국산 철강이 국내로 유입되면서 덤핑 위험이 커질 수 있다. 관세 회피를 위한 미국 내 생산시설 설립도 미국철강노조의 반대로 어려울 것으로 보인다.

대중국 제재 강화... 공급망 재편 가속화

트럼프는 중국산 제품에 60% 관세를 부과하고, 첨단기술·인력·투자에 대한 규제도 강화할 것으로 보인다. 특히 USMCA(미국·멕시코·캐나다협정) 개정을 통해 중국의 우회 수출을 막기 위한 조치도 예고했다.

이에 대해 법무법인 태평양은 “중국에 대한 60% 고율 관세가 부과될 경우, 한국의 첨단기술 제품이 미국 시장에서 중국산 대비 경쟁 우위를 차지할 가능성이 있지만, 중국산 부품 의존도를 줄이는 것이 관건”이라고 분석했다.

법무법인 지평은 "중국과의 디커플링을 넘어 글로벌 공급망의 세포화(細胞化) 전략이 예상된다"며 "산업별, 지역별로 새로운 공급망을 구축하는 움직임이 가속화될 것"이라고 전망했다. 법무법인 율촌도 “브라질과 칠레 같은 중남미 국가들이 배터리 핵심 광물 공급지로 부상할 수 있다”며 공급망 다변화의 중요성을 강조했다.

외교·안보 분야에서도 큰 변화가 예상된다. 트럼프는 우크라이나 지원 축소, NATO 방위비 분담금 증액 요구 등 고립주의 노선을 강화할 것으로 보인다. 한국에 대해서도 주한미군 방위비 분담금 증액을 요구할 가능성이 크다.

이란 제재도 다시 강화될 전망이다. 트럼프는 1기 재임 시절 이란과의 핵합의(JCPOA)를 파기한 바 있다. 중동 정책에서는 이스라엘과 사우디아라비아에 우호적인 입장을 보일 것으로 예상된다.

허란 기자 why@hankyung.com