삐빅. '위험자산 매수한도를 초과하셨습니다'. 퇴직연금을 운용하다보면 이런 상황 한번씩은 겪으셨을 것 같아요. 퇴직연금은 법적으로 전체 자산의 70%까지만 위험자산을 담을 수 있죠. 그런데 틈새를 파고들면 주식에 70% 넘게도 투자할 수도 있어요. 오늘은 연금 안에서 주식투자 비중을 최대로 늘리고 싶은 분들을 위한 가이드를 준비했습니다.

○위험자산 70% 규정이 적용되는 계좌는?

먼저 위험자산 70% 규정이 있는 계좌가 뭔지부터 살펴볼게요. 퇴직연금 계좌가 해당됩니다. 회사에서 매년 퇴직금을 적립해주는 확정기여형(DC형) 계좌, 그리고 개인이 추가로 연금을 더 쌓고싶을 때 만드는 개인형 퇴직연금(IRP) 계좌. 이 두 개 계좌에서는 투자를 할 때 주식 비중이 펀드내에서 절반을 넘는 주식형 펀드나 주식혼합형 상품들은 전체 투자금액의 70%까지만 담을 수 있어요. 나머지 30%는 채권형이나 채권혼합형. 즉, 주식비중이 절반이 안되는 상품으로 채워야됩니다.

참고로 연금저축은 이런 규제가 없어요. 100% 주식에 투자해도 됩니다. 좀 이상하죠. 똑같이 노후를 대비하는 자산인데 어떤 법에 의해서 규제를 받는지가 달라서 그래요. DC형이랑 IRP같은 퇴직연금 제도는 근로자 퇴직급여보장법, 연금저축 연금보험 이런건 개인연금법의 규정을 받아요. 근로자 퇴직급여 보장법을 만든 높은 분들이 "사람들이 아주 안전해야할 연금을 위험자산에 몰빵하는 걸 막아야겠다"고 생각했는지 유독 퇴직연금 계좌에서만 이런 규제가 생긴거죠. 사실 미국 영국 호주같은 연금 선진국이라고 하는 나라들은 이렇게 분산을 숫자로 규정하는 곳은 없습니다.

○'채권혼합' 'TDF'로 주식비중 높일 수 있어

제도가 이상한 구석이 있어도 지켜야됩니다. 나는 연금에서 위험자산 비중을 좀 더 높이고 싶다는 분들은 30%라는 안전자산 바구니에 담을 수 있는 상품중에서 제일 안 안전한 상품을 담으면 돼요.

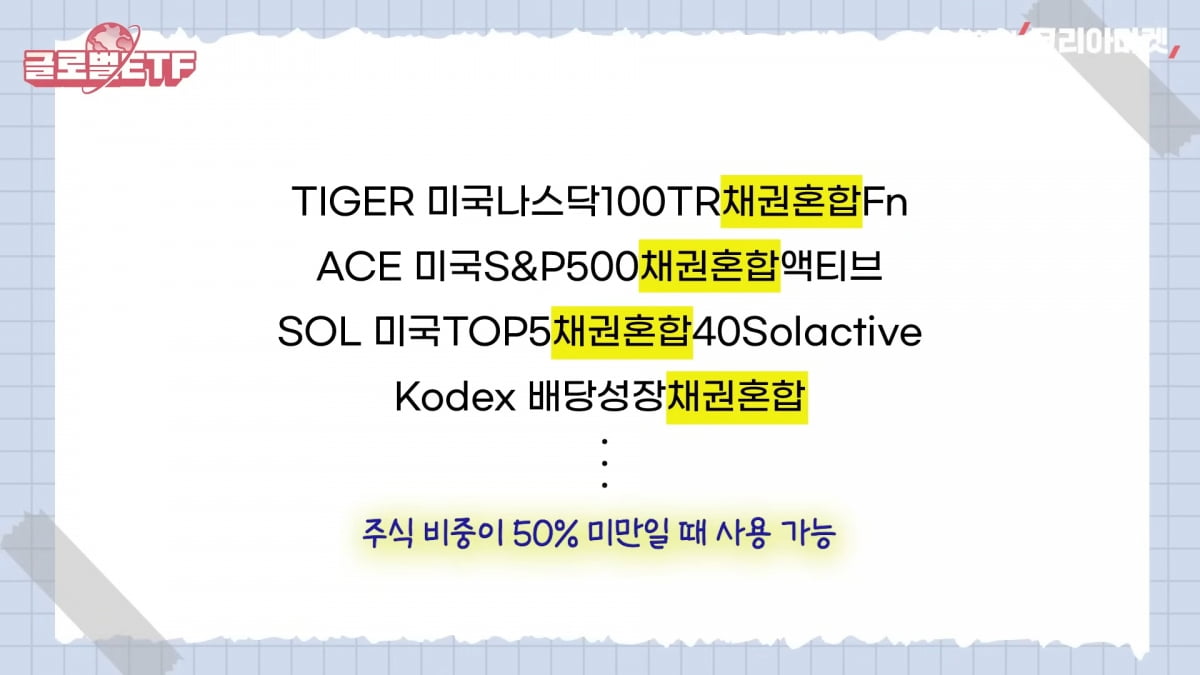

상장지수펀드(ETF)를 예로 들면 ETF명에 '채권혼합'이라는 말이 붙은 것들이 있습니다. 이런 상품들은 30% 안전자산 바구니에 담을 수 있는 것들입니다. 주식비중이 50%보다 낮으면 채권혼합이라는 간판을 달 수 있는데요. 연금에서 주식에 많이 투자하고싶은 분들이라면 주식비중이 50%에 가까운 상품을 고르면 되겠죠. 국내에 상장한 채권혼합형 ETF는 19개가 있습니다. 예를들어 나스닥 비중을 좀 더 높이고 싶다면 'TIGER 미국나스닥100TR채권혼합Fn'. S&P500 비중을 더 늘리고 싶다면 'ACE 미국S&P500채권혼합액티브' 이런 것들을 골라볼 수가 있고요. 두 상품 다 주식 비중은 30%정도 입니다. 애플 테슬라 엔비디아 같은 단일종목을 30% 정도 담고 나머지는 채권으로 채운 상품들도 있어요. 이건 내가 주식중에서도 어디에 투자하고 싶은지에 따라서 골라보면 되겠습니다. 채권혼합형 ETF 가운데 주식비중이 제일 높은 상품은 TIGER 미국테크TOP10채권혼합이에요. 테크주 10개 종목에 자산의 절반가량을 투자합니다. 이렇게 되면 연금에서 대략 85%까지는 주식으로 채울 수 있게되는겁니다.

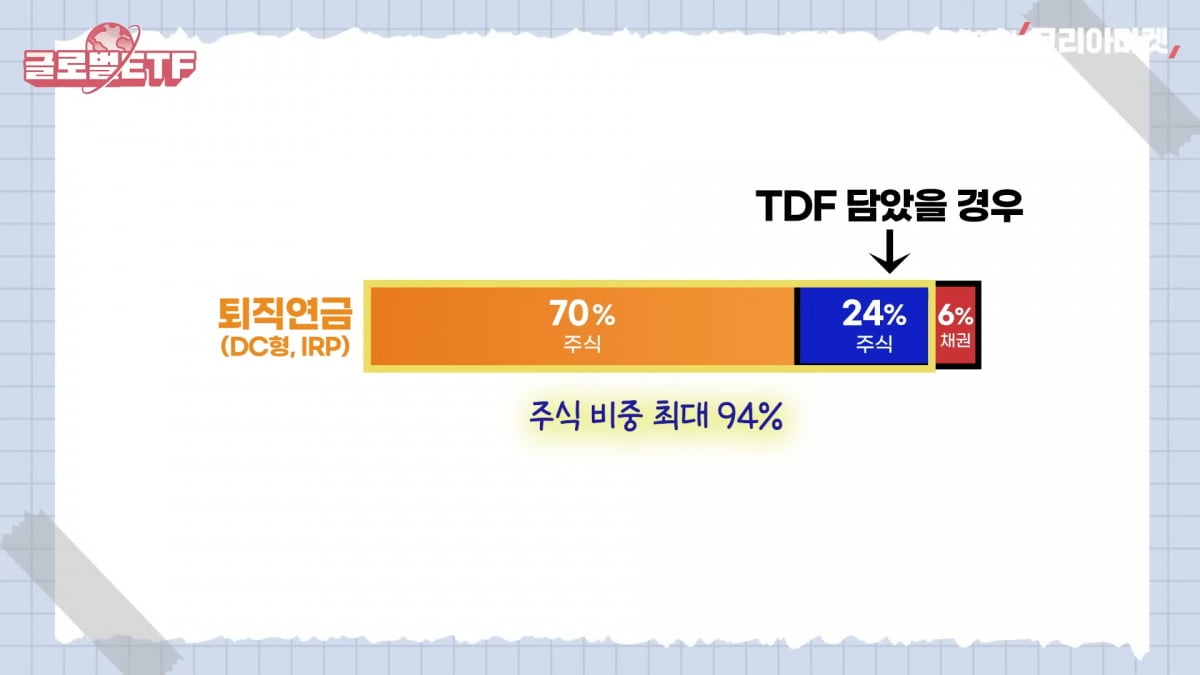

채권혼합형 말고 주식비중이 높은 타깃데이트펀드(TDF)를 담는것도 방법이에요. TDF는 "은퇴시점을 타깃으로 해서 자산을 배분해서 잘 굴려드릴게요"하는 펀드인데요. 예를들어 펀드명에 2050이라고 되어있다면 2050년에 은퇴한다고 생각하고 자산을 굴려드릴게요 하는거죠. 그런데 2030년에 은퇴할 분 보다는 2050년에 은퇴할 분의 돈을 좀 더 공격적으로 굴려도 되겠죠? 그래서 보통 펀드명에 붙어있는 이 숫자가 높을수록 주식비중이 높습니다. TDF에서는 주식 투자비중을 최대 80%까지 높일 수 있거든요? 만약에 주식을 80% 담는 가장 공격적인 TDF로 안전자산 바구니를 채웠다면 전체 연금에서 주식 비중을 94%까지도 높일 수 있는겁니다. 그러니까 내가 정말 주식을 한도 꽉꽉 채워 투자하고 싶으시다면, TDF로 안전자산 바구니를 채우되, 계속 타깃데이트가 멀리 있는 2050, 2060 이런 상품이 나올 때 마다 갈아타는 방법을 고민해볼 수 있겠죠.

그렇다면 퇴직연금에서 위험자산 평가액이 70%를 넘으면 어떻게 될까요? 예를들어 내가 퇴직연금 계좌에서 주식 70%, 채권 30%를 담고있다가. 주식이 올라서 비중이 70%를 넘었다면 '위험자산 평가액이 70%를 넘어 투자한도가 초과됐다'면서 연락이 옵니다. 그럴때 가만히 있어도 아무 일도 벌어지지 않습니다. 자동으로 내 주식을 팔아버린다거나 하지 않아요. 대신 다음에 새롭게 펀드를 매수하려고 할 때는 위험자산을 추가로 담을 수는 없습니다. 그런데 이것도 약간은 우회할 수 있는 방법이 있는데요. 증권사마다 퇴직연금계좌에 일정 금액이 입금되면 자동으로 펀드를 매수해주는 서비스가 있습니다. 예를들어 IRP에 매달 10만원이 들어오는데, 7만원은 A펀드 3만원은 B펀드를 자동으로 매수해주세요. 이런식으로 지정을 해둘 수가 있어요. 이렇게 지정을 해두면 위험자산 비중이 퇴직연금 계좌에서 70%를 넘어도 위험자산을 추가로 매수할 수 있습니다.

오늘 내용이 주식 비중을 무조건 늘리라는건 절대 아닙니다. 오히려 오래 들고갈 자금이니까. 주식에도 좀 넣고 채권에도 좀 넣고 부동산같은 대체자산에도 좀 넣고 하는게 제일 좋겠죠. 우산도 팔고 짚신도 팔아야 된다는 겁니다. 하지만 투자 성향에 따라서, 혹은 은퇴 시점에 따라서 나는 변동성을 감내하면서라도 미래에 높은 수익을 얻고싶은 사람이라면 주식비중을 최대한 높이는 게 유리할 수 있을 겁니다.

나수지 기자 suji@hankyung.com