미국 이베이는 2009년 G마켓 인수에 1조6000억원을 투입했다. 당시 기업가치 산정의 핵심 기준은 거래액이었다. G마켓의 연매출은 3000억원대에 불과했지만 거래액이 매출의 10배인 약 3조원이라는 점에 주목했다. 이베이가 2021년 신세계그룹에 G마켓을 매각할 때도 이런 셈법은 유효했다. 당시 G마켓은 약 1조원의 매출을 올리고 있었는데, 거래액은 10조원을 웃돌았다. 이베이는 거래액의 절반인 5조원을 기업가치로 제시했고, 협상 끝에 약 3조4400억원에 G마켓을 신세계에 팔 수 있었다. 두 차례의 G마켓 인수합병(M&A)은 오픈마켓이 왜 거래액에 집착하는지 보여주는 사례다.

오픈마켓의 거래액 지상주의

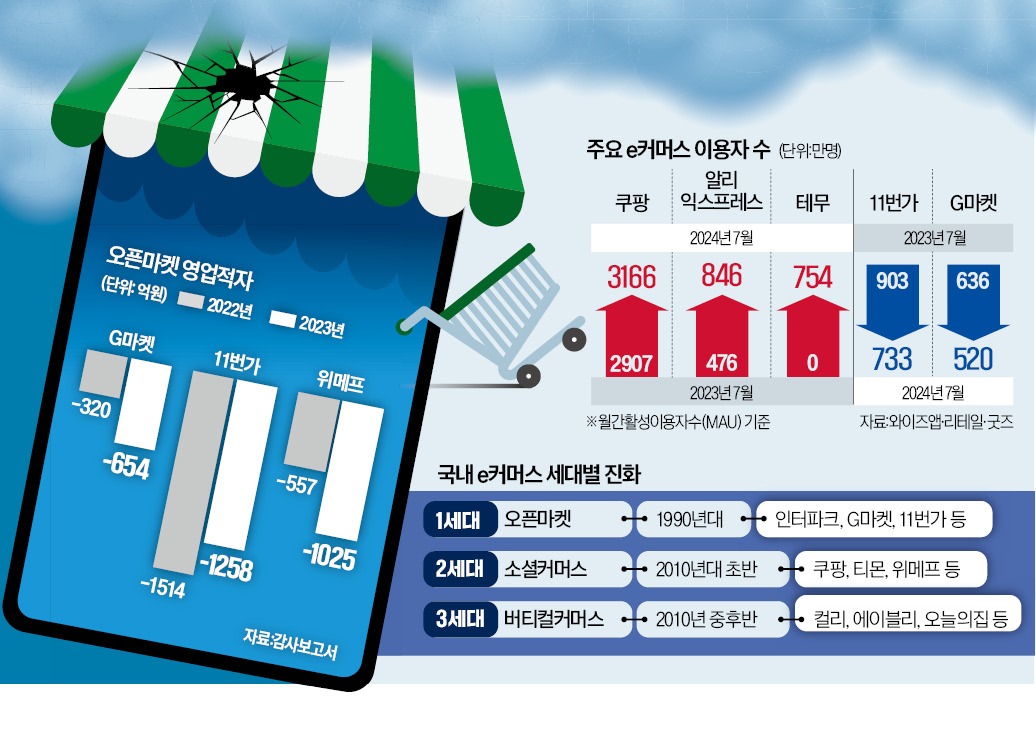

5일 유통업계에 따르면 1990년대 후반 국내에 태동한 오픈마켓 사업이 2020년대 들어 큰 위기를 맞은 주된 이유로 ‘거래액 지상주의’가 꼽힌다. 오픈마켓 사업에선 이용자 수보다 거래액이 더 중시돼 왔다. 거래액이 곧 외형을 나타내기 때문이다. 오픈마켓의 핵심 경영 전략도 거래액 확대에 맞춰졌다. 당장 손해가 나더라도 거래액을 늘리기만 하면 원하는 투자를 유치할 수 있었다.거래액 확대는 주로 쿠폰 발행을 통해 이뤄졌다. G마켓의 ‘빅스마일데이’, 11번가의 ‘십일절페스타’ 등 대표 마케팅도 사실상 쿠폰 행사로 전락했다. 소비자들에게 할인쿠폰을 잔뜩 쥐여줘 대규모 거래를 일으켰다. 할인 쿠폰 비용은 판매자와 오픈마켓이 분담하는 구조다. 티몬, 위메프 등은 거의 매일 쿠폰 행사를 했다. 판매자 대금 미정산 사태가 불거지기 직전인 지난달엔 쿠폰 비용을 전부 떠안기도 했다.

이런 출혈 경쟁은 오픈마켓의 대규모 적자로 귀결됐다. 위메프는 지난해 매출 1385억원에 1025억원의 영업손실을 냈다. 1000원짜리를 팔면 740원을 손해 본 셈이다. G마켓과 11번가도 크게 다르지 않았다. G마켓은 지난해 654억원, 11번가는 1258억원의 영업손실을 봤다.

물론 오픈마켓 업체들도 출혈 경쟁이 지속 가능하지 않다는 사실을 알고 수익 구조를 정비하기도 했다. G마켓은 신세계가 인수하기 이전 흑자를 냈는데, 광고를 통해서였다. 소비자가 특정 상품을 검색하면 화면 상단에 광고비를 많이 낸 셀러를 노출시켰다. 간편결제를 통한 수수료 수입도 있었다.

하지만 이런 노력도 네이버가 쇼핑 사업을 확장하면서 한계에 부닥쳤다. 네이버는 오픈마켓 사업을 하면서도 중개 수수료를 받지 않았다. 대신 광고와 결제 수수료 등으로 수익을 확보했다. 판매자들은 G마켓, 11번가에서 굳이 검색광고 비용을 지급할 필요가 없었다. 부가 서비스를 통해 수익성을 높이려던 오픈마켓의 전략은 실패했다.

아마존·쿠팡은 직매입 위주

국내와 달리 해외에선 오픈마켓 사업만으로 온라인 쇼핑 시장을 장악한 사례가 드물다. 미국 아마존은 직매입이 기본이다. 팔 물건을 매입해 창고에 넣어 뒀다가 배송한다. 중개 수수료가 아니라 상품 마진을 얻는 구조다. 아마존은 제한적으로만 오픈마켓 사업을 펼친다. 직접 상품을 매입했다가는 팔지 못하고 재고를 남길 가능성이 크거나, 해외에서 들여오기 힘든 상품을 주로 오픈마켓을 통해 취급한다.중국 알리바바는 오픈마켓뿐 아니라 직매입과 기업 간 거래(B2B), 소비자 간 거래(C2C), 물류, 역직구, 직구 등 거의 전 영역의 온라인 사업을 아우른다. 최근 1~2년 새 사용자를 급격히 늘린 테무는 제조 공장과 소비자를 연결해주는 ‘M2C’ 모델로 주목받고 있다. 단순히 물건만 떼다가 판매하는 셀러 중심의 국내 오픈마켓과 다른 사업모델이다.

최근 국내에선 ‘버티컬커머스’가 대안으로 부상하고 있다. 패션, 식품 등 특정 분야에 집중한 e커머스다. 무신사, 에이블리 등이 패션 사업에서 두각을 나타내고 있고 식품에선 컬리가 시장을 선도하고 있다. 가구·인테리어 부문의 오늘의집도 이 범주에 속한다. 이런 버티컬커머스도 대부분 적자거나, 간신히 흑자로 돌아선 상황이어서 수익모델을 어떻게 창출할지가 관건이다.

안재광 기자 ahnjk@hankyung.com