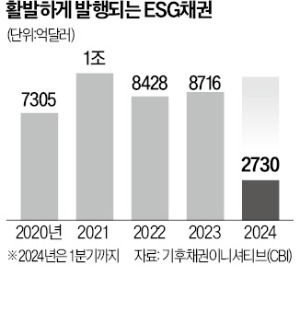

23일 비영리 단체 기후채권이니셔티브(CBI) 집계에 따르면 올 1분기 세계 각국에서 발행한 ESG 채권 규모는 2730억달러(약 380조원)에 달했다. 파이낸셜타임스(FT)는 “ESG 채권 투자 증가는 주식형 ESG 펀드의 자금 유출과 대조적인 현상”이라고 평가했다. 주식형 ESG 펀드는 수익률 부진, ‘그린 워싱’ 논란 등으로 투자자가 이탈하며 지난해 처음으로 자금 순유출을 나타냈다.

23일 비영리 단체 기후채권이니셔티브(CBI) 집계에 따르면 올 1분기 세계 각국에서 발행한 ESG 채권 규모는 2730억달러(약 380조원)에 달했다. 파이낸셜타임스(FT)는 “ESG 채권 투자 증가는 주식형 ESG 펀드의 자금 유출과 대조적인 현상”이라고 평가했다. 주식형 ESG 펀드는 수익률 부진, ‘그린 워싱’ 논란 등으로 투자자가 이탈하며 지난해 처음으로 자금 순유출을 나타냈다.정부와 기업의 친환경 프로젝트 자금 조달을 위한 그린 채권 발행 규모는 전 분기 대비 43% 증가한 1959억달러를 기록하며 ESG 채권 증가세를 주도했다. 연말까지 전체 그린 채권 발행액은 1조달러에 달할 것으로 CBI는 예상했다.

미국에선 1분기에 단일 국가 중 가장 많은 총 276억달러의 그린 채권이 발행됐다. 지난 3월 발전 기업 콘스텔레이션에너지는 원자로 유지 및 확장 등의 투자에 사용할 자금을 마련하기 위해 9억달러 규모의 30년 만기 녹색채권을 발행했다. 원자력 발전 자금 조달을 위한 채권 발행은 최초다.

신흥 시장에서도 채권 물량이 쏟아지고 있다. 세계 최대 코코아 생산국인 코트디부아르에선 올 1월 정부가 11억달러 규모의 2033년 만기 녹색채권을 발행했다. 7년 만에 처음으로 발행한 달러화 채권이다.

그린 워싱 의혹 등 채권이 친환경 성과를 달성하는 데 기여하지 못한다는 지적도 나온다. 자산운용사 아르테미스의 스티븐 스노든 채권본부장은 “기업이 특정 친환경 프로젝트를 위한 그린 채권을 발행해 자금을 조달한 뒤 다른 곳에 유용할 수도 있다”며 “에너지 전환과 기후변화 방지를 위해 노력할 의지가 있는지 등 기업 전체를 살펴봐야 한다”고 말했다.

친환경 채권 발행 시 일반 채권보다 금리를 낮출 수 있는 이른바 ‘그린 프리미엄’도 줄어들고 있다. 자산운용사 나인티원의 앨런 시오 신흥시장 회사채부문장은 FT에 “그린 프리미엄이 없다는 얘기는 투자자에겐 친환경 투자로 성과를 얻을 기회가 더 커졌다는 얘기”라고 설명했다. 블룸버그 분석에 따르면 독일의 10년 만기 일반 국채와 그린 국채 간 수익률 격차는 작년 4분기 이후 0.01%포인트 이하로 떨어졌다. 인도에선 지난달 정부의 친환경 국채 입찰이 무산되기도 했다.

이현일 기자 hiuneal@hankyung.com