미·중 갈등과 그에 따른 공급망 재편으로 인도, 베트남 등 신흥국 경제가 반사이익을 누리고 있다. 다만 경기 침체 우려가 커진 중국 증시는 나홀로 부진한 모습이다. 신흥국에 투자하는 상장지수펀드(ETF)의 수익률 역시 중국 투자 여부에 따라 갈리고 있다.

21일 코스콤 ETF체크에 따르면 미국 증시에 상장된 신흥국 ETF 가운데 운용자산(AUM)이 792억 달러로 가장 큰 '뱅가드 FTSE 신흥국(VWO)'의 최근 1개월 수익률은 -1.16%로 부진했다. 중국 주식을 담고 있는 '아이셰어즈 MSCI 신흥국(EEM)' 역시 이 기간 마이너스 수익률(-1.18%)을 기록했다.

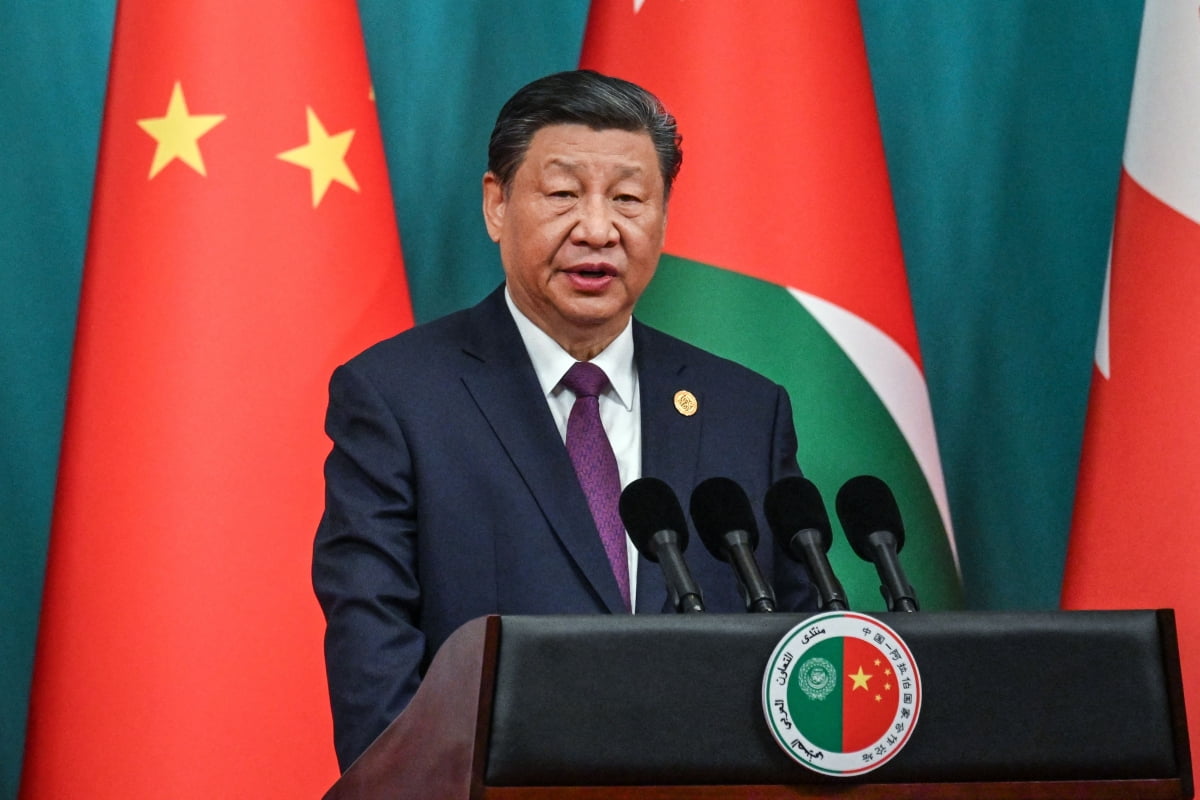

중국 증시 부진이 원인이다. 중국 경제는 부동산 경기 침체와 미·중 갈등으로 서방 기업의 탈(脫)중국이 빨라지면서 성장이 둔화되고 있다. 지난 4월 중국 정부가 중국판 밸류업 프로그램인 '신(新)국9조’를 발표했지만 그 마저도 반짝 상승에 그쳤다. 최근 1개월 간 상하이종합지수는 5% 이상 빠졌다. 최원석 신한투자증권 연구원은 "현재 중국 증시는 예상보다 더딘 경기 회복 속도에 전반적으로 활력이 부족하다"며 "정부 부양책 약발이 다해 개인 신용 잔고가 줄고 있는 데다 6월 들어 외국인도 순매도세를 지속 중"이라고 말했다.

다만 중국을 제외한 신흥국 시장에 투자하는 ETF의 수익률은 양호했다. 지난해 전 세계에서 가장 많이 판매된 신흥국 펀드인 '아이셰어즈 MSCI 중국 제외 신흥국(EMXC)'는 최근 1개월 수익률이 1.25%였다. 중국에 투자하는 신흥국 ETF에 비해 선방했다. 올해 들어서는 수익률 7%(7.26%)를 넘겼다. '디렉시온 MSCI 중국 제외 신흥국 불 2X(XXCH)' 역시 최근 1개월 1.64%의 수익을 냈다. 인도의 비중이 25.67%로 가장 놓고, 대만(25.55%), 한국(16.32%) 순이다.

전문가들은 중국을 제외한 신흥국 증시를 매력적으로 평가하고 있다. 올해 고공행진 중인 미국 증시에 비해 밸류에이션(실적 대비 주가 수준) 부담이 낮기 때문이다. 강(强)달러가 진정세에 접어든 점도 한몫한다. 달러화가 오르면 신흥국 증시에서 투자자는 자금을 빼는 경향이 있다. 박윤철 하이투자증권 연구원은 "주요 신흥국 ETF로 유의미한 자금 유입이 확인되고 있다"며 "4월 말 이후 고금리, 강달러 압박이 완화되자 비미국, 특히 신흥국으로 시선을 돌리는 투자자가 증가하고 있다"고 전했다.

이지효 기자 jhlee@hankyung.com