“우주 모빌리티 플랫폼의 표준이 되겠다.”

김수종 이노스페이스 대표는 17일 서울 여의도 63컨벤션센터에서 기업공개(IPO)와 관련해 기자간담회를 열고 이같이 말했다. 우주발사체 기업 이노스페이스는 기술특례 상장제도를 통해 다음달 코스닥시장에 입성한다. 희망 공모가는 3만6400~4만3300원이다. 공모 금액은 484억~576억원, 예상 시가총액은 3414억~4062억원이다. 올해 코스닥시장에 상장한 기업 중 가장 규모가 크다.

김수종 이노스페이스 대표는 17일 서울 여의도 63컨벤션센터에서 기업공개(IPO)와 관련해 기자간담회를 열고 이같이 말했다. 우주발사체 기업 이노스페이스는 기술특례 상장제도를 통해 다음달 코스닥시장에 입성한다. 희망 공모가는 3만6400~4만3300원이다. 공모 금액은 484억~576억원, 예상 시가총액은 3414억~4062억원이다. 올해 코스닥시장에 상장한 기업 중 가장 규모가 크다.김 대표는 “지구 관측 인공위성을 이용한 데이터 서비스, 우주관광 사업을 위해선 위성과 사람, 물자를 운송하는 우주 발사체가 꼭 필요하다”며 “이노스페이스는 지난해 3월 개발한 시험발사체 ‘한빛-TLV’ 발사에 성공해 기술 경쟁력을 입증했다”고 말했다.

이노스페이스는 국내 민간 발사체 기업 최초로 이탈리아, 브라질 등의 해외 고객사 네 곳과 상업 발사 서비스 계약을 체결했다. 글로벌 시장 진출 기회를 확대하기 위해 한국 본사 외에 브라질과 프랑스에서 해외 법인을 운영하고 있다. 수주 잔액 약 173억5600만원(1261만달러)을 확보했다. 내년부터 2027년까지 위성과 탑재체를 우주로 발사할 예정이다. 지난해 12월엔 한국항공우주산업(KAI)을 비롯해 올해 4월 방위산업체 LIG넥스원, 6월 아랍에미리트(UAE) 우주청과 우주·국방 분야 상호 협력 및 사업화를 위한 업무협약(MOU)을 맺었다. 김 대표는 “세계적으로 위성 발사 수요가 증가하면서 발사 서비스 수요도 함께 확대되고 있다”며 “해외에서 위성 발사 프로젝트를 수주해 매출을 창출하는 데 주력하겠다”고 말했다.

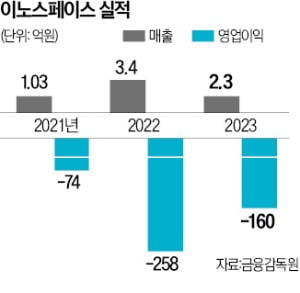

이 회사는 지난해 매출 2억3000만원, 영업손실 160억원을 냈다. 2026년 매출 972억원, 영업이익 212억원을 달성한다는 목표다. 공모로 확보한 자금은 발사체 생산능력 확대를 위한 설비 확충, 발사체 경량화 및 재사용을 위한 연구개발(R&D) 강화 등에 사용한다. 해외 시장 판로 확보, 우수 인력 유치에도 투자한다. 이노스페이스는 이날까지 수요예측을 마무리한 뒤 공모가를 확정하고 20~21일 일반청약을 진행한다. 대표 주관사는 미래에셋증권이 맡았다.

배정철 기자 bjc@hankyung.com