이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

올해 미국에서 150조원이 넘는 상업용 부동산 담보 대출의 만기가 도래하면서 건물 소유주들의 빚 부담이 가중될 전망이다.

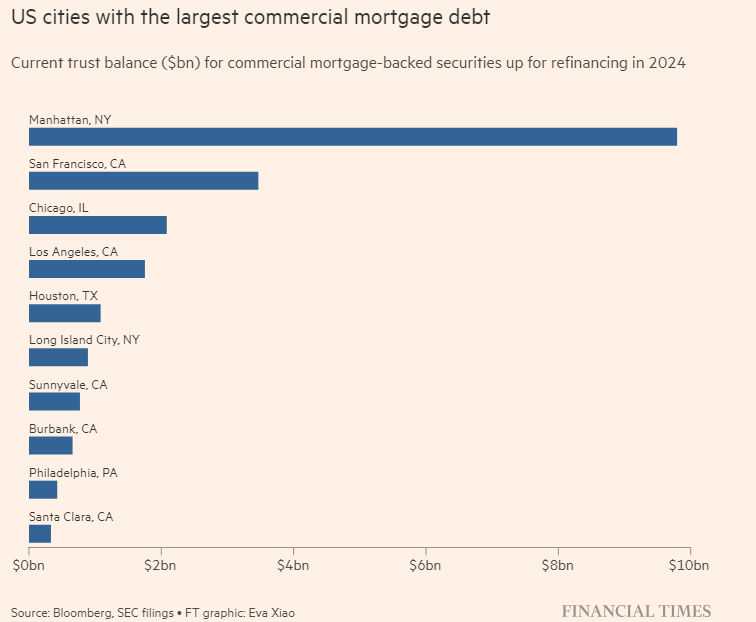

파이낸셜타임스(FT)는 1일(현지시간) 모기지은행협회(MBA) 통계를 인용해 올해 미국의 오피스 빌딩 소유주들이 갚거나 차환(리파이낸싱)해야 할 상업저당대출 규모가 1170억달러(약 151조원)에 이른다고 보도했다. 만기가 임박한 대출의 약 3분의 2는 은행이 보유하고 있다.

미 연방예금보험공사(FDIC)에 따르면 상업용 부동산 시장에서의 대출 연체율은 지난해 3분기 말 기준 1.5%로 매우 낮은 수준이지만, 지역은행들을 중심으로 부실 대출 위험이 급격히 커질 수 있다는 우려가 제기된다. 최근 미 은행들이 보유한 상업저당대출의 40%가 담보 대상의 자산 가치를 뛰어넘었다는 학계 조사 결과가 발표되기도 했다.

미국의 상업용 부동산 시장은 원리금균등분할상환 방식이 통상적인 주택담보대출 시장과 달리 평소에는 이자만 납입하다 만기에 원금을 한 번에 갚는 일괄 상환 방식을 택하는 경우가 많다. 만기일이 다가올수록 상환 부담이 커지는 구조다.

상환 대상 대출의 상당수는 10년 전 저금리 시대에 이뤄졌다. 미 중앙은행(Fed)이 강하게 긴축 페달을 밟으면서 상업저당대출 금리가 2배 가까이 뛴 가운데, 사무실 건물 가치가 가라앉으면서 소유주들에 수십억달러의 손실이 초래될 가능성이 커졌다. 가장 최근의 사례가 오스트리아의 부동산 그룹 시그나다. 지난해 11월 파산신청을 한 이 회사는 당장 급한 자금을 마련하기 위해 미국 뉴욕 크라이슬러 빌딩 지분 절반을 매물로 내놨다.

글로벌 신용평가사 무디스는 이른 시일 내로 만기가 차는 605개 오피스 건물 중 224개의 상환이 어려울 것으로 추산했다. 건물에 설정돼 있는 대출액이 너무 많거나 임대 실적이 저조하다는 등의 이유로 연 세전 수입이 부채의 9%에 미치지 못하는 경우가 이에 해당한다. 지난해 건립 50주년을 맞은 시카고의 윌리스타워(구 시어스타워)도 이 부실 리스트에 포함돼 있다. 이 건물에 잡혀 있는 대출 13억달러어치의 만기가 오는 3월 도래하는데, 세전 수입은 부채의 7%에 그친다.

로펌 폴시넬리에서 부동산 금융을 책임지고 있는 존 던컨은 “순자산이 많은 채무자조차 차환을 포기하고 은행에 자산 구조조정을 의뢰할지 여부를 고민하고 있다”고 말했다. 부동산 투자사 코헨앤스티어스의 리처드 힐 부동산 전략 책임자는 “우리가 견뎌내야 할 상업용 부동산 시장 침체의 가장 초기 단계”라며 “이는 펀더멘털(기초 체력)보다는 금리 상승에 기인한다”고 짚었다.

장서우 기자 suwu@hankyung.com