미국 경제의 연착륙(소프트랜딩) 기대가 커지고 있는 가운데서도 월가의 대형 은행들은 2024년 경기 침체 가능성을 완전히 배제하지 않고 있다. 대규모 가계대출 부실 가능성은 작지만 소비 여력이 제약될 수 있다는 전망이다. 저신용 기업들의 대규모 사모 대출이 경제 위험 요소로 부상할 수 있다는 예측도 나온다.

미국 경제의 연착륙(소프트랜딩) 기대가 커지고 있는 가운데서도 월가의 대형 은행들은 2024년 경기 침체 가능성을 완전히 배제하지 않고 있다. 대규모 가계대출 부실 가능성은 작지만 소비 여력이 제약될 수 있다는 전망이다. 저신용 기업들의 대규모 사모 대출이 경제 위험 요소로 부상할 수 있다는 예측도 나온다.한국은행 뉴욕사무소가 작성한 ‘2023년 미국경제 동향 및 2024년 전망’ 등에 따르면 대형 은행 10곳 중 씨티, 웰스파고, 도이체방크, 노무라, TD증권은 2024년 미국에 경기 침체가 올 것으로 내다봤다. 반면 바클레이스, 뱅크오브아메리카(BoA), JP모간체이스는 연착륙을 예상했고, 모건스탠리와 골드만삭스는 무착륙(노랜딩) 전망을 내놨다. 연착륙은 경기 침체 없이 둔화 추세만 보이는 것이고, 무착륙은 성장세를 이어가는 것을 뜻한다.

바클레이스, JP모간, 웰스파고 등 투자은행 10곳 중 6곳이 미국의 올해 기준금리 인하 시점을 6월로 제시했다. 골드만삭스와 BoA는 3월, TD증권은 5월을 각각 첫 금리 인하 시점으로 전망했다. 바클레이스는 미국 중앙은행(Fed)이 2024년 한 해 동안 금리를 0.75%포인트 내릴 것이라고 예상했다. BoA는 기존 0.75%포인트에서 1.0%포인트로, 골드만삭스는 0.25%포인트에서 1.25%포인트로 예상 인하 폭을 확대했다.

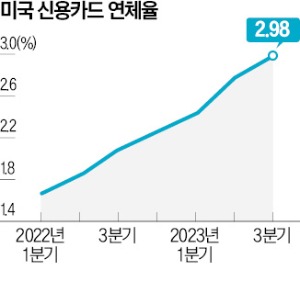

바클레이스, JP모간, 웰스파고 등 투자은행 10곳 중 6곳이 미국의 올해 기준금리 인하 시점을 6월로 제시했다. 골드만삭스와 BoA는 3월, TD증권은 5월을 각각 첫 금리 인하 시점으로 전망했다. 바클레이스는 미국 중앙은행(Fed)이 2024년 한 해 동안 금리를 0.75%포인트 내릴 것이라고 예상했다. BoA는 기존 0.75%포인트에서 1.0%포인트로, 골드만삭스는 0.25%포인트에서 1.25%포인트로 예상 인하 폭을 확대했다.미국 가계부채 연체율과 시장금리가 상승하고 있지만 가계 대출이 대규모 부실로 나타날 가능성은 작을 것으로 예상된다. 가계부채 증가율이 둔화하고 있어서다. 2023년 3분기 말 미국의 가계부채 잔액은 17조3000억달러다. 국내총생산(GDP) 대비 62.6% 수준이다. 가계부채 증가율은 2022년 4분기 8.49%에서 2023년 3분기 4.76%로 내려왔다. 한국은행은 “대출이 상대적으로 신용도가 우량한 사람들에게 집중돼 있다”며 “가계부채의 70%를 차지하고 있는 모기지 대출은 대부분 고정금리로 체결돼 있어 금리 인상의 영향을 덜 받는다”고 설명했다.

다만 증가세가 둔화해도 계속 불어나는 부채 부담은 소비 둔화로 이어질 수 있다. 신용카드 잔액에서 악성 연체로 전환되는 비율이 전체 5.78%인데, 20대로 좁혀 보면 이 전환율은 9.3%까지 올라간다. 30대 전환율도 8.25%까지 상승했다.

한편 글로벌 기업들의 사모 대출 규모가 증가하는 것도 또 다른 위험 요소로 떠올랐다. 글로벌 사모 대출 규모는 2018년 7300억달러에서 2022년 1조5000억달러로 급증했는데, 이 가운데 약 70%가 미국에서 취급된 것으로 추정된다. 은행들이 신용도가 떨어지는 기업을 대상으로 대출 심사를 깐깐히 하자 저신용 기업들이 사모 대출로 기존 은행 대출을 갈아타는 사례가 늘었기 때문이다.

사모 대출은 은행과 유사한 경제적 기능을 수행하나 은행보다 규제 수준이 낮다는 점에서 그림자 금융의 하나로 여겨진다. 은행 대출에서 사모 대출로 옮겨 간 차환 규모는 2020년 40억달러에서 2023년 122억달러로 대폭 증가했다. 한국은행은 이 가운데 90% 이상이 신용등급 B- 이하의 저신용 기업을 대상으로 한 것으로 추정했다.

뉴욕=박신영 특파원