은행이 손실에 대비하는 수단으로는 대손충당금과 대손적립금이 있다. 대손충당금은 채권을 받지 못할 것에 대비해 미리 비용으로 처리하는 것이다. 비용이 발생하기 때문에 순이익이 줄어든다. 올해 6월 말 기준 국내 은행의 총여신 대비 충당금 적립률은 0.93%로, 미국(1.67%)과 유럽(1.51%)보다 크게 낮다.

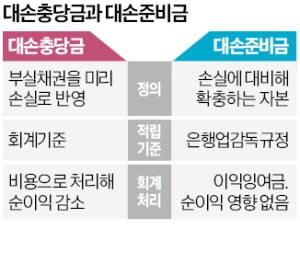

은행이 손실에 대비하는 수단으로는 대손충당금과 대손적립금이 있다. 대손충당금은 채권을 받지 못할 것에 대비해 미리 비용으로 처리하는 것이다. 비용이 발생하기 때문에 순이익이 줄어든다. 올해 6월 말 기준 국내 은행의 총여신 대비 충당금 적립률은 0.93%로, 미국(1.67%)과 유럽(1.51%)보다 크게 낮다.대손준비금은 은행업 감독규정에 따라 추가로 적립해야 하는 자본이다. 대손준비금을 늘리면 순이익에는 영향을 주지 않지만 배당가능이익은 줄어든다. 금융위는 은행의 대손충당금과 대손준비금 적립 수준이 부족하다고 판단할 경우 특별대손준비금을 적립하라고 요구할 계획이다.

이제까지 금융당국이 은행들에 선제적으로 손실흡수능력 확충을 요구할 수 있는 제도적 근거가 없었다. 이에 금융감독원이 협조를 요청하는 식으로 대응해왔다. 금융위는 “은행권의 자산건전성 추이를 보면서 금융위 의결을 거쳐 특별대손준비금 요구권을 행사할 것”이라고 했다.

금융위는 또 예상손실 전망모형 점검체계를 구축해 각 은행이 자체적으로 마련한 모형의 적정성을 검증하기로 했다. 현재 은행은 각자의 예상손실 전망 모형을 만들고, 이를 기반으로 손실을 추정하고, 대손충당금을 적립하고 있다. 은행은 앞으로 예상손실 전망 모형에 따른 충당금 적립의 적정성을 점검해 그 결과를 금감원에 제출해야 한다. 금감원은 이를 토대로 예상되는 손실을 은행이 적절히 측정했는지 등을 확인해 개선 요구 등의 조치를 할 수 있게 된다.

강현우 기자 hkang@hankyung.com