정부는 26일 이런 내용의 금융지원을 담은 ‘주택공급 활성화 방안’을 발표했다. 기존 금융지원 프로그램을 고려하면 총지원은 40조원 규모로 늘어난다.

정부는 26일 이런 내용의 금융지원을 담은 ‘주택공급 활성화 방안’을 발표했다. 기존 금융지원 프로그램을 고려하면 총지원은 40조원 규모로 늘어난다.우선 부실 발생 또는 우려 사업장에 PF 정상화 펀드 자금을 투입한다. 이 자금은 부동산 경기 침체로 중단된 PF 사업 부지를 인수하거나 채권을 매입한 뒤 사업성을 갖춘 현장으로 개선하는 재구조화에 쓰인다. PF 정상화 펀드의 전체 규모는 당초 계획했던 1조원에서 2조원 이상으로 키운다.

금융권 자체적으로 1조원 규모 PF 정상화 펀드를 조성한다. 하나·우리·농협·기업 등 은행권이 6000억원, KB·신한·하나·우리금융·IBK·메리츠·BNK·NH농협·DGB 등 9개 캐피털사(여신전문업권)에서 4000억원 규모의 펀드를 만든다. PF 대출 연체율 상승으로 부담이 커지자 금융권이 스스로 대책을 내놓은 것이다. 여전업권에서 자체 PF 펀드를 조성하는 것은 이번이 처음이다.

한국자산관리공사(캠코)가 주도하는 캠코펀드는 1조원에서 1조1000억원으로 확대한다. 캠코가 5개 운용사에 1000억원씩 출자하고, 각 운용사가 민간 자금을 1000억원 이상씩 모집했다. 민간에선 신한·국민·우리·농협 등 금융지주가 참여했다.

지난 4월 말 재가동된 PF 대주단 협약을 통해서는 부실 사업장 개선 작업을 이어간다. 협약이 적용된 사업장은 지난달 기준 187곳이며, 이 가운데 152개 사업장에서 만기 연장, 이자 유예, 채무조정 등 재구조화가 진행 중이다.

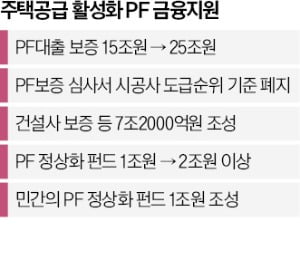

정상 PF 사업장과 건설사의 자금 융통을 위해선 정책금융기관(산업은행·기업은행·신용보증기금)이 건설사 보증과 프라이머리채권담보부증권(P-CBO) 매입 한도를 3조원 추가해 총 7조2000억원 규모로 늘린다. P-CBO는 신용도가 낮은 기업의 유동성 확보 수단으로, 기업의 매출채권 등을 기초자산으로 발행한다.

주택도시보증공사(HUG)와 주택금융공사 등 공적 보증기관의 PF 대출 보증 규모는 당초 15조원에서 25조원(HUG 15조원, 주금공 10조원)으로 늘린다. 보증 대상 사업장 규모를 확대하기 위해 PF 보증 심사기준도 대폭 완화한다. 시공 능력 700위 이내로 규정한 시공사 도급 순위 기준은 폐지한다.

강현우 기자 hkang@hankyung.com