이 기사는 07월 31일 15:03 마켓인사이트에 게재된 기사입니다.

SK쉴더스의 최대주주가 SK스퀘어에서 사모펀드(PEF) 운용사로 바뀌면서 신용등급 스플릿(불일치)이 발생했다. SK그룹의 지원 가능성에 대한 해석을 두고 신용평가사의 판단이 엇갈리고 있다는 분석이다.

한국기업평가는 지난 28일 SK쉴더스의 신용등급을 ‘A(안정적)’로 매겼다. 이달 26일 한국신용평가가 SK쉴더스의 신용등급을 ‘A-(안정적)’으로 한 단계 내린 것과 반대되는 결정이다.

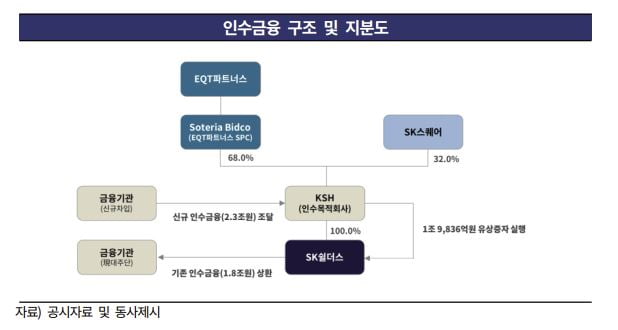

SK그룹의 유사시 지원 가능성 유무가 불일치가 발생한 주요 배경이다. 앞서 SK스퀘어는 스웨덴 발렌베리가의 글로벌 투자회사 EQT파트너스에 SK쉴더스 지분 일부를 총 8600억원에 매각하는 절차를 모두 완료했다고 20일 밝혔다. SK쉴더스 지분 100% 전량을 확보한 SPC인 코리아시큐리티홀딩스의 최종 지분 구조는 EQT파트너스 68.0%, SK스퀘어 32.0%로 변경된다.

한신평은 "PEF 특성상 인수회사에 대한 지원 여부 결정이 경제적·전략적 판단에 따라 변동될 가능성이 높다"라며 "신용등급에 반영돼 있던 계열의 유사시 지원 가능성을 배제했다"라고 설명했다.

반면 한기평은 SK그룹과의 긴밀한 사업 연계성을 높게 평가했다. 한기평은 “‘SK’ 브랜드를 포함한 현 사명을 유지하는 가운데 보안서비스 사업 특성상 SK그룹 계열사들과의 긴밀한 사업 연계성이 지속될 전망”이라며 “SK 그룹의 계열 지원 가능성 제거가 동사 신용도에 미치는 영향은 제한적인 것으로 판단한다”고 말했다.

재무 부담에 대한 시각도 다소 차이가 발생했다. SK쉴더스의 3월 말 연결기준 순차입금은 1조9208억원, 부채비율은 606.3%, 차입금의존도는 62.0% 수준이다. 앞서 SK쉴더스의 지분 100% 소유한 코리아시큐리티홀딩스는 인수금융으로 조달한 2조원대 자금을 바탕으로 SK쉴더스에 총 1조9836억원의 유상증자를 실시했다. SK쉴더스의 유상증자에도 불구하고 실질적인 재무 부담이 과도하다는 게 한신평의 판단이다. 반면 한기평은 “단기간 최대 주주에 대한 모회사 배당 유출압력이 확대될 가능성이 제한적”이라며 재무 부담이 다소 줄어들 것으로 내다봤다.

한편 SK쉴더스는 이날 홍원표 전 삼성SDS 사장을 신임 대표로 내정한 것으로 확인됐다. 인공지능(AI) 등 IT 신기술을 두루 아우르는 역량을 갖춘 전문가로 평가된다. 이번 결정에는 최근 SK쉴더스 지분 인수를 마무리한 EQT파트너스의 입김이 미친 것으로 알려졌다.

장현주 기자 blacksea@hankyung.com