벤처캐피털(VC)이 초심으로 돌아가고 있다. 최근 몇 년간 VC들은 유동성을 기반으로 성숙 단계 기업에 투자해 단기간에 투자금을 회수하는 방식을 선호했다. 그러나 스타트업 기업가치가 하락하고 기업공개(IPO) 여건이 악화하면서 초기 성장 기업으로 눈을 돌리고 있다는 분석이다.

벤처캐피털(VC)이 초심으로 돌아가고 있다. 최근 몇 년간 VC들은 유동성을 기반으로 성숙 단계 기업에 투자해 단기간에 투자금을 회수하는 방식을 선호했다. 그러나 스타트업 기업가치가 하락하고 기업공개(IPO) 여건이 악화하면서 초기 성장 기업으로 눈을 돌리고 있다는 분석이다.투자업계에 따르면 스타트업 창업을 돕기 위해 도입된 ‘팁스’(TIPS·민간주도형 기술창업 지원) 운영사는 올해 112곳으로 작년(81곳) 대비 약 40% 늘었다. 2019년 56곳에 비해 두 배 가까이 증가했다. 팁스 운영사는 초기 창업 스타트업에 투자할 때 정부로부터 최대 5억원을 지원받을 수 있다. 이런 이유로 중소 액셀러레이터(창업기획자)들이 주로 팁스 운영사로 활동한다. 작년엔 교보생명 등 대형 기업도 운영사 명단에 올랐다. 한 VC 관계자는 “초기 단계 스타트업의 인기가 높아지다 보니 생기는 현상”이라며 “운용 규모를 막론하고 정부의 팁스 정책으로 몰리고 있다”고 말했다.

국내 유명 VC들도 초기 단계 기업으로 몰리고 있다. 과거엔 스타트업이 구축한 비즈니스 모델의 가능성을 보고 투자를 결정했지만 이제는 참신한 아이디어만 가지고 있어도 관심을 보인다. 김한준 알토스벤처스 대표는 자신의 페이스북에 “근래에 큰 단위로 투자하는 소식이 많아서 그런지 ‘알토스는 초기에 하지 않는다’는 이야기가 들린다”며 “우리가 투자한 회사에서 1년 이상 일한 분이면 초기 단계여도 무조건 만나겠다”고 했다. 알토스벤처스는 지난해 시리즈 G단계인 토스에 1000억원을 투자한 VC로, 주로 유니콘 기업(기업가치 1조원 이상 스타트업)에 투자하는 것으로 유명하다.

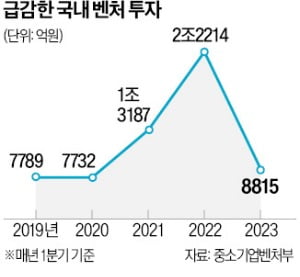

투자금이 적게 드는 초기 스타트업 투자가 늘며 VC의 전체 펀드 규모도 감소하는 추세다. 아주IB의 3호 블라인드펀드는 3500억원 규모를 목표로 했으나 최근 3000억원으로 마무리됐다. 이 같은 현상은 해외도 마찬가지다. 미국 유명 VC인 파운더스펀드는 최근 8호펀드 규모를 18억달러(약 2조3600억원)에서 9억달러(약 1조1800억원)로 줄였다. 미국 인사이트파트너스도 당초 200억달러(약 26조1400억원)를 목표로 했으나 모집 금액을 조달하지 못해 펀드 규모가 15% 감소했다.

한 기업형 벤처캐피털(CVC)대표는 “금리 상승으로 인한 시중의 유동성 감소도 VC 투자 전략에 큰 영향을 미치고 있다”며 “당분간 기업가치가 급격히 불어난 유니콘 기업 대신 시리즈 A단계 기업에 소규모 분산 투자하는 추세가 이어질 것”이라고 말했다.

배정철 기자 bjc@hankyung.com