증권회사가 공모주 투자 손실을 일정 부분 떠안아주는 ‘특례 상장’에 나서는 중소형사가 늘고 있다. 중소형 기업공개(IPO) 시장이 호조세를 보이자 증권사들도 적극적으로 참여하고 있다.

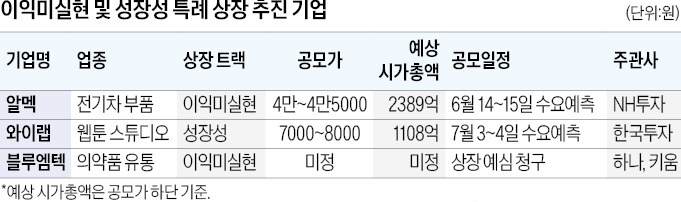

12일 투자은행(IB)업계에 따르면 블루엠텍은 지난 9일 코스닥시장 상장을 위한 예비 심사를 청구했다. 하나증권과 키움증권이 주관사다. 작년 매출 771억원, 영업이익 9억원을 올렸다. 흑자 전환에 성공했지만, 이익 규모가 크지 않아 이익미실현 특례를 선택했다.

올해 이익미실현 특례로 증시 입성을 꾀하는 건 알멕에 이어 블루엠텍이 두 번째다. 전기차 알루미늄 부품 제조사인 알멕은 이번주 기관투자가 대상 수요예측을 시행한다. NH투자증권이 주관업무를 맡았다.

웹툰 제작 스튜디오 와이랩은 9일 증권신고서를 제출했다. 올해 성장성 특례로 상장하는 첫 주자다. 주관사는 한국투자증권이다.

이익미실현 특례와 성장성 특례는 적자 기업이더라도 증시에 입성할 수 있는 통로를 확대하기 위해 2017년 도입됐다. 주관사는 상장 이후 일정 기간까지 일반투자자 주식을 공모가의 90% 가격으로 매입해야 하는 풋백옵션(환매청구권)을 짊어진다. 이 기간에는 공모주 손실률이 최대 10%로 제한되는 셈이다. 이익미실현 특례는 3개월, 성장성 특례는 6개월이 의무 기간이다.

작년부터 증시 변동성이 확대되자 올해 상반기에는 특례를 활용한 IPO 기업이 전무했다.

증권사 입장에선 풋백옵션 부담이 컸다. IPO 인수 수수료를 넘는 손실을 볼 가능성이 생긴 데다 평판 저하 리스크도 무시할 수 없다. 하지만 올해 증시 반등으로 작년 하반기에 상장한 기업들의 주가가 저점을 찍은 뒤 꾸준히 우상향하면서 분위기가 바뀌었다.

최석철 기자 dolsoi@hankyung.com