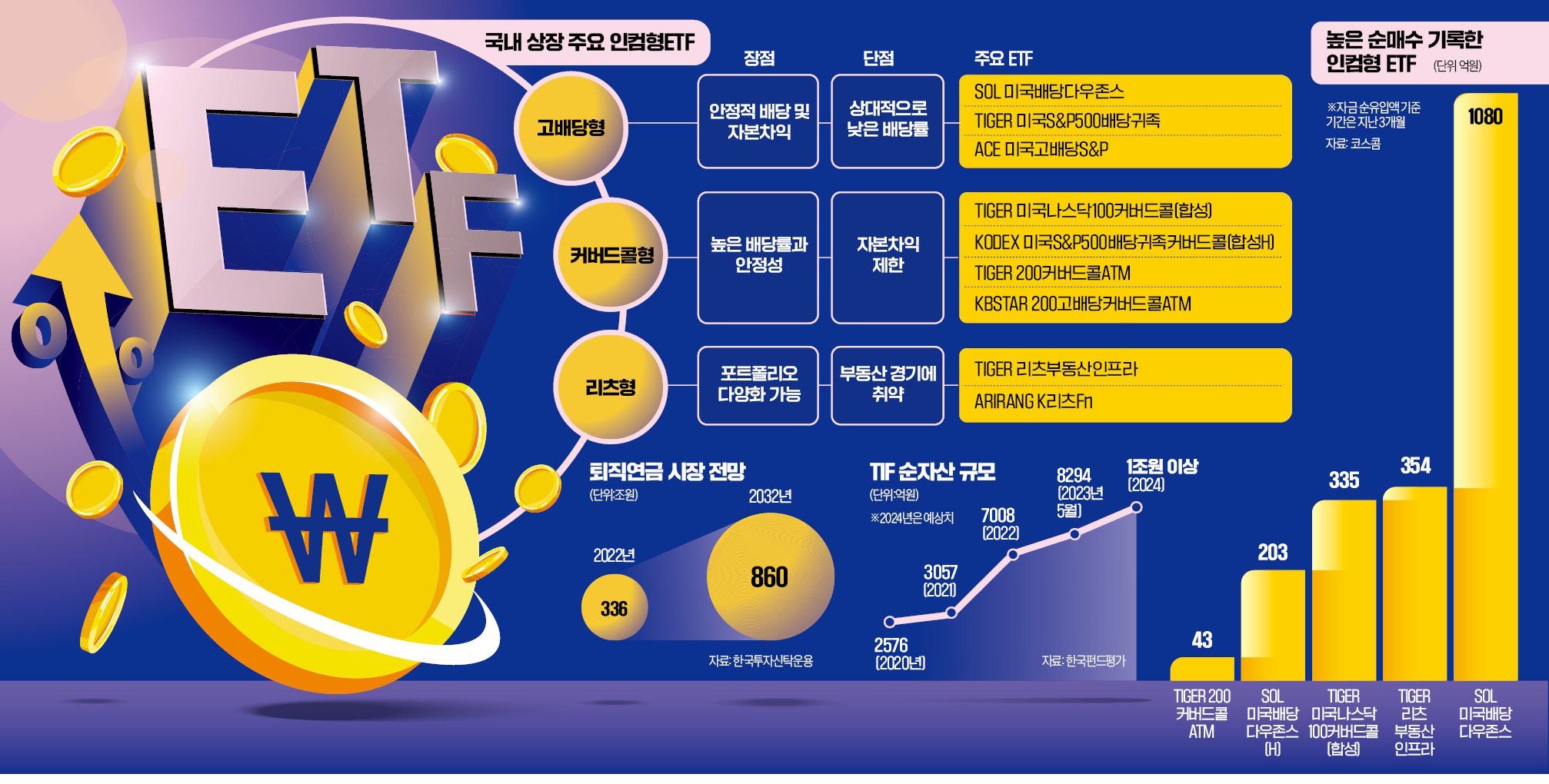

주기적으로 일정한 소득이 창출되는 ‘인컴형’ 상장지수펀드(ETF)에 대한 투자자들의 관심이 커지고 있다. 경기 침체 우려와 고금리 기조로 증시가 횡보하면서 기대 수익률이 떨어지고 있는 점, 퇴직연금 시장 확대로 장기 투자할 만한 ETF 수요가 커지고 있는 점 등이 영향을 미쳤다. 고배당형, 커버드콜형, 리츠형 등 다양한 인컴형 ETF가 있기 때문에 자신의 투자 성향 등을 고려해 상품을 선택할 필요가 있다.

주기적으로 일정한 소득이 창출되는 ‘인컴형’ 상장지수펀드(ETF)에 대한 투자자들의 관심이 커지고 있다. 경기 침체 우려와 고금리 기조로 증시가 횡보하면서 기대 수익률이 떨어지고 있는 점, 퇴직연금 시장 확대로 장기 투자할 만한 ETF 수요가 커지고 있는 점 등이 영향을 미쳤다. 고배당형, 커버드콜형, 리츠형 등 다양한 인컴형 ETF가 있기 때문에 자신의 투자 성향 등을 고려해 상품을 선택할 필요가 있다. 안정적인 고배당형 ETF

고배당 및 배당성장형 ETF는 배당률이 높은 기업을 골라 투자하는 상품이다. 미국 기업들이 국내 기업에 비해 배당률이 높기 때문에 미국 시장에 투자하는 ETF가 인기를 끌고 있다. 전 세계 음료산업에서 절대적 비중을 차지하고 있는 코카콜라와 펩시코, 생활용품 기업 P&G, 헬스케어 회사 존슨앤드존슨, 화장지 기업 킴벌리클라크 등을 포함하는 경우가 많다. 이들은 배당을 20~30년 이상 늘려온 기업이다.

‘SOL 미국배당다우존스’, ‘TIGER 미국S&P500배당귀족’, ‘ACE 미국고배당S&P’ 등이 대표적인 미국 고배당형 ETF다. SOL 미국배당다우존스는 올해만 개인투자자 순매수액이 1000억원을 넘어섰다. 이들 ETF의 예상 배당률(분배율)은 연 2~3%다. 상대적으로 높은 자본 차익도 기대해볼 수 있다. 배당과 자본차익을 함께 고려한 ETF(추종 기초지수 기준)의 지난 10년간 연평균 수익률은 10%대였다.

고배당 ETF에 포함된 기업들은 사업 안정성이 높아 외부 경기 상황에 비교적 영향을 덜 받는다. S&P500이나 나스닥지수가 급락해도 상대적으로 낮은 주가 하락률을 보이는 경우가 많다.

높은 브랜드 가치로 시장에서 독점적 지위를 누리기도 한다. 대부분 생활밀착형 사업을 영위하는 기업이어서 큰 신규 투자가 필요하지 않아 많은 현금을 지니고 있다는 특성이 있다. 이는 향후 배당이 줄거나 없어질 가능성이 희박하다는 의미다. 김정현 신한자산운용 ETF사업본부장은 “고배당 ETF의 경우 안정적인 장기투자를 목적으로 하는 개인투자자나 연금투자자의 매수세가 강하게 나타나고 있다”고 말했다.

다만 고배당 ETF는 인컴형 상품 중에서 배당률이 크게 높은 편은 아니다. 주기적으로 들어오는 현금의 양이 많지 않을 수 있다는 의미다.

증시 하락기에 유리한 커버드콜

옵션 상품을 이용해 배당률을 끌어올린 커버드콜 ETF도 최근 주목받고 있다. 커버드콜이란 현물 주식을 보유하는 동시에 콜옵션을 매도하는 투자 전략이다. 미국 시장에 투자하는 상품으로는 ‘TIGER 미국나스닥100커버드콜(합성)’, ‘KODEX 미국S&P500배당귀족커버드콜(합성H)’, ‘KODEX 미국배당프리미엄액티브’ 등이 있다. 한국 시장에 투자하는 ETF로는 ‘TIGER 200커버드콜ATM’, ‘KBSTAR 200고배당커버드콜ATM’ 등이 있다.전략은 복잡한 반면 장단점이 명확하다. 상대적으로 높은 배당률과 안정성은 장점이다. 현재 커버드콜 상품의 배당률은 연 6~9%에 달한다. 콜옵션을 매도한 금액을 배당으로 사용한 결과다. 증시 하락 시 콜옵션 매도 금액을 ETF 가격 방어에 사용해 안정성도 높다. 이정환 미래에셋자산운용 ETF운용본부장은 “상대적으로 안정적이면서도 높은 배당을 원하는 개인투자자들이 최근 커버드콜 상품을 많이 찾고 있다”고 말했다.

다만 증시가 빠르게 상승하는 경우에는 자본 차익으로 인한 수익 폭이 제한된다는 것이 단점이다. 나스닥지수가 크게 오른다고 해도 나스닥100 커버드콜 상품의 자본 차익은 제한된다는 의미다.

포트폴리오 다양화 위해선 리츠

리츠 ETF는 오피스, 물류센터 등으로 활용되는 건물에 투자하는 리츠(부동산투자회사)를 묶어 놓은 상품이다. 국내 리츠로 구성된 ‘TIGER 리츠부동산인프라’, ‘ARIRANG K리츠Fn’과 해외 리츠에 투자하는 ‘KODEX 다우존스미국리츠(H)’, ‘히어로즈 글로벌리츠이지스액티브’, ‘TIGER 미국MSCI리츠’ 등이 있다.배당률은 연 5~6%대다. 부동산 시장 투자심리 악화로 지난해 말과 연초 리츠 가격이 하락세를 보이자 배당률은 올라간 상태다. 대체자산 투자인 만큼 주식시장과 연관이 높지 않아 포트폴리오(자산 구성)를 다양화할 수 있다는 장점이 있다. 다만 부동산 경기 침체가 지속되면 리츠 가격이 추가 하락할 수 있고, 분배금(배당금) 역시 감소할 가능성이 있다는 점은 유의해야 한다. 최근 미국 오피스 시장의 불황이 나타나면서 해외 리츠 ETF에 대한 우려가 커지고 있다는 설명이다.

성상훈 기자 uphoon@hankyung.com