Fed는 코로나19가 미국과 유럽으로 확산하던 2020년 3월 15일 기준금리를 연 1.00~1.25%에서 연 0.00~0.25%로 전격 인하하는 ‘빅 컷’을 단행했다. 경기부양을 위해 국채 및 주택저당증권(MBS) 매입을 통한 7000억달러 규모의 QE 프로그램도 내놨다.

Fed는 코로나19가 미국과 유럽으로 확산하던 2020년 3월 15일 기준금리를 연 1.00~1.25%에서 연 0.00~0.25%로 전격 인하하는 ‘빅 컷’을 단행했다. 경기부양을 위해 국채 및 주택저당증권(MBS) 매입을 통한 7000억달러 규모의 QE 프로그램도 내놨다.Fed의 이 같은 처방은 시장 예상을 뛰어넘는 전격적 조치였다. QE 규모도 2008년 금융위기 당시 투입된 자금(6000억달러)보다 많았다. ‘유동성 공급→금리 하락→총수요 증가→실물경기 회복’이라는 전통적 방식의 경기 회복을 염두에 둔 것이다.

하지만 과거와 다른 복합 경제위기인 코로나19 팬데믹의 특수성을 간과했다는 비판이 적지 않았다. 시중에 자금을 풀어도 봉쇄조치(록다운)로 소비가 제한된 상황에서 효과가 크지 않을 것이라는 지적이 제기됐다. 실제로 경제 회복을 이끈 건 Fed의 대응보다는 이듬해 보급된 백신이라는 평가가 많았다.

전문가들은 Fed의 진정한 실책은 인플레이션 ‘늑장 대응’이라고 지적한다. 2021년 백신 보급으로 세계 경제가 빠르게 회복되기 시작하면서 물가가 급속히 올랐다. 같은 해 6월 미국 생산자물가지수 상승률은 전년 동월 대비 7.3% 오르면서 2010년 11월 이후 최고치를 기록했고, 같은 달 소비자물가지수 상승률도 13년 만에 최고치인 5.4%에 달했다.

그럼에도 제롬 파월 Fed 의장은 물가 상승이 ‘일시적인 현상’이라는 입장을 굽히지 않았다. 델타 변이 확산에 따라 경기가 다시 침체에 빠질 수 있다며 테이퍼링(QE 축소)도 시기상조라고 했다. 하지만 델타 변이, 그리고 이후 찾아온 오미크론 바이러스 모두 강도가 낮아 세계 경제에 별다른 타격을 입히지 않았다.

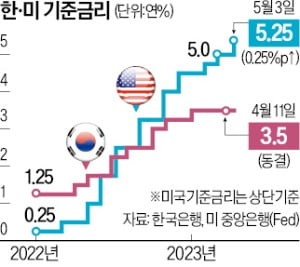

Fed가 기준금리 인상에 나선 건 인플레이션이 세계적으로 확산한 지난해 3월이었다. Fed는 당시 연 0.00~0.25%였던 기준금리를 0.25%포인트 올렸고, 5월 빅스텝(0.5%포인트 인상)에 이어 네 차례 연속 자이언트스텝(0.75%포인트 인상)까지 단행하는 등 10회 연속 금리를 올렸다. 기준금리는 2007년 이후 16년 만에 최고 수준인 연 5.00~5.25%가 됐다.

Fed의 뒤늦은 통화 긴축은 심각한 부작용을 초래했다. 각종 벤처기업과 스타트업에 자금을 공급하던 실리콘밸리은행(SVB)의 도산을 촉발한 데 이어 퍼스트리퍼블릭은행 파산도 야기했다. 크레디트스위스 등 유럽 은행의 유동성 위기도 초래했다. 미국의 가파른 금리 인상은 경제 구조가 취약한 신흥국 시장에서 자금을 속속 이탈시키고 있다. 벤 버냉키 전 Fed 의장은 전임자로서는 이례적으로 파월 의장의 인플레이션 대응이 너무 늦게 이뤄졌다고 비판했다. 재닛 옐런 미 재무장관도 인플레이션 수준에 대해 오판했다고 뒤늦게 시인했다.

강경민 기자 kkm1026@hankyung.com