자녀를 둔 부모라면 재산을 어떻게 물려줄 것인가를 두고 고민하는 경우가 많다. 일시에 거액을 줄 경우 막대한 증여세가 부과된다는 점이 가장 큰 문제다. 증여를 미뤘다가 갑작스러운 사망으로 절반에 가까운 재산을 상속세로 내야 하는 경우가 생길 수도 있다.

최근 부모들 사이에선 이 같은 막대한 증여세를 피하기 위해 ‘10년마다 증여’를 택하는 경우가 나오고 있다. 증여재산 공제액이 10년마다 재계산된다는 점을 감안해 미성년 자녀에게 2000만원을, 성년 자녀에게 5000만원씩 증여하는 방법이다. 하지만 전문가들은 이처럼 장기간 계획적인 증여를 하고자 한다면 10년마다 거액을 일시금으로 주는 것보다 매달 적은 금액을 꾸준히 주는 ‘월정액 분할 증여’를 고려해 볼 만하다고 조언한다.

매달 증여가 일시금 증여보다 유리

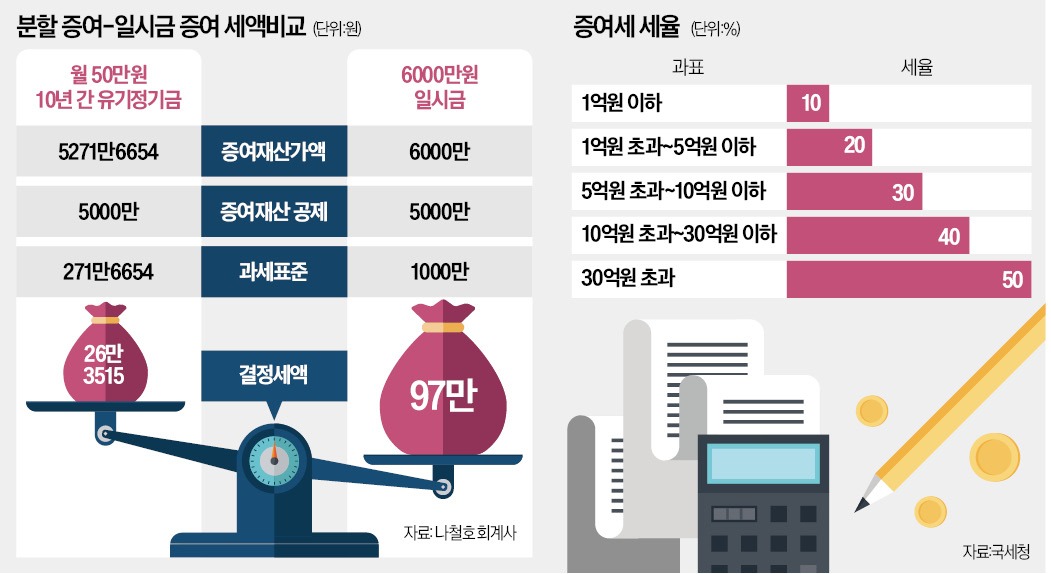

상속·증여 안내서 <지금 상속을 준비하라>를 쓴 나철호 회계사는 6000만원을 10년간 증여하려는 A씨의 사례를 통해 월정액 분할 증여의 장점을 소개했다. A씨가 6000만원을 일시금으로 자녀에게 증여한 경우엔 5000만원의 증여재산공제를 받은 후 1000만원에 대해 10%의 세율로 과세된다. 산출 세액은 100만원이며, 신고세액공제를 제한 후 97만원을 세금으로 내야 한다.하지만 10년간 매달 50만원씩을 적금이나 연금 방식의 유기정기금(有期定期金)으로 증여하는 경우엔 세금이 크게 줄어든다. 이 경우 우선 증여재산가액이 5271만6654원으로 감소한다. 명목상 증여한 총금액은 6000만원으로 같지만, 미래에 지급할 금액은 매년 연 3% 이자율로 할인한 현재가치로 계산하기 때문이다. 예컨대 올해 지급하는 600만원은 전체가 증여재산에 포함되지만 내년에 주는 600만원은 연 3% 이자율로 할인한 현재가치인 582만5242원이 증여재산으로 간주되는 식이다. 이에 따라 증여재산 공제액 5000만원을 뺀 과세표준은 271만6654만원이 되고, 10%인 27만1665원이 산출세액으로 나온다. 신고세액공제를 제한 실제 납부세액은 26만3515원이다.

일시금으로 증여 시 세액인 97만원에 비해 4분의 1 수준의 세금만 내면 되는 것이다. 나 회계사는 “증여금액을 일시불로 증여하지 않고 월정액 금액으로 10년간 나눠서 주면 증여세 절세효과를 볼 수 있다”고 말했다.

쪼개기 증여로 세금 절약

목돈을 증여해야 할 경우엔 자녀 1인에게 전액을 주는 것보다는 자녀 가족 여러 명에게 분산 증여하는 것이 좋다. 증여세는 받는 사람을 기준으로 내기 때문에 여러 명에게 증여하면 증여공제를 각각 받을 수 있고, 과세표준액이 줄어들어 적용 세율이 낮아질 수 있다.10억원을 자녀 1인에게 전액 증여할 경우엔 20%가 넘는 2억1825만원을 증여세로 내야 한다. 5000만원의 증여재산공제를 받은 후 9억5000만원에 대해 최고 30%의 세율로 과세된다. 산출세액은 2억2250만원이며, 675만원의 신고세액공제를 받은 후 2억1825만원이 납부세액이 된다.

자녀와 자녀의 배우자에게 5억원씩 주면 세금은 5000만원 이상 줄어든다. 자녀는 공제 후 4억5000만원에 대해 최고 20%의 세율로 7760만원의 세금을 내면 된다. 자녀의 배우자는 1000만원만 공제되며 세액은 8536만원으로 계산된다. 이를 합치면 1억6296만원으로 자녀 단독 증여 시 세금보다 25% 적다.

손자녀가 있다면 이들까지 포함해 증여하는 것이 좋다. 자녀와 자녀의 배우자, 두 명의 손자녀에게 2억5000만원씩 증여하면 전체 세액은 1억4162만원까지 줄어든다. 이는 단독 증여 대비 35% 작은 규모다. 손자녀에게 증여할 경우 30%의 할증세액이 붙어 1인당 3783만원의 세금을 내야 하지만 이를 감안해도 자녀에게 단독 증여하는 것보다는 세금 부담이 적다. 게다가 자녀가 나중에 손자녀에게 증여 또는 상속할 때 세금을 내야 하는 점을 고려하면 세대를 생략하는 증여가 유리한 경우가 많다.

강진규 기자 josep@hankyung.com