LG전자가 공모 회사채 시장에서 2조5000억원이 넘는 매수 주문을 확보했다. 물류기업인 한진도 회사채를 통한 실탄 마련에 나섰다. 미국의 긴축 장기화 우려 속에서 기업들이 앞다퉈 현금 확보에 뛰어들고 있다는 분석이다.

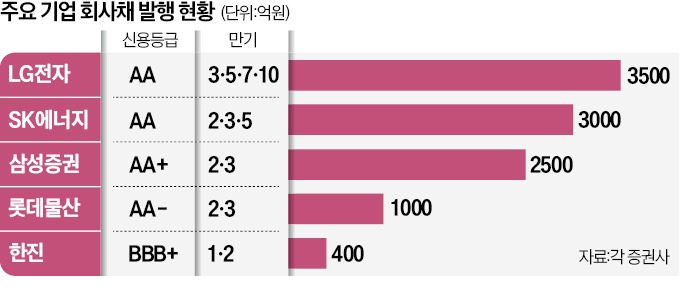

27일 투자은행(IB) 업계에 따르면 LG전자(AA)는 이날 3500억원 규모 회사채 발행을 위한 수요예측을 했다. 3년물 1400억원, 5년물 1200억원, 7년물 400억원, 10년물 500억원 규모다. 이 회사가 공모 회사채 시장을 찾은 건 2021년 4월 이후 근 2년 만이다.

수요예측 결과 3년물에 1조1450억원, 5년물에 8700억원, 7년물에 3500억원, 10년물에 2200억원 등 총 2조5850억원어치 주문이 몰린 것으로 나타났다. 최대 7000억원까지 증액이 가능할 전망이다. 대표 주관사는 KB증권, NH투자증권, 한국투자증권, 미래에셋증권, 하이투자증권이 맡았다. 민간 채권평가기관 평균 금리(민평)보다 최대 50bp(1bp=0.01%포인트) 낮은 금리에 발행되는 ‘언더 발행’도 성공했다.

장기물인 10년물에 매수 주문이 특히 많이 들어왔다. 10년물은 신용등급이 우량한 기업들이 자금 운용 안정성을 높이기 위해 주로 활용한다. 올해 들어서는 SK하이닉스(AA)가 1조3900억원어치 회사채 중 800억원을 10년물로 찍었다.

개인투자자 등 리테일 시장에서 선호되는 신종자본증권과 비우량채도 흥행을 이어갔다. 신한은행은 이날 5년 후 콜옵션이 붙은 2700억원어치 신종자본증권에 대한 수요예측에서 7390억원의 주문을 받았다. 한진(BBB+)은 목표 물량인 400억원을 훌쩍 뛰어넘는 1500억원의 자금을 받아냈다. 고금리를 노리는 리테일 시장의 매수 주문을 다수 확보했다는 분석이다.

미국 개인소비지출(PCE) 가격지수가 시장 추정치보다 높게 나온 여파로 고금리 기조가 장기화할 것이란 우려가 나오는 상황에서도 양호한 발행 실적을 거뒀다는 게 업계 평가다.

대형 증권사 한 회사채 발행 담당자는 “회사채 강세가 조만간 정점에 도달할 수 있다는 판단에 기업들이 현금 확보에 속도를 내고 있다”고 말했다.

장현주 기자 blacksea@hankyung.com