이 기사는 국내 최대 해외 투자정보 플랫폼 한경 글로벌마켓에 게재된 기사입니다.

"필수소비재와 금융주는 가까이, 리츠(REITs)와 에너지주는 멀리 하라."

미국 고배당주를 찾는 서학개미에게 SK증권이 3일 내놓은 투자 조언이다. '인컴(정기적 배당·이자소득) 투자'가 목적이라면 올해는 필수소비재와 금융주에 주목해볼 것을 권했다. 리츠와 에너지주는 인컴형 자산이긴 하지만 부동산과 원유값의 약세 탓에 매력이 떨어진다고 지적했다.

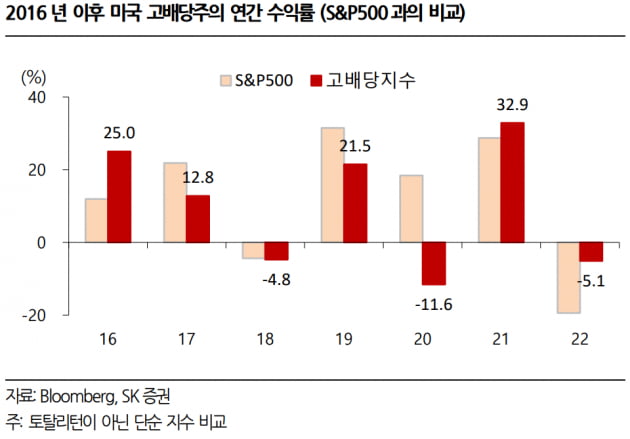

스탠더드앤드푸어스(S&P)에 따르면 S&P500 편입 기업 중 배당이 많은 80곳을 골라 산출한 S&P고배당지수의 수익률은 2021년 32.9%, 2022년 -5.1%를 기록했다. S&P500지수의 성과(2021년 28.7%, 2022년 -19.4%)를 2년 내리 웃돌았다.

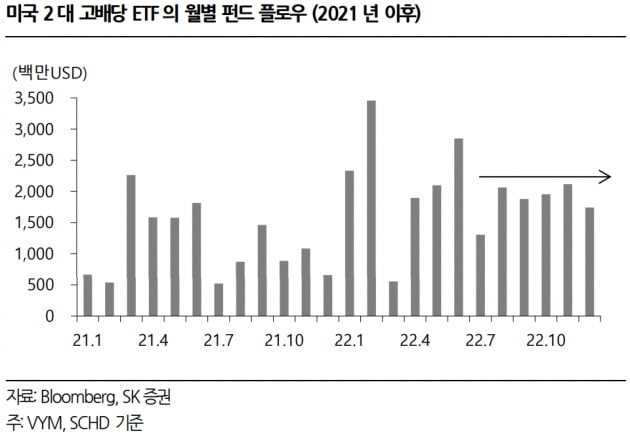

미국의 양대 고배당 상장지수펀드(ETF)인 '뱅가드 고배당수익률'(종목코드 VYM)과 '슈왑 미국 배당주'(SCHD)에는 지난해 월평균 20억2000만달러가 순유입됐다. SK증권은 "미래 성장성보다 확실한 인컴을 기대할 수 있는 주식의 선호도가 높아져 배당주 펀드로 자금 유입이 계속되고 있다"며 "고배당주의 강세 흐름은 2023년에도 지속될 전망"이라고 분석했다.

필수소비재는 경기를 심하게 타지 않는 데다 지난해 제품값 인상 효과가 올해 실적에 본격 반영될 예정이다. 구경회 SK증권 연구원은 "주가가 상대적으로 덜 빠져 밸류에이션이 낮지 않은 것은 아쉽지만 현 상황에서는 경기 방어 효과가 더 크다"고 했다.

금융은 금리 상승으로 은행의 이자 수입도 늘면서 핵심 수익지표인 순이자마진(NIM)이 오르고 있는 점이 긍정적 신호다. 미국 은행들이 다시 '가격 주도권'을 쥐고 장사할 수 있게 됐다는 것이다. 구 연구원은 "투자자들은 연체가 늘면 대손비용이 급증할 수 있다는 점을 불안해하지만 현재 부실 지표는 일반적 불경기 수준이라 위험하지 않다"고 덧붙였다.

SK증권은 리츠 수익률은 당분간 신통찮을 것으로 전망했다. 미국 시장의 캡 레이트(순임대수익/자산가격)는 6.2%로 20년래 최저 수준이고, 연소득 대비 주택가격 배수(PIR)은 7.7배로 역대 최고 수준이다. 구 연구원은 "미국 부동산 밸류에이션이 사상 최고치라는 뜻"이라며 "금리가 높아지면 리츠의 이자 비용이 증가해 배당 가능 이익이 줄 수 있다"고 지적했다. 에너지 업종은 지난 2년 동안 '오를 만큼 올랐다'는 점에서 조심할 필요가 있다는 조언이다.

일반주보다 배당을 많이 주는 우선주 또한 올해 인컴 투자처로는 좋은 평가를 받지 못했다. SK증권은 "미국 우선주는 대부분 배당이 확정돼 있어 한국 우선주와 성격이 다르고 오히려 후순위채와 비슷하다"며 "시장 금리가 상승할 때 채권 가격이 하락하듯 우선주도 가격이 하락한다"고 설명했다.

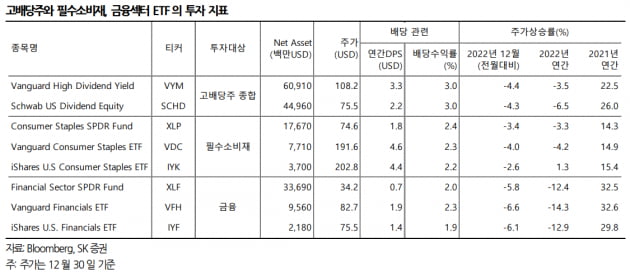

ETF를 활용하면 고배당주에 손쉽게 분산 투자할 수 있다. VYM과 SCHD는 금융과 필수소비재부터 헬스케어, 에너지, 공업, 정보기술(IT) 등까지 다양한 업종의 고배당 기업을 아우른다. VYM은 존슨앤드존슨(3.16%) 엑손모빌(3.13%) JP모간체이스(2.72%) 등의 순으로 많이 담고 있다. SCHD는 머크(4.32%) 화이자(4.14%) 펩시코(4.11%) 등이 주요 편입 종목이다.

특정 업종만 골라담은 ETF에 투자하는 방법도 있다. 필수소비재 ETF는 '필수소비재 셀렉트 섹터 SPDR'(XLP) '뱅가드 필수소비재'(VDC) '아이셰어즈 미국 필수소비재'(IYK) 등이 대표적이다. 금융 ETF로는 '금융 섹터 SPDR'(XLF) '뱅가드 금융'(VFH) '아이셰어즈 미국 금융'(IYF) 등이 꼽힌다.

다만 인컴 투자에는 이런 업종별 ETF보다 고배당 종합 ETF가 낫다는 게 SK증권의 설명이다. 구 연구원은 "섹터 ETF는 애초에 고배당을 염두에 두고 만든 펀드가 아니어서 배당수익률이 2%대 초반에 불과하다"며 "고배당을 중시하는 투자자에게는 VYM이나 SCHD가 더 적합할 것"이라고 말했다. 지난해 VYM의 연간 수익률은 -3.5%, SCHD는 -6.5%로 모두 '선방'에 성공했다.

임현우 기자 tardis@hankyung.com